Cenu kāpums eiro zonā turpinās ar pārāk lielu ātrumu, kā rezultātā, turpinot cīņu ar pārāk augsto inflācijas līmeni, Eiropas Centrālā Banka (ECB) 14. septembrī nolēma vēlreiz par 25 bāzes punktiem paaugstināt savas procentu likmes.

No 20. septembra galvenā refinansēšanas operāciju procentu likme būs 4,50%, aizdevumu iespējas uz nakti procentu likme 4,75% un noguldījumu iespējas uz nakti procentu likme būs 4,00%. Pēdējo reizi tik augsta eiro galvenā refinansēšanas operāciju procentu likme bija 2001. gada augustā (eiro refinansēšanas likme ir tikai 25 bāzes punktu attālumā no 4,75% rekorda).

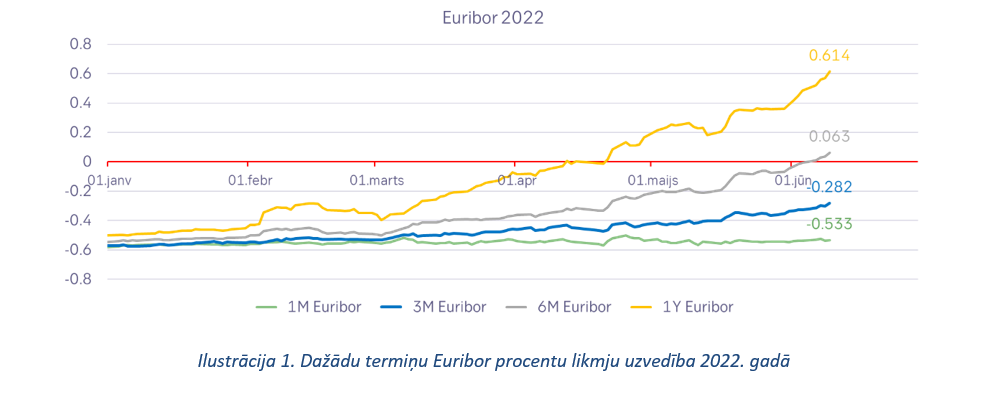

Kopš ECB pagājušā gada jūlijā uzsāka procentu likmju paaugstināšanas ciklu, eiro bāzes procentu likmes tika paaugstinātas 10 sapulcēs pēc kārtas kopumā par 450 bāzes punktiem kas ir gan ātruma, gan apjoma rekords (pēdējās četrās sapulcēs likmes katrā paaugstinātas par 25 bāzes punktiem).

Vai šis eiro procentu likmju paaugstinājums ir pēdējais? Nav garantēts, bet ECB savā paziņojumā saka, ka “pamatojoties uz pašreizējo vērtējumu, Padome uzskata, ka galvenās ECB procentu likmes sasniegušas līmeni, kas, uzturēts pietiekami ilgi, būtiski veicinās inflācijas savlaicīgu atgriešanos tās mērķa līmenī. Padomes turpmākie lēmumi nodrošinās, ka galvenās ECB procentu likmes tiks noteiktas pietiekami ierobežojošā līmenī tik ilgi, kamēr tas būs nepieciešams. Padomes pieeja, nosakot ierobežojumu apmēru un ilgumu, arī turpmāk balstīsies uz datiem. Konkrētāk, Padomes lēmumi par procentu likmēm būs atkarīgi no inflācijas perspektīvas novērtējuma, ņemot vērā saņemtos tautsaimniecības un finanšu datus, pamatinflācijas dinamiku un monetārās politikas transmisijas spēku.”

Citāts ir tik garš tādēļ, ka preses konferencē ECB vadītāja Lagardas kundze īpaši uzsvēra visu šo paragrāfu un to, ka turpmākie lēmumi būs balstīti uz datiem un, ja inflācijas dati nemainīsies vēlamajā virzienā, likmes var arī turpmāk tikt paaugstinātas. Nekādā gadījumā ECB neapgalvo, ka eiro procentu likmes ir sasniegušas savu maksimumu.

Nedaudz par inflāciju. Lai arī ir vērojamas pozitīvas inflācijas līmeņa pazemināšanās tendences, atviegloti uzelpot vēl ir krietni par agru. Piemēram, patēriņa cenas šogad Latvijā augustā, salīdzinājumā ar 2022.gada augustu, palielinājās par 5,4% (jūlijā tie bija 6,4%). It kā laba pazemināšanās tendence, bet ir jāņem vērā, ka augustā cenas pieauga par 5,4% klāt pie pagājušā gadā reģistrētajiem 21,5% virs 2021. gada augusta cenām. Pašreizējais arvien zemākais inflācijas līmenis nav nekāds atvieglojums patērētājiem, jo cenas turpina augt. Pozitīvā ziņa Latvijā ir algu kāpums – salīdzinot ar 2022. gada 2. ceturksni, mēneša vidējais atalgojums šogad 2. ceturksnī par pilnas slodzes darbu palielinājās par 163 eiro jeb 12%, bet algu kāpums cenu kāpumam seko ar lielu nobīdi. No otras puses algu kāpums eiro zonā ir viens no tiem faktoriem (papildus nesenajam energoresursu cenu kāpumam), kas ECB liek bažīties, ka salauzt inflāciju līdz 2% atzīmei būs ļoti smags uzdevums.

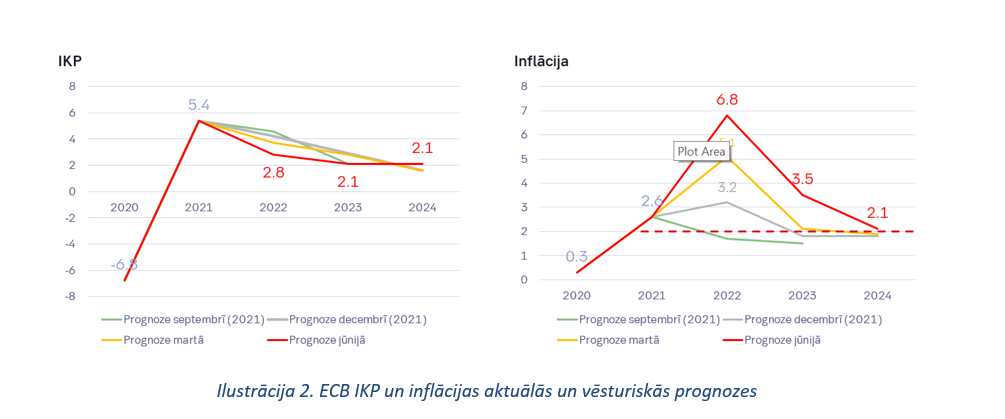

ECB publicēja savas svaigākās inflācijas un IKP prognozes. Ja inflācijas prognozes pavisam nedaudz koriģētas uz augšu (vidējais inflācijas līmenis 2023. gadā būs 5,6%, 2024. gadā – 3,2% un 2025. gadā – 2,1%), tad ekonomikas izaugsmei šoreiz jau krietni būtiskāka korekcija uz leju nekā citās reizēs (ECB speciālisti paredz eiro zonas tautsaimniecības izaugsmi par 0,7% 2023. gadā, par 1,0% 2024. gadā un par 1,5% 2025. gadā).

ECB lēmums daļai tirgus dalībnieku bija pārsteigums

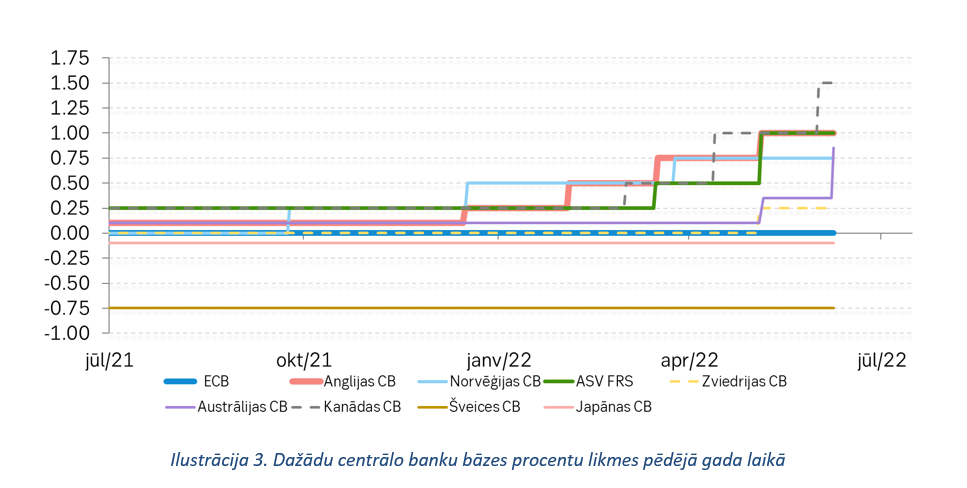

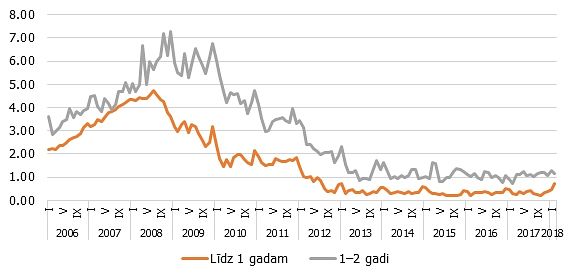

Kopš 1 gada Euribor likme jūnija vidū pārkāpa 4% atzīmi, tā nekur daudz augstāk nav devusies un vasaras otro pusi pārsvarā pavadīja svārstoties nedaudz virs 4%. 14. septembrī pirms ECB sapulces lēmuma 4% atzīmi pirmo reizi kopš 2008. gada septembra pārsniedza 6 mēnešu Euribor likme. ECB lēmums daļai tirgus dalībnieku bija pārsteigums, jo pirms sapulces diezgan populārs bija arī viedoklis ka ECB septembrī izvēlēsies iepauzēt. Tieši tādēļ šis paaugstinājums netika pilnībā iecenots tirgus procentu likmēs pirms sapulces un tuvākajās dienās visticamāk būs vērojama neliela Euribor procentu likmju pakāpšanas. 1 un 3 mēnešu likmes varētu pakāpties nedaudz vairāk par 6 un 12 mēnešu Euribor likmēm (vēsture ir labs rādītājs – likmju kāpuma apjoma piemēri ir redzami grafikos, kuros Euribor likmes ir apvienotas ar ECB depozīta procentu likmi). Atliek cerēt, ka piepildīsies iepriekš citētā ECB paragrāfa pirmais teikums, ka likmes ir sasniegušas līmeni, kurš varētu būt pietiekošs cīņā pret pārāk augsto inflāciju (šis teikums beidzot ir cerību stariņš, varbūtība, ka šis varētu būt pēdējais likmju paaugstinājums).

ECB atzīst, ka tās rīcības rezultātā eiro zonā turpinās būtiska naudas aizņemšanās sadārdzināšanās. Sadārdzinās arī bankām pieejamā nauda, jo iedzīvotāji kontos esošo naudu pārvieto uz garā termiņa depozītiem ar augstākām procentu likmēm. Kredītu tirgus dinamika eiro zonā turpina pavājināties.

Joprojām nemainās mājsaimniecību noguldīju tendences Latvijas bankās. Šī gada jūlijā mājsaimniecību noguldījumu apjoms salīdzinājumā ar pagājušā gada jūniju pieauga tikai par 0,8%, kas ir vairāku gadu zemākais rādītājs un jau ir bīstami tuvu negatīviem rādītājiem.

Inflācija joprojām ir augstāka nekā naudas apjoma pieaugums, kas nozīmē to, ka cenu pieaugums gada laikā jūlijā apsteidzis Latvijas iedzīvotāju banku kontu atlikuma pieaugumu gada laikā par 5,6%.

ASV FRS nākamā sapulce būs 19. un 20. septembrī (ir izredzes uz pauzi, bet vēl nevar izslēgt 12 paaugstinājumu), bet ECB vadība tiekas 26. oktobrī Atēnās.