Uz zemo likmju fona lielie izaicinājumi ir dzīvības apdrošinātājiem, pirmdien raksta laikraksts Dienas Bizness.

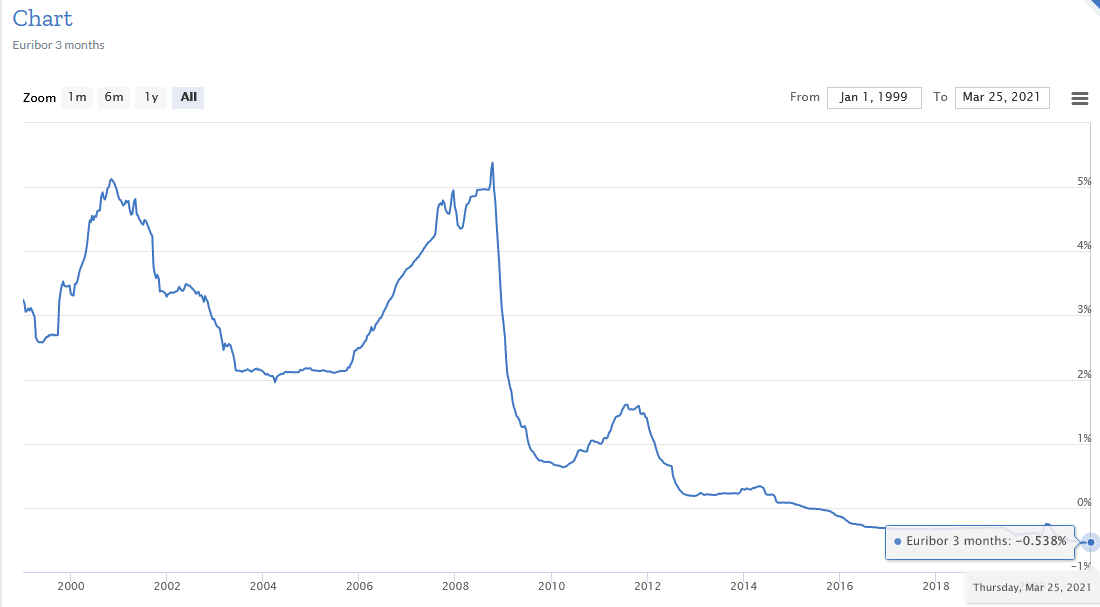

Eiropas Centrālā banka (ECB) jau kādu laiku īsteno negatīvu depozītu likmju politiku, un šāda situācija dziļāk mīnusos liek slīdēt arvien vairāk vecā kontinenta valdību un arī uzņēmumu obligāciju ienesīgumam. Par šādu ainu sevišķi noraizējušies ir dzīvības apdrošinātāji, kas mēdz ieguldīt drošos, gara termiņa prasījuma vērtspapīros.

Tādējādi, jo ilgāk negatīvu laikmets turpināsies, jo grūtāki laiki būs apdrošinātājiem, kuriem var būt sarežģījumi nodrošināt agrāk garantēto ienesīgumu. Tāpat zemu likmju laikmetā var sašķobīties patērētāju vēlme veidot jebkādus uzkrājumus. Jāpiebilst, ka ar negatīvām likmēm šobrīd eksperimentē arī Šveices, Zviedrijas, Dānijas un Japānas centrālās bankas.

Visu rakstu iespējams izlasīt pirmdienas, 23.maija, laikrakstā Dienas Bizness!