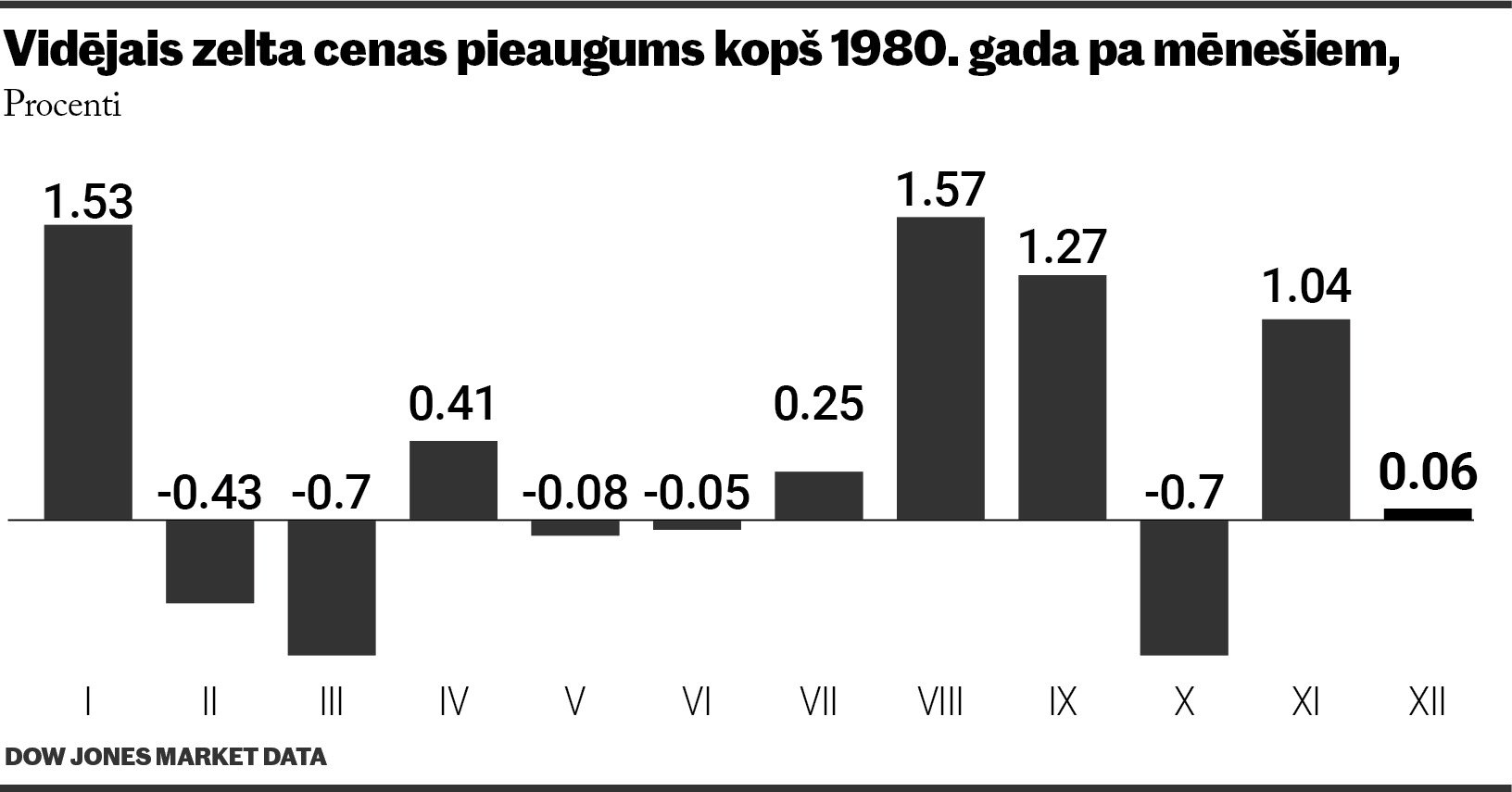

Aizvadīto gadu spēcīgā pallādija cenu kāpuma tendence ir kļuvusi par vēl vienu sensāciju dārgmetālu tirgū (iepriekšējā bija zelta un platīna cenu straujā diverģence, kas aizsākās 2015. gadā). Pallādija unces cenu kāpums kopš 2016.gada janvāra, kad pallādijs sasniedza savu zemāko atzīmi, veido 250% t.i. cenu kāpumu par 3.5 reizēm.

Turklāt 2018.gada decembrī pallādija unces cena pārsniedza zelta unces cenu (skat. attēlu nr. 1), un kopš tā laika pallādijs ir viens novērtīgākajiem starp četriem dārgmetāliem (zelts, sudrabs, platīns un pallādijs) pasaulē.

Attēls Nr. 1

Pallādija un zelta cenu dinamika pa mēnešiem

Neskatoties uz to, zelts savās īpašībās un daudzveidīgā pieprasījumā nepārprotami ir ievērojami “vērtīgāks” metāls, kas arī atspoguļojās gandrīz visu iepriekšējo periodu tā cenu dinamikā. Kā izņēmums tam bija tikai straujais pallādija cenu kāpums vairāku gadu garumā gadsimtu mijā (skat. attēlu nr.1), kam pieskarsimies gan nedaudz vēlāk.

Savukārt platīna cena, kas savā būtībā arī ir vērtīgāks un plašāk pielietojams dārgmetāls nekā pallādijs, šobrīd ir gandrīz uz pusi (!) zemāka nekā pallādija cena, lai gan tradicionāli arī platīns lielāko daļu mūsdienu vēstures ir kotējies ievērojami augstāk nekā pallādijs (skat. attēlu nr.2).

Attēls Nr. 2

Pallādija un platīna cenu dinamika pa mēnešiem

Tajā pašā laikā pallādija ieguves izmaksas tagad tiek lēstas vidēji ap 700 līdz 800 ASV dolāri par unci, kas ir pielīdzināmas platīna un zelta ieguves izmaksām. Līdz ar to pašreizējā cenu tendence un novirze dārgmetālu tirgū nepārprotami ir pretrunā ar fundamentālo loģiku un rada zināmu apjukumu.

Mēģinājumi argumentēt šādus cenu “uzplaiksnījumus” ar pallādija deficītu reālajā – fiziskajā tirgū, kas saglabājies pēdējos gados, situāciju neizskaidro. Relatīvs deficīts fiziskajā piegāžu jomā pēdējos gados ir novērojams arī platīna tirgū, tomēr pretēji tam platīna cenas dinamika un tendence tirgū liecina par depresīvu tendenci salīdzinājumā ar citiem dārgmetāliem.

Svarīgi būtu atzīmēt, ka pallādijs 70% tiek izmantots auto industrijā, kur ar dažām modifikācijām to tagad var aizstāt ar lētāko platīnu.

Savukārt cenām turpinot atrasties tām neatbilstošā (pārvērtētā) līmenī, šis process var kļūt par realitāti (ja tas jau šobrīd nav pat aizsācies). Šāda situācijas maiņa bija novērojama gadsimta sākumā, kad pallādija tirgū parādījās pirmais cenu burbulis. Lai gan 2001. – 2003. gadā sekojošā pallādija cenu lejupslīde un platīna cenu kāpums (skat. attēlu nr.2), dārgos un apjomīgos tehnoloģiskos procesus auto industrijas pārstāvjiem lika ātri vien mainīt atpakaļ no platīna uz pallādiju.

Arī faktiskā dārgmetālu pieprasījuma/ piedāvājuma deficīta vai pārpalikuma iestāšanās ir samērā izplatīta, bieži sastopama situācija, kas realitātē ne vienmēr gan izraisa tirgus šoku vai nopietnas tam sekojošas tirgus cenu izmaiņas. Tas izskaidrojams ar to, ka mūsdienu globālajos finanšu tirgos, kas vienlaikus ir arī dārgmetālu tirgi, pirmo vijoli jau sen vairs nespēlē ražotāji un patērētāji, bet gan spekulanti. Savukārt faktiskās preces ieguvējiem, ražotājiem, pārstrādātājiem un patērētājiem, iespējas ietekmēt cenas šādos globālos tirgos ir būtiski ierobežotas, kā rezultātā reālais bizness ir spiests pakārtoties, pērkot un pārdodot izejvielas un preces par cenām, kuras veido spekulantu virzīts tirgus un kuras bieži vien ir kardināli citādākas, un atšķiras no fundamentāli pamatotām cenām. Kā rezultātā tirgus cenas var samazināties pat zem ieguves un ražošanas pašizmaksas (kā, piemēram, pallādija tirgus 2008. gadā) vai tieši pretēji kā tas ir šobrīd uzkāpt nepamatoti augstu salīdzinājumā ar ieguves vai ražošanas pašizmaksām. Tas liek priecāties un gavilēt vieniem, savukārt, apbēdināt citus. Tomēr ievērojami palielināt ieguves vai ražošanas jaudas ne vienmēr ir iespējams (tas attiecas arī uz pallādiju) un vai tas pat ir nepieciešams, ja cenas tikpat ātri var uzrādīt būtisku kritumu. Neskatoties uz to, nopietns un ilgtermiņa cenu samazinājums neapšaubāmi liek reducēt ieguves un ražošanas apjomus, ko pašlaik varam arī novērot platīna ražošanas nozarē (analoga situācija tai, kāda risinājās 2015. gadā jēlnaftas ieguves jomā).

Laiku pa laikam neskaitāma spekulantu armija organizē šādus un līdzīgus spekulatīvus uzbrukumus visdažādākajiem aktīviem un finanšu tirgiem, izraisot gan cenu burbuļu parādīšanos vai tieši otrādi - cenu samazinājumu līdz nepieredzēti vēsturiski zemiem līmeņiem. Savukārt, bāzes aktīva (izejvielas vai preces) deficīts vai pārpalikums faktiskajos patērētāju un ražotāju darījumos būtībā ir tikai iemesls spekulāciju uzsākšanai, kas bieži pat nav noteicošais cenu virzības katalizators. Turklāt mūsdienu dārgmetālu tirgus, kas darbojas pēc valūtas tirgus (FOREX) principa (valūtas tirdzniecība ar valūtas piegādi aiznākamajā dienā pēc darījuma noslēgšanas (SPOT) notiek 24 stundas diennaktī, 6 dienas nedēļā, kurā jebkurš interesents, izmantojot iespaidīgu brokeru “sviru/ kredītplecu” var slēgt darījumus, kas vairākkārtīgi pārsniedz klienta depozītu) ir viena no iecienītākajām spekulatīvā kapitāla koncentrēšanās vietām.

Šī brīža situācija liecina par to, ka pašreizējai pallādija cenu pieauguma tendencei ir izteikts spekulatīvs raksturs, kuru agrāk vai vēlāk, visticamāk, aizstās tikpat spēcīga cenu samazināšanās tendence. Tomēr vienotas metodikas, kā atbildēt uz jautājumu, kad varētu iestāties lūzuma punkts, diemžēl nepastāv. Cenu burbuļi - kā tos bieži mēdz dēvēt finanšu tirgos - ir ļoti dažādi gan cenu pieauguma ziņā, gan laika periodā, kad cenām ir augšupejoša tendence.

Salīdzinājuma labad, varam vilkt paralēles starp pašreizējo tendenci pallādija tirgū un iepriekšējo cenu burbuli 1997. – 2001.gadā. Tolaik pallādija unces cena četru gadu laikā palielinājās vairāk nekā 6 reizes, t.i., par 500% (kam sekoja analogs cenu kritums par vairāk nekā 5 reizēm 2001. – 2003. gadā (skat. attēlu nr.1).

Analizējot situāciju tolaik un tagad, gan laika intervālā, gan cenu pieauguma intensitātes ziņā, šā brīža situācijai ir potenciāls turpinājumam. Tomēr jāatzīst, kad nekur nav teikts, ka sagaidīsim iepriekšējā cenu burbuļa spoguļattēlu. Tieši pretēji, tas var izrādīties vai nu mazāks, vai lielāks nekā iepriekšējais. Cenu burbulis platīna tirgū laika posmā no 2003. līdz 2008. gadam (skat. attēlu nr.2), bija relatīvi mērenāks un piecu gadu laikā cenas palielinājās mazāk nekā 4 reizes, kas jau ir pielīdzināms pašreizējiem pallādija tirgus rādītājiem. Salīdzinājumam varam ielūkoties zelta cenu kāpumā par 250% (3,5% reizes) laika posmā no 2006. līdz 2011. gadam, kam sekojošais cenu samazinājums neizrādījās tikpat straujš kā plīstot iepriekšējiem cenu burbuļiem platīna un pallādija tirgos.

Investīciju lēmums par pirkšanu vai pārdošanu ir un paliek katra investora paša ziņā. Jautājums, par ko var diskutēt, ir, cik saprātīgi šobrīd būtu veikt ilgtermiņa investīcijas (nejaukt ar īstermiņa spekulācijām), pērkot pallādiju pašreizējos cenu līmeņos. Tomēr nenoliedzami var apgalvot, ka šī brīža pallādija tirgus ir sevišķi aktuāls un saistošs tieši spekulatīviem darījumiem. Cita starpā, tas, kam būtu jāpievērš uzmanība, ir platīna / pallādija cenu starpības (spread) “tirgum”, ņemot vērā tā ārkārtīgi neparasto stāvokli. Vai pieredzēsim, reiz platīna cenas atgriežamies pie iepriekšējiem cenu līmeņiem, maksājot divreiz dārgāk nekā pallādijs, nav zināms (tomēr spilgts piemērs tam ir situācija jēlnaftas markas NYMEX WTI un ICE BRENT cenu starpības (spread) tirgū). Jāteic, ka esošai situācijai gan ir augsta varbūtība tuvākā nākotnē mainīties, ņemot vērā izteikto cenu diverģenci. Lai gan nav izslēgts, ka pirms tam piedzīvosim vēl izteiktāku cenu tendences turpinājumu šī brīža virzienā iekams piedzīvosim galvenās tendences maiņu vai burbuļa sprādzienu.