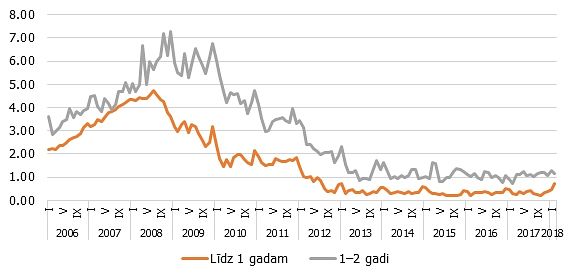

Neskatoties uz Itālijas centieniem jaunās valdības izveidošanā, valsts 10 gadu termiņa obligāciju ienesīgums šodien atkal palielinājās virs 7% atzīmes. Tieši šīs atzīmes sasniegšana tiek uzskatīta par kritisku, kas valstij ilgākā termiņā nozīmē nespēju norēķināties par savām parādsaistībām.

Kādu laiku pēc šis atzīmes sasniegšanas pie starptautiskajiem aizdevējiem bija spiestas doties Grieķija, Portugāle un Īrija.

Šodien turpināja palielināties arī Francijas obligāciju ienesīgums un, piemēram, 10 gadu termiņa šīs valsts parāda vērstpapīru ienesīgums sasniedza 3,65% atzīmi, kas ir par procentpunktu vairāk nekā pirms mēneša.

Tiek lēsts, ka šobrīd Francijas bankām pieder aptuveni 600 miljardi eiro perifēro valstu parāda. Turklāt vairāk nekā puse no šīs summas veido tieši Itālijas parāds. Ja Itālijai turpinās būt slikti, arī Francija var tikt ievilkta parādu krīzes virpulī.

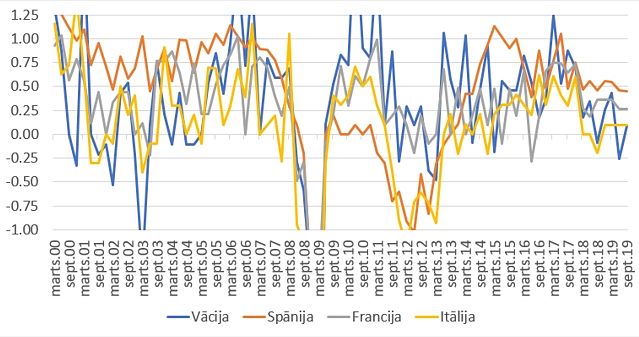

Jāteic, ka Francijas attālināšanos no ekonomiski ļoti stiprām valstīm pamanījuši arī investori, proti, pieaug Francijas obligāciju ienesīgumi, kas situāciju šai valstij padara tikai grūtāku. Piemēram, starpība starp Vācijas un Francijas 10 gadu termiņa obligāciju ienesīgumiem pārsniegusi 1,8 procentpunktus, kas ir augstākais līmenis eirozonas vēsturē. Turklāt arī korelācija starp šo valstu obligāciju ienesīgumiem ir pajukusi – šobrīd Francijas obligāciju ienesīgumi uzvedas līdzīgi kā perifērajām valstīm.

Katrā ziņā, ja situācija neuzlabosies, pastāv liela iespēja, ka tiks samazināts Francijas augtākais kredītreitings (sākumā tam gan noteiks negatīvu perspektīvu), kas būtībā nozīmē – bezriska investīcija un to diez vai varētu attiecināt uz Franciju.

Šodien līdz 6,3% pieauga arī 10 gadu termiņa Spānijas obligāciju ienesīgums.