Viens no faktoriem, kas ietekmēs faktiski sasniegto jeb neto ienesīgumu, realizējot izvēlētu investīciju stratēģiju un iegādājoties atbilstošus finanšu instrumentus, ir komisijas. Ar ieguldījumu pārvaldīšanas maksu būs jārēķinās, iegādājoties daļas ieguldījumu vai pensiju fondos, uzkrājot līdzekļus ar dzīvības apdrošināšanas polises starpniecību vai slēdzot individuāla portfeļa pārvaldīšanas līgumu.

Pirmajā brīdī šķiet, ka pārvaldīšanas komisija, piemēram, 1.25% apmērā gadā no ieguldījuma vērtības, ko ieturētu, tipisks vienkārša sabalansēta ieguldījumu fonda pārvaldnieks, nav liela summa. Turklāt, ieguldījumu fondu daļu vērtības procentuālās izmaiņas parasti tiek atspoguļotas jau pēc pārvaldīšanas komisiju atskaitīšanas, kas padara ieturētās pārvaldīšanas maksas reālo ietekmi grūtāk novērtējamu un necaurspīdīgu. Ja vēl šis pārvaldnieks ir spējis sniegt pozitīvu kapitāla pieaugumu, tad tas liekas pašsaprotami, ja iegūtajā peļņā klients padalās ar savu pārvaldnieku. Tomēr, ja arī procentuāli šādas maksas apmērs nešķiet liels, tās ietekme uz absolūtu kapitāla pieaugumu ilgtermiņā kļūst ievērojama.

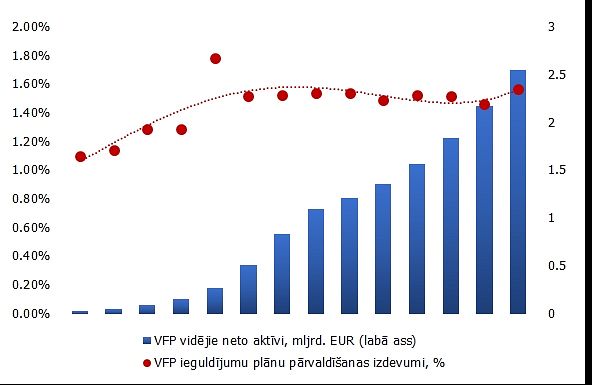

Piemēram, ieguldot EUR 10,000 lielu kapitālu uz 10 gadiem ar sagaidāmo ienesīgumu 8% gadā, ieguldījuma termiņa beigās kapitāls būtu pieaudzis līdz EUR 21,589, ja nebūtu pārvaldīšanas komisijas, bet tikai līdz EUR 19,037 ar 1.25% pārvaldīšanas komisiju. Pārvaldnieka piemērotā 1.25% pārvaldīšanas šajā piemērā samazinātu uzkrāto kapitālu 10 gadu laikā par EUR 2,552. Tā ir nozīmīga summa, kas veido 12% no kopējā kapitāla termiņa beigās un 22% no kapitāla pieauguma. Un samaksātās komisijas apjoms pieaug, palielinoties ieguldījumu termiņam un, protams, komisijas apmēram (skatīt 1. attēlu). No otras puses, ja šis 8% ienesīgums būtu vienāds ar vidējo tirgus ienesīgumu, kuru būtu bijis iespējams sasniegt, ieguldot pasīvas stratēģijas tirgus indeksa fondā ar pārvaldīšanas komisiju, piemēram, 0.5%, tad šis pats investors būtu par EUR 1,497 turīgāks.

1. attēls. Dažāda līmeņa ieguldījumu pārvaldīšanas komisijas maksas ietekme uz realizēto ienesīgumu sākotnējam ieguldījuma EUR 10,000 apmērā ar sagaidāmo ienesīgumu 8% gadā.

Avots: SEB Banka

Pārvaldīšanas komisijas ir atkarīgas no aktīvu klases (obligāciju fondiem tās ir zemākas, akciju fondiem augstākas) un izvēlētās ieguldījumu stratēģijas (pasīvām stratēģijām tās ir zemākas, aktīvām augstākas) un tās parasti ir robežās no 0.5% līdz 2.5% gadā. Ļoti lieliem, biržā tirgotiem obligāciju ieguldījumu fondiem tās var būt pat 0.1%. Savukārt, hedžfondiem ar ļoti lielu investīciju lēmumu pieņemšanas brīvību tā var būt 2% gadā no ieguldījuma vērtības plus vēl 20% no peļņas. Protams, lielākas pārvaldīšanas komisijas būtu attaisnojamas, ja attiecīgā ieguldījumu fonda pārvaldnieks spētu nodrošināt lielāku ienesīgumu. Tomēr, virkne akadēmisku pētījumu liecina, ka nemainīgi vairāk kā puse (labs piemērs šeit) no ieguldījumu fondu pārvaldniekiem nespēj ilgtermiņā pārspēt vidējo tirgus ienesīguma līmeni un, sekojoši, nespēj attaisnot ieturētās pārvaldīšanas komisijas maksas. Leģendārais investors Vorens Bafets (Warren Buffet) pat bija gatavs 2008. gadā saderēt uz USD 1,000,000, ka pasīvs ieguldījums S&P 500 akciju indeksā, izmantojot zemu komisijas maksu ieguldījumu fondu, 10 gadu laikā sasniegs lielāku neto ienesīgumu nekā augstu komisijas maksu hedžfondu fonds. Saskaņā ar ziņu aģentūras Bloomberg aprēķiniem, Bafets pašlaik uzvar.

Ņemot iepriekš teikto vērā, var secināt, ka:

1) Vienmēr jāpievērš uzmanība pārvaldīšanas maksas lielumam (management fees). Starp diviem ieguldījumu fondiem ar līdzvērtīgiem investīciju mērķiem un sagaidāmajiem ienesīgumiem, izvēlaties to, kuram ir zemākas pārvaldīšanas maksas.

2) Ja Jūs neesat ļoti drošs, ka ieguldījumu fonda pārvaldnieks būs spējīgs pārsniegt attiecīgās aktīvu klases vidējo ienesīgumu (tirgus indeksu), tad priekšroku var dot ieguldījumu pārvaldniekam, kas seko pasīvai stratēģijai un cenšas kopēt tirgus indeksa ienesīgumu nevis aktīvi pārvaldītam ieguldījumu fondam, kas cenšas pārsniegt tirgus vidējo līmeni un, sekojoši, pieprasa augstāku pārvaldīšanas maksu. Atcerieties, ka varbūtība, ka aktīvas stratēģijas pārvaldnieks spēs nopelnīt vairāk, ir būtiski mazāka par 50%.

3) Ja tomēr ir lietderīgi izvēlēties aktīvas stratēģijas ieguldījumu fondus, tad sadaliet ieguldījumu starp vairākiem ieguldījumu fondiem, kurus pārvalda dažādi pārvaldnieki.

.jpg)