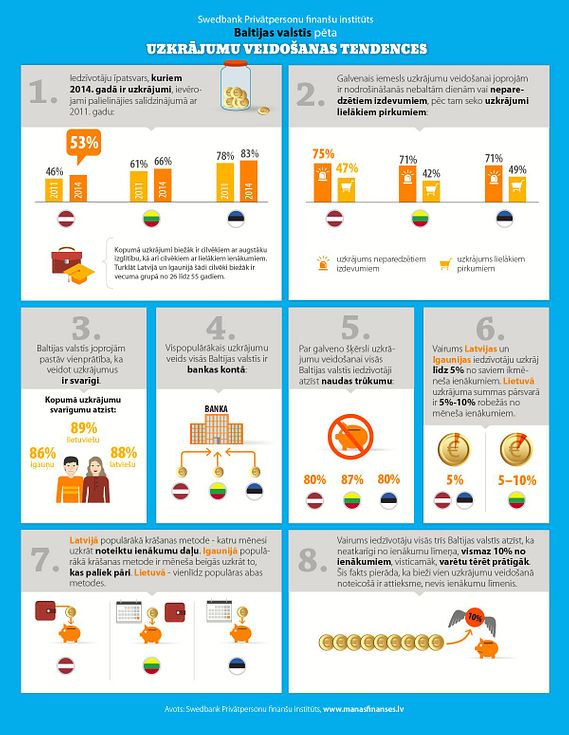

Kā liecina Swedbank dati par 2012.gada 2.ceturksni, iecienītākais uzkrājumu veids ir krājkonts – to izmanto 82% klientu.

Salīdzinot ar šo pašu periodu pērn, kopējais krājkontu lietotāju skaits pieaudzis par 10%, savukārt Mērķa krājkonta un Pilngadības krājkonta lietotāju skaits palielinājies par 13%. Lielāku summu uzkrāšanai klienti izvēlas termiņdepozītu, ko izmanto katrs piektais (22%) krājējs.

Swedbank dati rāda, ka iedzīvotāji vecumā no 50 - 75 gadiem ir uzkrājuši vairāk nekā vidēji citās vecuma grupās uz vienu iedzīvotāju. Swedbank klienta vidējais uzkrājums šajā vecuma grupā ir nedaudz vairāk nekā 4 tūkstoši latu.

Arī bankas klienti vecuma grupā virs 76 gadiem ir aktīvi depozītu lietotāji, un uzkrājumu apjoms uz vienu klientu ir vidēji 3,5 tūkstoši latu. Turklāt galvenie uzkrājumu veidotāji ģimenē ir vīrieši – viena vīrieša vidējie uzkrājumi Swedbank ir par 59% lielāki nekā sievietei.

Aktīvākie krājēji Latvijā ir kurzemnieki, kuri biežāk nekā citu reģionu klienti izvēlas noguldījumus ar ilgākiem termiņiem - 82% gadījumu savu noguldījumu veikšanai izmanto tieši termiņdepozītu. Viena Kurzemē dzīvojoša klienta vidējā termiņdepozītā uzkrātā summa ir lielāka nekā Rīgā un citos reģionos, pārsniedzot viena Rīgas klienta uzkrājumus par 13%.

Rīdzinieki biežāk nekā citos reģionos dzīvojošie izvēlas ieguldījumus veikt vairākos termiņdepozītos. Tāpat dati liecina, ka rīdzinieki ir mērķtiecīgāki krājēji, jo Mērķa krājkontā viens klients vidēji uzkrājis vairāk nekā citu reģionu iedzīvotāji.

Noguldījumus krājkontā visaktīvāk izmanto latgalieši – krājkontos noguldīti 30% Latgales klientu uzkrājumu. Savukārt vidzemnieki, rūpējoties par bērnu nākotni, biežāk nekā citu reģionu iedzīvotāji izvēlas Pilngadības krājkontu, kopumā no saviem uzkrājumiem tajā novirzot ap 2% līdzekļu. Šobrīd vidēji vienam bērnam vidzemnieki ir uzkrājuši ap 1 000 latu.

Dinamiskajā depozītā vislielāko vidējo summu uz vienu klientu uzkrājuši Zemgales iedzīvotāji, kuri, izmantojot šo pakalpojumu, labprāt slēdz vairākus līgumus – šobrīd Zemgalē uz vienu klientu ir vidēji 2 aktīvi Dinamiskā depozīta līgumi.