Kad 2015. gada martā Eiropas Centrālās bankas (ECB) Padome pieņēma lēmumu par valsts vērtspapīru pirkšanas programmas (PSPP) sākšanu, to pavadīja arī solījums programmu turpināt līdz 2016. gada septembra beigām vai līdz brīdim, kad ECB Padome būs pārliecinājusies, ka vērojama noturīga inflācijas līmeņa tuvināšanās cenu stabilitātes mērķim (inflācija tuvu, bet zem 2% līmeņa).

Šomēnes varam atzīmēt datumu, kad sākotnēji bija paredzēts eirozonas centrālo banku PSPP noslēgums.

Bet programma tomēr turpinās.

Varam konstatēt, ka acīmredzot nav izpildījies otrais priekšnosacījums: ECB Padome, kuras sastāvā ir arī Latvijas Bankas prezidents, nav guvusi pārliecību, ka vērojama noturīga inflācijas tuvināšanās 2%. Programmas izbeigšanas vietā tā ir pagarināta par sešiem mēnešiem, ir palielināts pirkto vērtspapīru mēneša apjoms, paplašināts pērkamo vērtspapīru loks, samazinātas procentu likmes un uzsākta jauna programma (TLTRO II). Arī 2016. gada 8. septembra sēdē ECB Padome apstiprināja, ka visi uzsāktie pasākumi turpinās. Un kāds ir tā visa rezultāts?

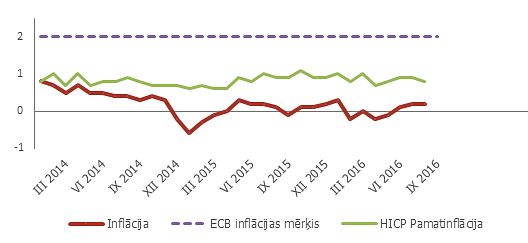

Centrālajām bankām galvenais indikators – inflācija, vēl aizvien ir zema. Augusta Eurostat eirozonas inflācijas ātrais novērtējums gada inflāciju novērtē uz 0.2 procentiem, kas ir diezgan patālu no ECB Padomes mērķa vidējā termiņā zem 2%, bet tuvu tam. Turklāt ir grūti saredzēt kādu progresu – jau kopš 2013. gada rudens stabili zemākā par 2% līmenī turas kā inflācijas, tā arī pamatinflācijas rādītāji.

Tas nenozīmē, ka pieņemtie pasākumi nestrādā. Grūti noliedzams ir fakts, ka visu šo pasākumu kopums dod mīkstinošu efektu. Lai gan saistībā ar to, ka procentu likmes ir tuvu zemākajai robežai, tas mazāk atspoguļojas īstermiņa procentu likmēs, tomēr ekonomistu aprēķini liecina, ka mīkstinošais efekts ir ievērojams.

Par tālāku transmisiju (pārnešanu) uz to, ko sauc par reālo ekonomiku, var strīdēties. Kā parasti ekonomikas zinātnē, grūti ir modelēt paralēlu realitāti "kā būtu, ja būtu" bez pašreizējās mīkstinošās politikas, tomēr nenoliedzams ir fakts, ka visā eiro zonā novērojamās vēsturiski zemās procentu likmes atspoguļojas kopumā pozitīvā kreditēšanas dinamikā. Turpina pieaugt eiro zonas kredītiestāžu izsniegto kredītu apjoms uzņēmumiem un mājsaimniecībām, un arī Latvijā jau vairākus mēnešus pēc kārtas pieaug kopējā iekšzemes kredītportfeļa un nefinanšu uzņēmumiem izsniegto kredītu apjoms.

Kā zināma indikācija par nākotni var būt ASV, kura veica līdzīgus pasākumus, bet nu jau apsver procentu likmju paaugstināšanu. Pamatinflācija jūlijā bija 2.2% un bezdarbs ir tuvu pirmskrīzes līmenim, kad saskaņā ar daudzu novērotāju uzskatiem bija globāls nekustamā īpašuma burbulis.

Kopumā izskatās, ka monetārās politikas pasākumi, lai gan ne tik labi kā gaidīts, bet strādā – valstis, kuras tos pielieto, pamazām atgriežas pie augstākas inflācijas.

Taču, vai tas nozīmē, ka viss ir kārtībā un arī eiro zonā tikai turpinām tāpat un gaidām rezultātus? Ne īsti. Tieši pēdējā laikā aizvien biežāk izskan šaubas par šīs atkopšanās noturību un par monetārās politikas negatīvajām blaknēm. Ņemot vērā, ka netradicionālie monetārās politikas pasākumi tādā apjomā tiek lietoti pirmo reizi vēsturē, par šo tēmu zināšanas centrālajām bankām ir visai maz. Arī tradicionālo monetāro politiku atspoguļojošās procentu likmes raksturo vienvirziena tendence, kas apgrūtina secinājumu izdarīšanu. Vēsturiski kopš modernās monetārās sistēmas sākuma – tā saucamās Bretonvudas sistēmas sabrukuma 1970. gadu sākumā – procentu likmes (kuras visumā kontrolē centrālās bankas) ir gājušas vienā virzienā – uz leju. Līdzīgi arī globālā izaugsme. Pavisam nesen, 1. septembrī, Starptautiskā Valūtas fonda (SVF) izpilddirektore Kristīne Lagarda aicināja pasaules līderus: Mums nepieciešama spēcīga atbilde, lai nepieļautu zemas izaugsmes slazdu. Izskatās, ka globāli zemas procentu likmes vairs nav pietiekams iemesls, lai notiktu produktīvas investīcijas. Kaut kādu iemeslu dēļ lētai naudai ir grūti atrast investīciju projektus, kas ar saprātīgu riska pakāpi dotu atdevi.

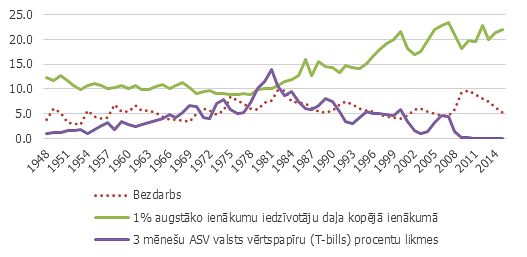

Kāds teiks, nu un tad, ka ir zema izaugsme, ja atbilstoši zemas ir arī procentu likmes un inflācija? Varbūt, taču ir vēl kāda cita tendence, kuras sākums skaitāms no tā paša laika, kad izveidojās modernā monetārā sistēma. Arī nevienlīdzība turpina pieaugt aptuveni no tā paša laika.

Un tā nu gan ir tendence, par ko būtu jāuztraucas visiem, jo nevienlīdzības pieaugums kombinācijā ar zemu izaugsmi ir tas sprāgstošais degmaisījums, kura rezultātus varam novērot populistu popularitātes kāpumā daudzās pasaules valstīs. It kā paradoksāli, ka šis populistu uzbrukums vissekmīgāk norit nevis, kā kādreiz pareģoja finanšu prese, fiksēta valūtas kursa vai eiro zonas valstīs, bet gan valstīs ar visattīstītāko finanšu sektoru kā ASV un Lielbritānija, kur monetārās politikas instrumenti, kas mīkstina šokus sabiedrībai, it kā darbojas vislabāk.

Šīs augošās nevienlīdzības cēlonis īsti nav skaidrs. Vairums ekonomistu šos nevienlīdzības cēloņus skaidros ar tehniskā progresa ietekmi, citi – ar globalizāciju. Tomēr nevienlīdzības un procentu likmju tendenču sakritība liek uzdot jautājumu, vai nepastāv arī tāda iespēja, ka šajā dinamikā kādu devumu dod pārlieka valdību paļaušanās uz monetāro politiku? Ir viegli iezīmēt scenāriju, ka, ilgstoši pārlieku paļaujoties uz monetāro politiku, līdz neilgtspējīgam līmenim attīstās sektori, kuri ir tieši saistīti ar monetārās politikas transmisiju – bankas, finanšu un vērtspapīru tirgi. Līdzīgi kā nekustamā īpašuma burbuļa apstākļos, tas noved pie šo sektoru neadekvātas uzblīšanas (resursu uzsūkšanas šajos sektoros), un līdz ar to samazinās investīciju iespējas un izaugsme turpina būt zema.

Centrālās bankas visā pasaulē dara savu darbu saskaņā ar tām uzdoto. Korelācija ar bezdarbu ir izteikti pretēja – Federālo Rezervju banka saskaņā ar viņas mandātu ASV ceļ likmes, kad bezdarbs ir zems, un pazemina, kad ir krīzes. Arī nevienlīdzība katru reizi, aktīvi samazinot procentu likmes, samazinās. Tas ir pareizi, jo skaidrs, ka, bezdarbam pieaugot, ekonomikai ir nepieciešams papildu stimuls. Taču, ja nu šai politikai, kombinācijā ar citām un bez valdību politikas atbalsta ilgākā termiņā ir blaknes – zema izaugsme, nevienlīdzība un attiecīgi, politiskā nestabilitāte?

Ja šāda hipotētiska iespēja ir, daudz uzmanīgākiem ir jābūt ar politikas ieteikumiem. Tā diezgan bieži lietotais ieteikums turpināt ekspansīvu monetāro politiku, reizē veicot darbaspēka un produktu reformas var nodarīt arī vairāk ļauna nekā laba. Darbaspēka un produktu tirgus reformas (ar ko parasti domā dažādu uzņēmumu un profesiju monopoltiesību atcelšanu) noteikti palielinās darba ražīgumu, taču tās var arī izraisīt algu un cenu stagnāciju, ar pašcieņu apveltīta vidusslāņa pārvēršanos par lēto darbaspēku un, ņemot vērā stagnējošās cenas, jaunu monetārās ekspansijas vilni. Šāda pasākumu kombinācija, kas it kā ir ļoti pozitīvi no efektivitātes viedokļa, var nebūt tik laba no politiskās stabilitātes viedokļa. Ja atcerēsimies, Brexit atbalstītāji nebija cilvēki, kuri dzīvotu galējā nabadzībā. Lielākoties tie bija cilvēki, kuriem pietiek līdzekļu izdzīvošanai, taču kuriem jau ilgāku laiku tiek norādīts, ka viņi vienkārši ir nevajadzīgi – tāds traucēklis progresam. Un ja lielai populācijas daļai ir ilgstoši jāskaidro, ka ne dalība progresa norisēs, ne arī tā augļu baudīšanā neattiecas uz tevi, tad kāda vērtība ir tādam progresam? Progresa ideja taču it kā bija labklājības pieaugums.

Apkopojot iepriekš teikto, es ticu, ka zemas inflācijas vide beigsies, taču ļoti arī ceru, ka tas ies kopā ar uzmanīgu valdību politiku ar fokusu uz politiku, kas būtu vērsta uz ar pašcieņu apveltīta vidusslāņa atjaunošanu. Kas precīzi būtu šādas reformas? Piemēram, Ekonomiskās sadarbības un attīstības organizācija (OECD) norāda uz ieguldījumiem cilvēkkapitālā, nodokļu politikas izmaiņām utt. Tomēr kaut kā šaubos, ka brīdī, kad mums visiem būs papīrītis, ko sauks universitātes diplomu vai kad vairāk ar nodokļiem apliks vidusslāni, lai iegūtu zemāku ienākumu iedzīvotāji, kaut kas pēc būtības mainīsies. Kā nodrošināt vienlīdzīgāku ienākumu sadali, kura pie tam nebūtu pazemojoša pabalstu dāļāšana lielai populācijas daļai? Pārdomām par šo tēmu tiešām būtu jānotiek pašā augstākajā līmenī un iesaistot cik vien iespējams lielus intelektuālus resursus, jo pēdējos 30 gados novērojamā dinamika nevar turpināties ilgi: kaut kas galu galā lūzīs.