Līdz ar iestāšanos eirozonā, Latvija automātiski pievienosies vienotajam banku uzraudzības modelim, kam jābūt gatavam funkcionēt jau nākamā gada oktobri, informē Finanšu un kapitāla tirgus komisijas (FKTK) pārstāvji.

Tas nozīmē, ka Latvijas banku uzraudzībā tiks dalītas funkcijas starp Eiropas Centrālo banku (ECB) un nacionālajiem uzraugiem. Latvijas gadījumā tiek prognozēts, ka FKTK darba apjoms no uzraudzības modeļa ieviešanas nesamazināsies, bet varētu pieaugt.

Kā skaidro FKTK, vienotais banku uzraudzības mehānisms paredz plašākas pilnvaras ECB, kas uzraudzīs eirozonas lielākās kredītiestādes sadarbībā ar nacionālajiem uzraugiem.

Mehānisms, par kura darbības principiem ES finanšu ministri panāca vienošanos pērnā gada decembrī, ir daļa no Eiropas banku savienības plāna, skaidro FKTK. Banku savienības mērķis izveidot vienotu banku uzraudzību ES tiek īstenots, lai stiprinātu finanšu stabilitāti un paplašinātu banku sektora pārraudzību. Tā sekmīgai ieviešanai ir trīs stūrakmeņi – vienotais uzraudzības mehānisms, vienots noregulējama mehānisms problēmās nonākušām bankām,lai nākotnē pēc iespējas mazāk būtu jāpiesaista nodokļu maksātāju līdzekļi banku glābšaai, kā arī harmonizēta noguldījumu garantiju sistēma.

FKTK vadītājs Kristaps Zakulis uzskata, ka izaicinājumiem bagāts būs tieši pārejas posms, kad pirmie celmi jālauž ne tikai ECB, bet arī vietējiem uzraugiem jāiemācās sadarboties un tirgum pielāgoties pie jaunās uzraudzības formas.

Eiropas Parlaments šā gada 12. septembrī deva atbalstu banku uzraudzības pilnvaru nodošanai ECB rokās. Tuvākajās nedēļās ES Padomei vēlreiz jāapliecina savs atbalsts vienotajam uzraudzības mehānismam, apstiprinot regulu, kas piešķirs ECB pilnvaras kļūt par eirozonas banku sektora koordinējošo uzraudzības iestādi. Savukārt līdz gada beigām plānots pieņemt ECB ietvara regulu, kas precizēs procedūras un principus, kā notiks dokumentu iesniegšana un izvērtēšana licences saņemšanai vai nozīmīgas līdzdalības izmaiņu gadījumā, kā tiks veikta uzraudzība, kāda loma būs ECB, kāda – nacionālajiem uzraugiem.

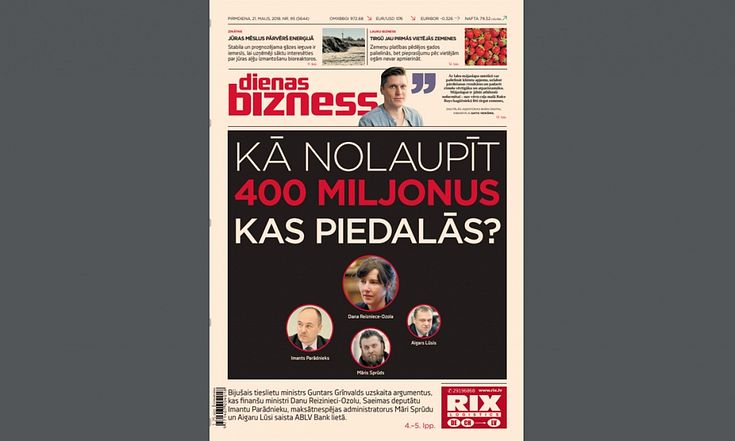

Banku sarakstu ECB plāno apstiprināt līdz gada beigām, un kopumā tieši ECB uzraudzīs aptuveni 130 kredītiestāžu grupu. Latvijā provizoriski tās varētu būt trīs lielākās bankas pēc aktīvu apjoma – Swedbank, SEB banka un ABLV Bank.

Attiecībā uz šīm bankām ECB pārziņā būs tādi jautājumi kā atbilstība ES normatīvo aktu prasībām attiecībā uz kredītiestādes pašu kapitālu, lielo riska darījumu ierobežojumiem, likviditāti, finansējuma struktūru. Tiks izvērtēts, vai kredītiestādes stratēģijas, procedūras un īstenotie pasākumi nodrošina pietiekamu riska pārvaldīšanu, vai tās pašu kapitāls ir pietiekams tās darbībai piemītošo un varbūtējo risko segšanai. Savukārt attiecībā uz citām kredītiestādēm šie uzdevumi paliks FKTK kompetencē, tomēr komisija sadarbosies ar ECB, sniedzot informāciju par būtiskiem uzraudzības lēmumiem arī par pārējām bankām.