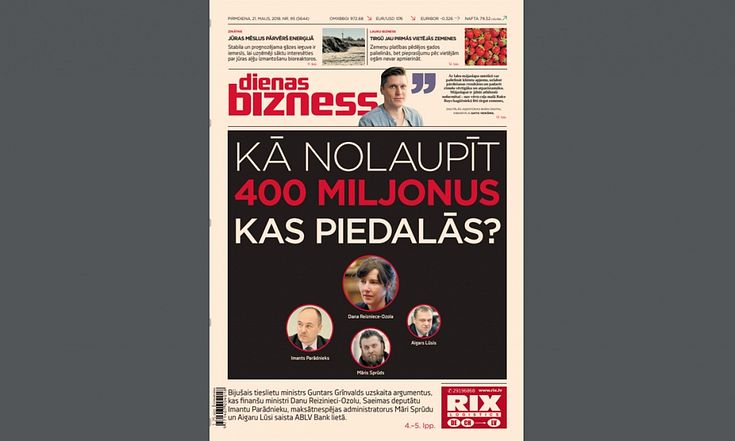

Tieši pusei no 14 ministriem bankās ir kredītsaistības. Amatpersonu deklarācijas atklāj, ka parādā bankām ir arī 40 Saeimas deputātu, 10 no tiem saistības pārsniedz 100 000 eiro. Iespējams, tas ir viens no iemesliem, kāpēc iniciatīvas, kas kaut vai nedaudz mazinātu kredītņēmēju atkarību no bankām, virzās gliemeža ātrumā, spriež laikraksts Diena.

Laikraksts norāda, ka, piemēram, jau gadiem ilgušas diskusijas par to, ka finansiālu grūtību gadījumā cilvēkiem būtu jādod iespēja nokārtot saistības, atdodot īpašuma atslēgas bankai. Tā sauktais nolikto atslēgu princips iestrēdzis Saeimas lasījumos, jo bankas kategoriski nostājas pret izmaiņām, uzsverot, ka tas sadārdzinās hipotekāros kredītus. Tikmēr ievērojama daļa kredītņēmēju, kaut jau izlikti no sava nekustamā īpašuma, joprojām turpina bankām maksāt.

Kamēr pērnā gada amatpersonu deklarācijas vēl nav pieejamas, 2012. gada pārskati sniedz ainu, kas liek uzdot jautājumu - cik objektīvu lēmumu vēlētājs var sagaidīt no parlamenta, kur gandrīz pusei deputātu ir kredītsaistības, uzsver laikraksts. Dienas aptaujāto ekonomistu domas dalās. Daži šādu pieļāvumu dēvē par konspirācijas teoriju, citi norāda, ka tas tomēr ir nozīmīgs atkarības risks.

Taču esot atsevišķi gadījumi, kur attiecības starp banku un amatpersonu ir vismaz interesantas. Piemēram, bijušais ekonomikas ministrs Daniels Pavļuts (Reformu partija) jau no 2011. gada bauda kredītbrīvdienas savām 128 tūkstošu latu lielajām parādsaistībām DNB bankā. Šā gada sākumā, atstājot ministra posteni, Pavļuts deklarācijā norādījis, ka aizdevuma pamatsumma atkal atlikta - vēl līdz rudenim.

Tā sauktais ierindas pilsonis par šādu bankas atvērtību varētu tikai sapņot, raksta laikraksts. To apliecinot arī Dienas eksperiments, anonīmi zvanot pa DNB bankas konsultatīvo tālruni, kur bankas darbiniece laipni paskaidrojusi, kā noris process: «Jā, tādu pakalpojumu kā kredītbrīvdienas kredītiem mēs piedāvājam, bet, lai to varētu izdarīt, jums ir jānāk uz jums ērtāko bankas filiāli. Maksimālais termiņš ir uz gadu, protams, var individuāli izrunāt, vai uz pusgadu vai uz pāris mēnešiem.»

2012. gada deklarācijas atklāj, ka vislielākās kredītsaistības ir Imantam Parādniekam (Nacionālā apvienība) - 845 260 eiro, Rihardam Eigimam (ZZS) - kopā 472 573 lati. Divi kredīti ir Elīnas Siliņas (neatkarīgo deputātu grupa) kontā - 281 670 eiro un 126 640 latu. Iespaidīgu summu aizņēmies Mihails Zemļinskis (Saskaņas centrs) - 183 341 eiro un 24 000 dolāru, kā arī viņa partijas biedrs Viktors Jakovļevs - 180 289 eiro. Liels parādnieks ir arī Saeimas budžeta un nodokļu komisijas vadītājs Jānis Reirs (Vienotība) - 177 200 eiro. Parādsaistības, kas sniedzas pāri 100 000 eiro, ir arī Ivetai Grigulei (ZZS), Raimondam Rubikam (Saskaņas centrs) un Edvardam Smiltēnam (Vienotība).