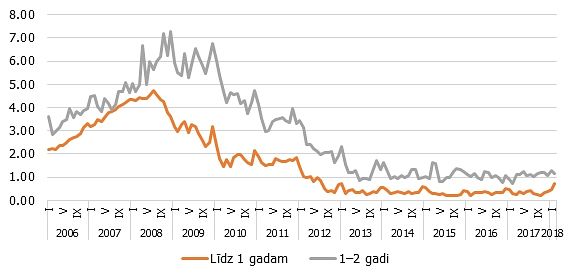

Aplūkojot pēdējos ilgtermiņa akciju tirgus cenu indeksu grafikus, īpaši pēc šogad augustā un septembrī piedzīvotā straujā krituma, var viegli redzēt, ka akciju tirgus ir tādā pašā līmenī, kā tas bija 1997.gada vasarā. Tas nozīmē, ka akciju tirgus vērtība ir palikusi nemainīga pēdējos 14 gadus (skatīt 1.attēlu), ja par pamatu izmanto, piemēram, 600 Eiropas publisko akciju sabiedrību akciju cenu indeksu Stoxx 600.

Akciju tirgus šajā periodā ir bijis ne tikai ārkārtīgi svārstīgs, piedzīvojot divus lielus satricinājumus – interneta burbuļa pārplīšanu 2000.gadā un globālo finanšu krīzi 2008.gadā, bet arī nav spējis ieguldītājam nodrošināt kapitāla pieaugumu. Pirmā reakcija, aplūkojot grafiku, būtu jautāt, kādēļ vispār investēt akciju tirgū? Tomēr ir jāatceras, ka akciju tirgus kopējo ienesīgumu nodrošina ne tikai akciju cenu pieaugums, bet arī dividendes. Ilgtermiņā dividenžu ienesīgums var ievērojami ietekmēt investora peļņu no ieguldījumiem akcijās.

1.attēls. STOXX Europe 600 akciju tirgus indekss (STOXX Europe 600 price EUR)

Avots: www.stoxx.com

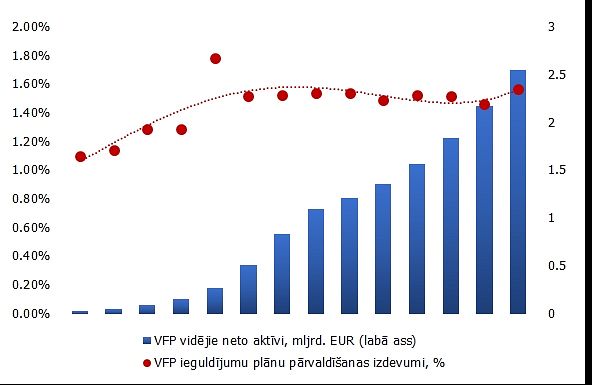

2.attēlā ir salīdzinātas STOXX Europe 600 akciju cenu indeksa un STOXX Europe 600 kopējā akciju tirgus ienesīguma indeksa izmaiņas pēdējo 24 gadu laikā. STOXX Europe 600 kopējā akciju tirgus ienesīguma indekss papildus akciju cenu izmaiņām ņem vērā arī neto dividendes, t.i. dividendes, kuras investors saņem pēc attiecīgās valsts dividenžu nodokļa nomaksas (withholding tax). Šīs dividendes tiek atkārtoti investētas papildus akciju iegādē. Ja 1987.gada oktobrī investors būtu ieguldījis EUR 1 000 (precīzāk, 1 955.83 vācu marku tajā laikā) Eiropas akciju tirgū, izmantojot STOXX Europe indeksu, tad šā gada 17.oktobrī viņa kopējais kapitāls būtu EUR 4 676 vērts, kamēr sākotnēji iegādāto akciju vērtība būtu pieaugusi tikai līdz EUR 2 434. Starpību veido saņemtās un atkārtoti ieguldītās (reinvestētās) dividendes. Pārvēršot šo kapitālu saliktajos gada procentos, Eiropas akciju tirgus kopējais ienesīgums ir bijis 6.6% gadā. Ja dividendes tiktu ignorētas, tad akciju cenas pieaugums nodrošinātu tikai 3.8% ienesīgumu gadā. Šī 2.8% ienesīguma starpība nozīmē papildus EUR 2 242 pie sākotnējā kapitāla 24 gados. Dividendēm ir nozīme.

2.attēls. Dividenžu ietekme uz akciju tirgus ienesīgumu ilgtermiņā (1987 – 2011)

Avots: www.stoxx.com

Ilgtermiņa investoram dividendes var nodrošināt lielāko daļu no kopējā ieguldījuma akciju tirgū ienesīguma. Viens no rādītājiem, kas nosaka konkrētās akcijas vai akciju indeksa ienesīgumu noteiktā laika periodā ir dividenžu ienesīgums. Dividenžu ienesīgumu gadā (dividend yield) aprēķina, dalot pēdējā gada dividendes ar pašreizējo akciju cenu. Jo lielāks dividenžu ienesīgums, jo akcija var būt pievilcīgāka investoram, kurš piešķir lielāku vērtību regulāru dividenžu saņemšanai. Dividenžu ienesīgumu palielinās vai nu uzņēmuma peļņas pieaugums, un attiecīgi izmaksātās dividendes pieaugums, vai arī akciju cenas kritums. Jāielāgo gan, ka akciju cenu kritumam ilgākā posmā ir parasti racionāls izskaidrojums, un dividenžu ienesīgumi, kas aprēķināti uz vēsturiskās dividendes pamata var būt maldinoši, ja nākotnes dividende tiek samazināta. Kā piemēru var minēt situāciju, kad banku sektora lielie zaudējumi un sekojošā dividenžu izmaksu apturēšana un esošā akciju kapitāla palielināšana, kas esošajiem akcionāriem pienākošo peļņas daļu samazināja vēl vairāk. Līdzīgi kā ar visām prognozēm par nākotni, izmaksājamā dividende un, sekojoši, dividenžu ienesīgums var mainīties.

Šobrīd STOXX Europe 600 akciju indeksa dividenžu ienesīgums ir 3.6% EUR valūtā. Salīdzinājumam, Vācijas valdības 10 gadu obligāciju ienesīgums šā gada novembra sākumā bija ap 1.8% bet, eiro valūtas depozīts uz 1 gadu SEB bankā šobrīd ienestu 2.15%. Pētījumi arī liecina, ja vien nav būtiskas ekonomiskas krīzes, uzņēmumi cenšas izvairīties no dividenžu samazināšanas. Dividendes un īpaši to palielinājums var būt labs signāls investoriem par uzņēmuma finansiālo stāvokli un nākotnes izredzēm. Tomēr jāatzīmē, ka uzņēmumiem dažādos ekonomikas sektoros ir atšķirīgi dividenžu izmaksu apjomi – stabilas un lēni augošas nozares izmaksā vairāk dividendēs, kamēr uzņēmumi strauji augošās nozarēs visu nopelnīto pamatā iegulda tālākā attīstībā un dividendēs akcionāriem izmaksā mazāk. Piemēram, STOXX Europe 600 Tehnoloģiju apakšsektora dividenžu ienesīgums šobrīd ir 2.17%, bet STOXX Europe 600 Telekomunikāciju apakšsektora – 6.87%.

Deutsche Bank veiktais pētījums LT Asset Return Study: From the Golden to the Grey Age atzīmē ar vien pieaugošo tendenci, kad uzņēmumu izmaksāto dividenžu ienesīgums pārsniedz valdības un pašu uzņēmumu izlaisto obligāciju ienesīgumu un šāda situācija, kur dividenžu ienesīgums pārsniedz obligāciju ienesīgumu, nav novērota kopš 1958.gada. Tas varētu pozitīvi ietekmēt akciju kopējo ienesīgumu ilgtermiņā nākotnē.

.jpg)

.jpg)