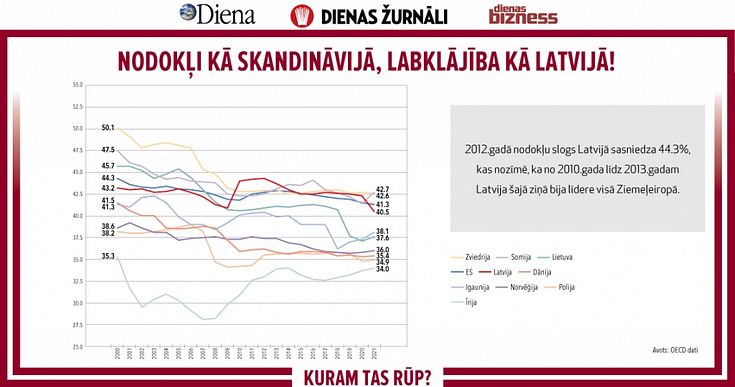

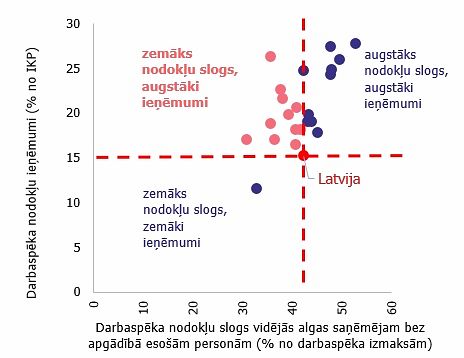

Latvijā kopējais nodokļu slogs - kopējā nodokļu un sociālo iemaksu attiecība pret iekšzemes kopproduktu (IKP) - ir piektais zemākais Eiropas Savienībā (ES), bet augstākie nodokļi ir Francijā un Dānijā, liecina ES statistikas departamenta Eurostat piektdien publiskoti dati, kas apkopoti par 2015.gadu.

Saskaņā ar tiem mūsu valstī, nodokļu un obligāto sociālo iemaksu ieņēmumi attiecībā pret IKP veidoja 29,5%. Mazāks šis rādītājs bijis Īrijā (24,4%, statistiķi norāda, ka šīs valsts rezultātu ietekmēja tas, ka 2015.gadā vairākas lielas kompānijas no valstīm ārpus ES pārcēla savu darbību uz Īriju, kas ietekmēja valsts IKP), Rumānijā (28%), Bulgārijā (29%) un Lietuvā (29,4%).

Nedaudz lielāks nodokļu slogs pērn bijis Slovākijā (32,4%), Kiprā (33%), Polijā (33,3%) un Igaunijā (34,1%).

Savukārt lielākā nodokļu un sociālo iemaksu ieņēmumu attiecība pret IKP reģistrēta Francijā (47,9%), Dānijā (47,6%), Beļģijā (47,5%), Austrijā (44,4%), Zviedrijā (44,2%), Somijā (44,1%) un Itālijā (43,5%).

Salīdzinot ar 2014.gadu, pērn nodokļu sloga attiecība pret IKP pieaugusi lielākajā daļā ES dalībvalstu. Samazinājums reģistrēts septiņās valstīs, no kurām lielākais tas bijis Īrijā (no 29,9% 2014.gadā līdz 24,4% pērn) un Dānijā (no 50,3% līdz 47,6%). Itālijā šis rādītājs saglabājies iepriekšējā gada līmenī.

Lielākais pieaugums reģistrēts abās Latvijas kaimiņvalstīs: Lietuvā (no 27,9% līdz 29,4%) un Igaunijā Itālijā (no 32,8% līdz 34,1%). Latvijā pieaugums bija par 0,2 procenta punktiem (no 29,3% līdz 29,5%), kas ir viens no mazākajiem kāpumiem ES.

ES vidēji 2015.gadā kopējo nodokļu ieņēmumu attiecība pret IKP - nodokļu un obligāto sociālo iemaksu summas procentuālā attiecība pret IKP - bija 40%, saglabājoties 2014.gada līmenī. Savukārt eirozonā reģistrēts neliels samazinājums - no 41,5% līdz 41,4%. "Eurostat" norādīja, ka šī ir pirmā reize kopš 2010.gada, kad ne ES, ne eirozonā nav bijis nodokļu sloga kāpums.