Kopējie banku darbības rādītāji 2019. gadā parāda stabilitāti, līdz ar to ir noslēdzies banku sektora pārmaiņu posms, kura laikā būtiski mainījās noguldījumu un banku klientu struktūra, norāda Finanšu un kapitāla tirgus komisijas (FKTK) priekšsēdētāja Santa Purgaile.

”Bankas, kas iepriekš fokusējās uz ārvalstu klientu apkalpošanu, izstrādāja un uzsāka ieviest jaunus biznesa modeļus. Kopumā bankas ir labi kapitalizētas un likviditātes rādītāji ir augsti. Tas ir labs drošības spilvens ekonomikas izaicinājumiem, ar kuriem sastopamies šobrīd – Covid-19 izplatības laikā. Notikumu attīstība Latvijā un pasaulē, kuru šobrīd vēl grūti precīzi prognozēt, rādīs, kā attīstīsies Covid-19 ietekme uz finanšu, it īpaši banku sektoru.”

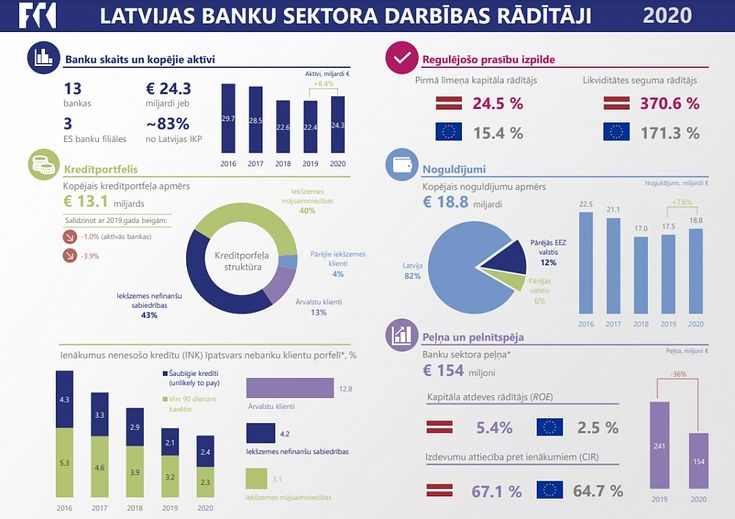

2019. gada beigās Latvijā darbojās 13 bankas un piecas Eiropas Savienības (ES) dalībvalstu banku filiāles. Gada sākumā noslēdzās kopš 2017. gada rudens Baltijas valstīs īstenotā "DNB Bank ASA" un "Nordea Bank AB" apvienošanās, kā rezultātā apvienotā banka "Luminor Bank AB" Latvijā un Lietuvā turpināja darboties kā Igaunijas "Luminor Bank" AS filiāles.

2019. gada laikā tika īstenots arī "Danske Bank" grupas stratēģiskais lēmums par biznesa aktivitāšu izbeigšanu Baltijā. 2019. gada 3. ceturksnī tika apturēta AS "PNB Banka" darbība.

Savukārt gada pēdējā ceturksnī licence kredītiestādes darbībai tika anulēta "Scania Finans Aktiebolag" Latvijas filiālei, kura darbību Latvijā turpinās kā līzinga sabiedrība.

Pagājušā gada laikā Latvijas banku sektora kopējais aktīvu apmērs būtiski nemainījās. Aktīvu apmēra un struktūras izmaiņās saglabājās atšķirīgas tendences starp banku grupām. Lai gan biznesa modeļu maiņu īstenojošo banku aktīvi kopumā pārskata gadā būtiski nemainījās, sarūkot par 1.1%, bija vērojamas izmaiņas to aktīvu struktūrā. Iekšzemes klientiem izsniegto kredītu apmēra pieaugums ir daļēji kompensējis ārvalstu klientiem izsniegto kredītu apmēra sarukumu. Būtiski auga arī šo banku ieguldījumi vērtspapīros, ar tiem aizstājot iepriekš citās kredītiestādēs turētos līdzekļus, kas gada laikā attiecīgi samazinājušies par 40,3%.

Piesaistīto nebanku klientu noguldījumu apmērs banku sektorā kopumā gada laikā pieauga par 477 milj. eiro jeb 2,8%. Būtiski – par 983 milj. eiro jeb 7.6% palielinājās iekšzemes noguldījumu atlikums, savukārt ārvalstu klientu noguldījumu apmērs samazinājās par 12.6% jeb 505 milj. eiro. Noguldījumu ģeogrāfiskā struktūra turpināja mainīties par labu noguldījumiem no ES valstīm. Citu valstu, kas nav ES dalībvalstis, klientu noguldījumu īpatsvars kopējos noguldījumos turpināja sarukt, sasniedzot 6,8%. Iepriekšējos gados iesāktais risku mazināšanas process turpinājās arī pārskata gadā. Bankas joprojām atbildīgi izvērtēja savu klientu bāzi atbilstoši daudz piesardzīgākajai biznesa pieejai, aizstājot to valstu, kas nav ES dalībvalstis, noguldījumus ar iekšzemes noguldījumiem un ES valstu mājsaimniecību noguldījumiem, aktīvi izmantojot arī noguldījumu platformu starpniecību.

Latvijas banku sektora kopējais nebanku klientiem izsniegto kredītu apmērs gada laikā saruka par 2%.

Kopējā nebanku klientiem izsniegto kredītu apmēra samazināšanos pamatā noteica Latvijas banku sektora strukturālās pārmaiņas – gan atsevišķu kredītiestāžu darbības pārtraukšana, gan divu ārvalstu banku filiāļu stratēģisko lēmumu īstenošana, konsekventi samazinot to kredītportfeļa apmēru. Izslēdzot iepriekšminēto strukturālo izmaiņu ietekmi, pārskata gadā nebanku klientu kredītportfeļa apmērs auga par 4,7%. Vienlīdz augsti izsniegto kredītu apmēra pieauguma tempi bija vērojami gan iekšzemes mājsaimniecībām (par 6,4%), gan iekšzemes nefinanšu sabiedrībām (par 6,7%). Bankās, kuras turpināja īstenot biznesa modeļu maiņu, iekšzemes klientiem izsniegto kredītu portfelis gada laikā pieauga par 18,1% jeb 97 milj. eiro, tādējādi apstiprinot to iesaisti iekšzemes klientu kreditēšanas tirgū atbilstoši biznesa stratēģiju uzstādījumiem.

2019. gadā Latvijas banku sektors kopumā darbojās ar peļņu 229 milj. eiro apmērā. Sektora kopējais ROE (kapitāla atdeves rādītājs) bija 9.6%, un tas ir augstāks nekā ES vidēji (6,6%). Banku, kuras īsteno biznesa modeļa maiņu, pamatdarbības ienākumi gada laikā saruka par 20%, tomēr pārskata gada otrajā pusē krituma temps pakāpeniski mazinājās.

Kapitāla rādītāji kopumā saglabājās augstā līmenī – pirmā līmeņa pamata kapitāla rādītājs (CET1) bija 21,3%, savukārt kopējais kapitāla rādītājs (KKR) – 22,7%, nodrošinot pietiekošas rezerves neparedzēto zaudējumu segšanai un pārsniedzot ES vidējos rādītājus (attiecīgi 15% un 19,3%) Banku sektora vidējais ES harmonizētais likviditātes seguma rādītājs (LSR) būtiski nemainījās un saglabājās augsts (304,6%), t.sk. individuālām bankām tas bija robežās no 157% līdz 753%, (kopš 2018. gada 1. janvāra LSR minimālā prasība ir noteikta 100% apmērā).