Otrā pensiju līmeņa 20. gadadienu apņem gan diskusijas, gan mazāk un vairāk populistiski uzsaukumi par nepieciešamajiem uzlabojumiem pensiju sistēmā, ar mērķi vienreiz pa visiem laikiem salabot sistēmu, lai tā nodrošinātu lielākas pensijas.

Uzdevums ir visnotaļ būtisks, bet ne mazāk nozīmīgi ir pievērsties tam, lai pensiju fondu naudu efektīvi un pensiju uzkrājējiem izdevīgi investētu Latvijas ekonomikā un mūsu uzņēmumos, tādējādi iekustinot arī Latvijas kapitāla tirgu. Jo, lai cik patriotiski noskaņots šobrīd būtu pensiju pārvaldnieks, ar Latvijas iedzīvotāju pensiju sistēmā uzkrāto naudu galvenokārt sildām un attīstām citu valstu ekonomikas un uzņēmumus.

Ērti pavadīt vecumdienas vēlas katrs, bet regulāri tām uzkrāt īsti negribas. Bez īpašas piepūles un nelielos apjomos investēt, bez riska un ātri nopelnīt, noliekot plauktiņā un 65. dzimšanas dienā paņemot savu pensijas kapitālu - tas būtu izcils scenārijs, tomēr diemžēl nereāls. Prakse un statistika liecina, ka cilvēki paši brīvprātīgi pensijai nekrāj, pat ja var to atļauties, tāpēc jo īpaši svarīga ir stabila pensiju sistēma. Sistēmu, kurā jebkuri jauninājumi ir pārdomāti un orientēti uz to, kā pensiju sistēmu padarīt efektīvāku – domājot gan par pašreizējiem senioriem, gan par nākotnes pensionāriem un šodienas skeptiķiem, kuru moto ir “līdz pensijai nenodzīvošu”, gan valsti kopumā. Skaidrs ir viens - pēc pārdalīšanas principa pie lielākām pensijām un atrisinātas problēmas nenonākt.

Trūkst iesaistes un motivācijas

Otrajā pensiju līmenī tiek uzkrāta daļa no mūsu ikmēneša algas jeb konkrēti 6 %, kas, saskaitot kopā, nav maza nauda – šobrīd pensijas 2. līmeņa aktīvu kopējā vērtība Latvijā pārsniedz 5,7 miljardus eiro. Pensiju 2. līmenis tika ieviests pirms 20 gadiem, un tie bērni, kuri tobrīd piedzima, šobrīd jau sāk savas darba gaitas un automātiski kļūst par sistēmas dalībniekiem. Jaunieši, kam līdz pensijas vecumam ir vairāk nekā 45 gadi, pēc nejaušības principa iekrīt kādā no konservatīvajiem pensiju plāniem, kā to paredz pensiju sistēma. Tiek sagaidīts, ka jaunietis šajā konservatīvajā pensiju plānā nepaliek, bet gan pats izdara proaktīvu izvēli un izvēlas pensiju plānu ar agresīvāku riska stratēģiju, kas iegulda ienesīgākos investīciju instrumentos, piemēram, akcijās.

Tomēr prakse liecina, ka vairums jeb apmēram 80% no jaunajiem cilvēkiem to neizdara, kā arī reti kurš zina, kur atrodas viņa pensiju uzkrājums un cik tajā ir uzkrāts. Līdz ar to, šie jaunieši paliek konservatīvajā pensiju plānā daudzus gadus, liedzot sev iespēju ātrāk palielināt uzkrājuma apjomu. Būtu vērts mainīt regulējumu, jo loģiskāk būtu, ja jaunieši sākumā ierotētu vecumam atbilstošā agresīvākas stratēģijas pensiju plānā, un nomainītu to uz konservatīvāku, vecumam pieaugot.

Skaidrs, ka viena no problēmām ir sabiedrības intereses trūkums un ilūzijas par pensijas vecuma ienākumu apmēru, ja netiek veiktas papildu iemaksas vai izmantoti ienesīgāki pensiju plāni. Nesaudzīgs, bet patiess ir fakts, ka, dodoties pensijā, ienākumi var samazināties uz pusi.

Un ņemot vērā statistiku par to, kā tiek uzkrāts 3. pensiju līmenī, arī tas nebūs glābiņš. CBL Atklātā pensiju fonda 3. līmeņa plānu dalībnieku analīze liecina, ka par pensijas apmēru iedzīvotāji sāk satraukties īsi pirms pensijas jeb aptuveni 10 gadus pirms, kas ir pārāk īss periods, lai uzkrātu pietiekamu kapitālu. Vīrieši uzkrājumu pensiju 3. līmenī, sāk veidot vidēji ap 50 gadu vecumu, savukārt sievietes – vidēji 53 gados.

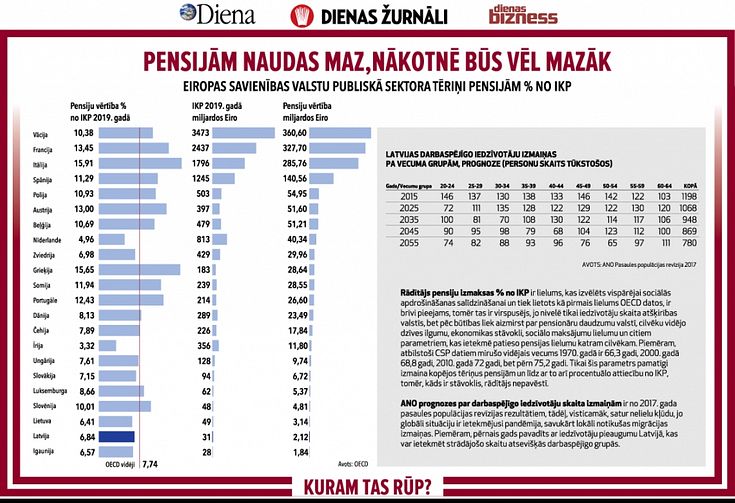

Neviens pat tā īsti vairs nav jāpārliecina, ka sabiedrība Latvijā noveco - vidējais iedzīvotāju vecums ir 42,8 gadi, kas nozīmē, ka pensionēšanās vecums tiks sasniegts pēc 22 gadiem. Arī viens vai divi bērni dzimuši katrā jaunajā ģimenē nespēs nopelnīt tik daudz, lai uzturētu tā brīža seniorus, izaudzinātu savus bērnus un uzkrātu arī savām vecumdienām.

Līdz ar to pensijas sistēmas uzlabošana viena pati situāciju atrisināt nevarēs. Nepieciešams sistemātiski vairot iedzīvotājos zināšanas par iespējām, ko sniedz finanšu instrumenti savas naudas palielināšanai. ASV un citur Eiropā investēt dažādos finanšu instrumentos ir ikdienišķa lieta, bet mums diemžēl nav attīstīts paradums uzkrāt ārpus noguldījumiem banku kontos. Tomēr tieši šobrīd investīciju instrumentu aktīvāka izmantošana dotu lielāku pienesumu, jo arvien pieaug iespējas vairot savu uzkrājumu, ieguldot starptautiskajos tirgos.

Iespējas audzēt pensijas uzkrājumu starptautiskajos tirgos aug

Skeptiķi saka, ka starptautiskie finanšu tirgi līdz šim Latvijas pensiju sistēmai nav nopelnījuši pietiekami, piesardzīgākie savukārt norāda, ka investēt akcijās ir riskanti un var pazaudēt visu. Salīdzināt pensiju plānu ilgtermiņa ienesīgumu ar akciju tirgu ilgtermiņa atdevi nav objektīvi, jo gluži vienkārši likumdošanā bija noteikts maksimālais slieksnis ieguldījumiem akciju tirgos. Sākotnēji tie bija 30 %, kamēr tikai pēdējo trīs gadu laikā akcijās drīkst investēt līdz 75 %, un nupat kā jau ir atļauti arī pensiju plāni ar 100% ieguldījumiem akcijās. Likumsakarīgi, ka, investējot akcijās tikai nelielu daļu no pieejamās naudas, ienesīgums nebūs līdzvērtīgs un salīdzināms, tāpēc uzkrājumi auga lēnāk nekā akciju tirgi.

Jā, kādā brīdī akciju tirgos var būt straujš kritums, tomēr ilgtermiņā arvien tie uzrāda pozitīvu ienesīgumu. Tāpēc ir būtiski, lai iedzīvotāji iesaistās un izvēlas savam vecumam atbilstošus pensiju plānus – jo jaunāks, jo ar lielāku akciju īpatsvaru, savukārt tuvāk pensionēšanās vecumam konservatīvos ieguldījumu plānus, kur svārstības ir mazākas. Piemēram, neskatoties uz dramatiskajiem kritumiem un satricinājumiem pandēmijas sākumposmā, CBL Ilgtspējīgu ieguldījumu plānam ienesīgums gadā bija 16,44 %, taču tas nebija piemērots plāns tiem, kuri ap šo laiku pensionējās. Pasaules akciju tirgi ir spējuši nopelnīt un palielināt Latvijas iedzīvotāju pensiju uzkrājumu pieaugumu, tomēr tas varēja būt arī lielāks, ja ilgstoši netiktu bremzēts ar ierobežojumu sliekšņiem investīcijām akcijās.

Vietējai ekonomikai ieguvums varētu būt lielāks

Lai uzlabotu pensiju sistēmas efektivitāti un ieguldījumu ienesīgumu, ir piemērots brīdis diskutēt par iespējām, kā pensiju fondu naudu investēt Latvijas ekonomikā un uzņēmumos, attīstot arī nu jau divdesmit gadus stagnējošo kapitāla tirgu. Iespēja investēt zināmos uzņēmumos nevis sūtīt naudu uz ārvalstīm varētu būt arī labs stimuls pensiju sistēmas dalībniekiem un mazajiem investoriem. Ieguldīt vietējā olu ražotājā, kosmētikas uzņēmumā vai kleitu zīmolā dotu gan lielāku pienesumu mūsu pašu ekonomikai, gan dotu pensijas uzkrājuma aktīviem reālākas aprises iedzīvotāju apziņā.

Tomēr biržas NASDAQ Riga dati rāda, ka akciju apgrozījums pirms apmēram 15 gadiem bija augstāks nekā šobrīd. Šobrīd iespējas investēt Baltijas biržā ir mazas - dienas laikā tiek veikti darījumi tikai par vidēji 1,5 miljoniem eiro, turklāt Latvijas uzņēmumiem šis rādītājs ir daudz zemāks jeb ap dažiem desmitiem tūkstošu eiro. Citadele vienmēr izskata iespējas investēt vietējos uzņēmumos, tomēr nedrīkst aizmirst, ka mēs, tāpat kā citi pārvaldnieki, to darām klientu interesēs, lai nodrošinātu iespējami labāku ienesīgumu, un iespējas ieguldīt un nopelnīt Latvijā ir mazas. Valsts kapitālsabiedrību vismaz daļēja kotācija biržā būtu nozīmīgs grūdiens un pozitīvs piemērs privātajiem uzņēmumiem.