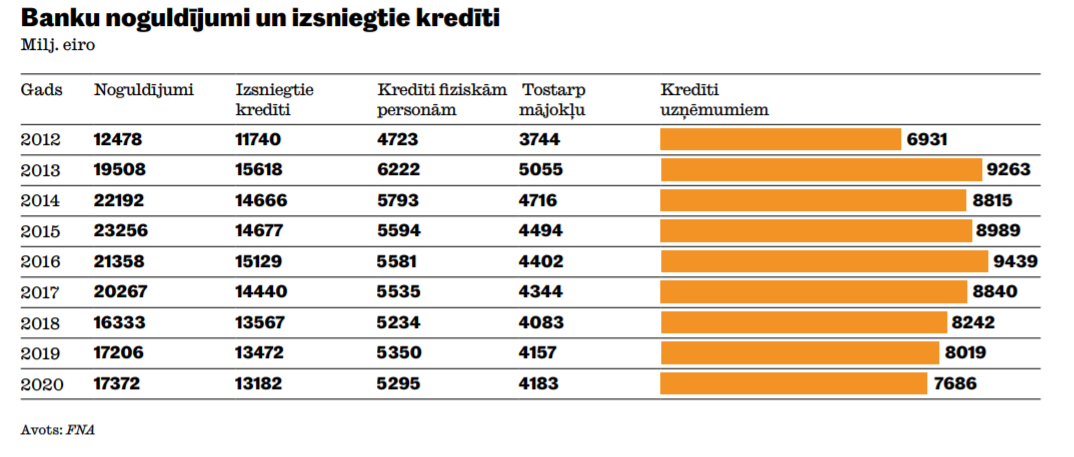

2020.gada 1.ceturksnī Latvijas banku sektora privātpersonām izsniegto kredītu apjoms sasniedzis 5,35 miljardus eiro, savukārt uzņēmumiem izsniegti kredīti 7,62 miljardu eiro apmērā, liecina Finanšu nozares asociācijas dati.

Salīdzinot ar 2019.gada 1.ceturksni, Latvijas Finanšu nozares asociācijas biedru kopējais kredītportfelis ir palielinājies par 0,4 %, neskatoties uz nelielu kritumu kopējā banku sektorā.

Neskatoties uz COVID-19 krīzi, kuras ietekme jau bija vērojama gada sākumā, ir turpinājusies aktīva kreditēšana, kas ir ļāvusi noturēt kreditēšanas apjomu 2019.gada līmenī. Asociācijas biedru izsniegto kredītu apjoms 2020.gada 1.ceturksņa beigās ir 12,39 miljardi eiro apmērā, no tā jaunie kredīti 52,4 miljoni eiro. Kredīti uzņēmumiem sasniedz 58% no kopējā kredītu apjoma.

"Lai arī kreditēšanas portfelis absolūtos skaitļos nav būtiski palielinājies, bankām ir izdevies noturēt esošo kredītportfeli globālās krīzes apstākļos. Mēs apzināmies mūsu lomu tautsaimniecības attīstībā un pastiprināti strādājām ar mūsu klientiem, lai varētu rast labākos finansēšanas risinājumus laikā, kad situācija tirgos ir nestabila un nenoteikta. Šobrīd galvenais uzdevums ir atbalstīt esošos kredītņēmējus, nepieciešamības gadījumā pārskatot kredīta atmaksas nosacījumus. Neskatoties uz to, ir pamats domāt, ka Latvijas uzņēmumi, kuriem šobrīd nav vērojams pārmērīgs aizņemšanās apmērs, ir gatavāki krīzei un to pārdzīvos relatīvi labāk nekā uzņēmumi citās valstīs. Tas dos iespēju nākamo ekonomisko ciklu veidot aktīvāku un vairāk stimulētu ar jauniem kredītiem," norāda "SEB bankas" valdes loceklis, Finanšu nozares asociācijas Kreditēšanas komitejas līdzpriekšsēdētājs Kārlis Danēvičs.

Asociācijas valdes priekšsēdētāja Sanita Bajāre uzsver: "Šie rezultāti būs jāvērtē kontekstā ar pirmā pusgada statistikas rādītājiem. COVID-19 ir ietekmējis visas mūsu dzīves sfēras, un banku sektors nav izņēmums. Asociācijas biedri jau marta otrajā pusē uzsāka dažādu individuālu atbalsta programmu īstenošanu klientiem, kuru saistību izpildi ietekmēja COVID-19 izplatība. Asociācija kopā ar banku sektoru izstrādāja moratorijus, kas ļāva finanšu iestādēm īstenot vienotu pieeju gan uzņēmumiem, gan privātpersonām saistību izpildes atlikšanā. Tādejādi līdz šī gada 13.jūnijam restrukturizēti 12 409 līgumi par kopējo līguma summu 817 miljoni eiro."

#6/15

6. OP Corporate Bank filiāle Latvijā: 440,76 miljoni eiro

Izmaiņas gada laikā: +20,8%

#14/15

14. Baltic International Bank: 38,84 miljoni eiro

Izmaiņas gada laikā: -43,7%