Jau kādu laiku dzīvojam laikmetā, kad naudas tirgus likmes ir atgriezušās pozitīvā teritorijā un pakāpušās līdz līmeņiem, kas kredītņēmēju maciņus padarījuši krietni vien plānākus. Daudzi kredītņēmēji nepacietīgi gaida, kad Eiropas Centrālā banka (ECB) sāks mazināt likmes.

Pēc ECB Padomes 11. aprīļa sanāksmes paziņojumā presei pieļauts iespējams procentu likmju samazinājums. Runājot par likmju samazināšanu, ECB prezidente Kristīne Lagarda uzsver, ka ECB Padomes lēmums atkarīgs no ienākošajiem datiem, tostarp par novērtējumu, kad inflācija atgriezīsies ECB noteiktā mērķa – 2 % vidējā termiņā – līmenī. Daudziem no mums šāda komunikācija varētu šķist pārāk abstrakta un gribētos konkrētākas atbildes par procentu likmju attīstību nākotnē.

Šajā rakstā iepazīstināšu ar vairākiem avotiem, kam ne vien seko līdzi politikas veidotāji, bet kas ikvienam ekonomikas dalībniekam var sniegt informāciju par procentu likmju virzību nākotnē.

Finanšu tirgus instrumentos iecenotās procentu likmes

Bieži politikas veidotāji un ekonomisti runā par “finanšu tirgus redzējumu” vai “finanšu tirgos iecenotajām likmēm”. Ko tieši tas nozīmē? Un kā no finanšu tirgus instrumentiem varam iegūt informāciju par nākotnē gaidāmajām likmēm?

Ir vairāki instrumenti, no kuriem varam iegūt informāciju par gaidāmajām procentu likmēm nākotnē, piemēram, nākotnes līgumu (futures) likmes un no bezriska procentu likmju termiņstruktūras aprēķinātās likmes.

Nākotnes līgumos iecenotās likmes

Nākotnes līgums ir vienošanās, kas iesaistītajām pusēm uzliek par pienākumu attiecīgi pirkt vai pārdot aktīvu noteiktā nākotnes datumā par noteiktu cenu. Ja runājam par naudas cenu, tad līgumā ietvertā cena izrietēs no procentu likmes. Par nākotnes datumu un cenu abas puses vienojas līguma noslēgšanas brīdī.

Lai vieglāk izprastu konceptu par nākotnes līgumu, naudas vietā izmantosim vienošanos par graudu pārdošanu nākotnē. Lai graudu audzētājs efektīvāk plānotu savas finanses un samazinātu nenoteiktību par graudu cenu rudenī, viņš var izvēlēties jau martā noslēgt nākotnes līgumu par graudu pārdošanu septembrī par noteiktu cenu. Graudu audzētājs apņemas septembrī piegādāt 5000 bušeļus (jo tieši bušeļos šie līgumi joprojām tiek mērīti, 5000 bušeļi ir apmēram 136 tonnas) kviešu par 29 262 ASV dolāriem. Ja šajā gadā ir bijusi slikta graudu raža un cena ir pakāpusies augstāk, graudu pārdevējam ir pienākums pārdot graudus par līgumā noteikto cenu un šajā gadījumā pārdevējs būs nosacīti zaudētājs. Savukārt, ja cena ir zemāka, graudu pircējam būs pienākums pirkt graudus par iepriekš noteikto cenu un graudu pārdevējs būs ieguvējs. Bet jebkurā gadījumā graudu ražotājs jau gada sākumā būs izvairījies no cenu svārstības un nenoteiktības par nākotnē saņemamajiem ieņēmumiem no graudu pārdošanas.

Līdzīgi tiek pārdoti arī nākotnes līgumi attiecībā uz naudas cenu jeb procentu likmēm. Darījumā iesaistītās puses slēdz līgumu par naudas summas apmaiņu, kas izriet no procentu likmēm. Parasti procentu likmju maksājuma noteikšanai tiek izmantotas etalonlikmes – eirozonā tās ir EURIBOR vai €STR. EURIBOR ir plašāk izmantotā eiro etalonlikme, kuru nākotnes līgumi tiek tirgoti biržā. Eiropā šādas biržas ir Eurex un Intercontinental Exchange (ICE). Dati par nākotnes līgumu cenām un tirdzniecības apjomiem tiek publicēti biržu mājaslapās un ir publiski pieejami, tātad jebkurš interesents var pārliecināties, piemēram, par 3 mēnešu EURIBOR nākotnes līgumos iecenotajām nākotnes likmēm.

Procentu likmju nākotnes līgumu cena izteikta kā 100 mīnus procentu likme. Piemēram, ja tirgus dalībnieki gaida, ka 3 mēnešu EURIBOR būs 3.69 % jūnijā, tad 3 mēnešu EURIBOR nākotnes līguma cena būtu 96.3100 (100-3.69 = 96.31).

Citos finanšu tirgus instrumentos iecenotās nākotnes likmes

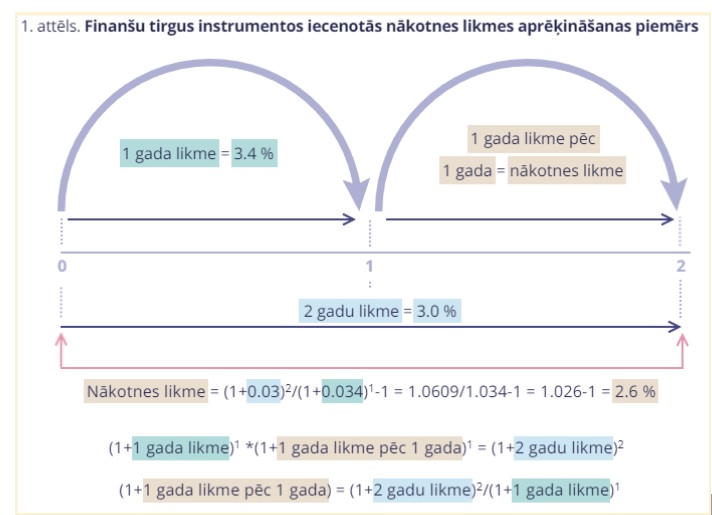

Nākotnes līgumi nav vienīgais finanšu instruments, kas ļauj spriest par finanšu tirgus dalībnieku gaidām par procentu likmēm nākotnē – finanšu matemātika mums no jebkuras kvalitatīvas procentu likmju termiņstruktūras ļauj aprēķināt nākotnes likmes (forward rates), tādā veidā iegūstot informāciju par netieši iecenotām nākotnes likmēm. Piemēram, lai aprēķinātu, kāda ir finanšu instrumentos iecenotā vidējā naudas tirgus gada procentu likme pēc 1 gada, var izmantot 1 un 2 gadu mijmaiņas darījumu likmes un aprēķināt 1 gada likmi pēc 1 gada (1. attēls).

No mijmaiņas darījumiem aprēķinātās nākotnē iecenotās procentu likmes savā darbā plaši izmanto monetārās politikas veidotāji un pētnieki. Eirozonas naudas tirgus nākotnes īstermiņa likmju novērtēšanai parasti izmanto mijmaiņas darījumu līgumu likmes, kuru pamatā ir eiro īstermiņa likme (€STR). Nedaudz sarežģītāki modeļi kā piemēram Nelson-Siegel-Svensson modelis ļauj modelēt likmju termiņstruktūru un aprēķināt šādas nākotnē iecenotās procentu likmes jebkuram termiņam.

Šādi procentu likmju nākotnes līgumi un aprēķinātās nākotnes likmes ietver vērtīgu informāciju – tie norāda uz finanšu tirgus dalībnieku gaidām un uzskatiem par nākotnē gaidāmo procentu likmju trajektoriju. Šīs gaidas tiek veidotas, ņemot vērā ekonomiskos apstākļus, inflāciju, monetāro politiku, kā arī citus makroekonomiskos un finanšu indikatorus un gaidas par tiem nākotnē. Tāpat šie instrumenti tiek aktīvi tirgoti un ļoti ātri ieceno jaunāko informāciju. Tā kā šīs gaidas tiek noteiktas no reāliem darījumiem, kas nozīmē, ka dalībniekiem ir finansiālas saistības attiecībā pret savām prognozēm jeb skin in the game, dalībnieki veic rūpīgu tirgus izpēti, un šīs gaidas ir salīdzinoši labi pasargātas no interešu konflikta. Lai arī to precizitāti var ietekmēt dažādas tirgus nepilnības kā zema likviditāte un, mazākā mērā, arī laika un riska prēmija, kā arī finanšu tirgus instrumentu cenas var pārreaģēt uz kādu konkrētu informāciju, tomēr, rūpīgi izvēloties atbilstošos instrumentus, tie sniedz salīdzinoši objektīvu un aktuālu informāciju par nākotnes likmju redzējumu. Protams, jāatceras, ka, lai gan procentu likmju gaidas, kas izriet no finanšu tirgus instrumentiem, ir noderīgs indikators par procentu likmju virzību nākotnē, tas nav pilnīgi drošs pareģojums.

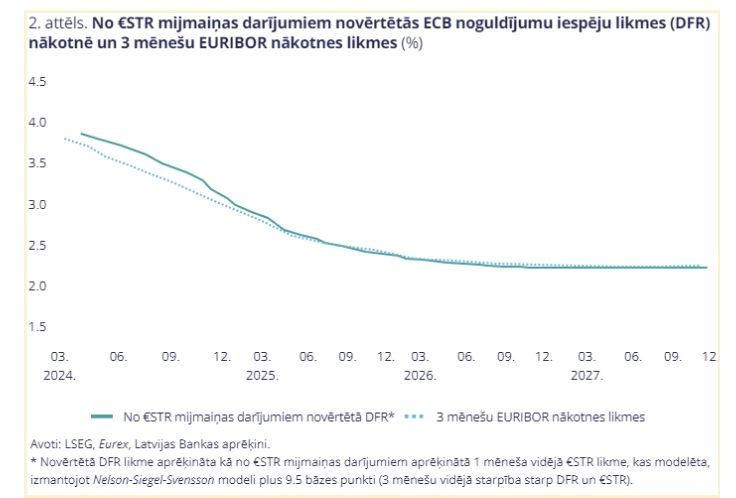

Saskaņā ar nākotnes līgumu cenām, finanšu tirgus dalībnieki gaida, ka 3 mēnešu EURIBOR šī gada jūnijā būs 3.69 %, pēc tam turpinās samazināties un 2024. gada beigās būs 3.11 %, bet 2025. gada beigās atradīsies jau pie 2.53 % (2. attēls ). Tikmēr no €STR mijmaiņas darījumiem aprēķinātās nākotnes likmes norāda uz vienu ECB noguldījumu iespēju likmes (DFR) samazinājumu šī gada jūnijā, kam sekotu vēl 2 likmju samazinājumu līdz 2024. gada beigām. 2025. gadā ECB noguldījumu iespēju likme varētu tikt samazināta vēl 4 reizes.

Aptauju dati

Vairākas institūcijas, piemēram, ECB eirozonā, ziņu aģentūras Bloomberg un Reuters regulāri aptaujā tirgus dalībniekus un pētniekus par viņu redzējumu attiecībā uz centrālo banku lēmumiem, procentu likmju un ekonomikas attīstību. ECB veiktie apsekojumi ir publiski un ir pieejami bez maksas.

Monetāro analītiķu apsekojums

ECB regulāri aptaujā tirgus dalībniekus par gaidām attiecībā uz galvenajiem monetārās politikas instrumentiem, finanšu tirgus nosacījumiem un ekonomikas attīstību nākotnē. Monetāro analītiķu apsekojums (Survey of Monetary Analysts, SMA) tiek veikts 8 reizes gadā pirms katras ECB Padomes sanāksmes par monetārajiem jautājumiem, un tā rezultāti tiek publicēti ECB mājaslapā.

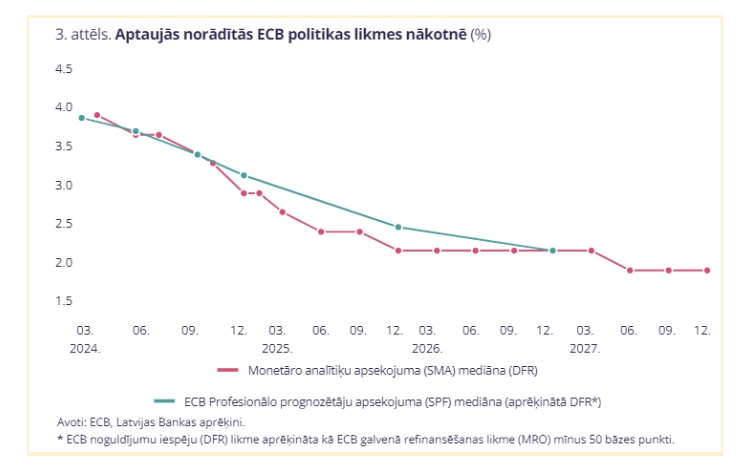

Saskaņā ar 2024. gada aprīļa apsekojuma atbilžu mediānu, tirgus dalībnieki gaida, ka ECB sāks samazināt galvenās procentu likmes 2024. gada jūnijā, 2024. gada beigās ECB būs veikusi 4 likmju samazinājumus 25 bāzes punktu apmērā, un ECB noguldījumu iespējas likme būs 3.0 % (3. attēls ).

Profesionālo prognozētāju apsekojums

ECB Profesionālo prognozētāju apsekojums (Survey of Professional Forecasters (SPF)) apkopo informāciju par gaidāmajām likmēm, iekšzemes kopprodukta izaugsmi, bezdarbu, kā arī par gaidāmajām ECB galvenajām politikas likmēm eirozonā dažādiem laika periodiem, sākot no šī gada līdz ilgtermiņa prognozēm. Apsekojums tiek veikts četras reizes gadā, un tajā piedalās eksperti no finanšu un ne-finanšu nozares uzņēmumiem, kā arī ekonomikas pētniecības institūcijas. Salīdzinot ar SMA, šajā apsekojumā respondentu loks ir plašāks, bet apsekojums tiek veikts retāk un galvenais uzsvars ir uz makroekonomikas rādītāju prognozēm.

Saskaņā ar jaunāko SPF apsekojumu, kurš tika publicēts 2024. gada 26. janvārī, respondenti gaida, ka ECB galvenā refinansēšanas likme (MRO) pirmo reizi tiks samazināta 2024. gada trešajā ceturksnī, bet līdz 2024. gada beigām tiks veikti 3 likmju samazinājumi 25 bāzes punktu apmērā.

Atšķirībā no finanšu tirgus instrumentos iecenotās informācijas, aptauju dati ir nedaudz abstraktāki un var būt pakļauti vairākām ietekmēm (biases). Aptauju dalībnieki ir katrs ar savu pieredzi un zināšanām kādā konkrētā jomā, turklāt pārstāv kādu iestādi, kas var ietekmēt to, kādā virzienā tiek izteiktas prognozes. Aptauju dalībniekiem var būt interese savas prognozes izteikt sev vēlamajā virzienā, zinot, ka politikas veidotāji tām rūpīgi seko līdzi, un tādā veidā mēģināt ietekmēt politikas veidotāju lēmumus. Aptauju dalībnieki savas prognozes var izteikt brīvāk, jo parasti nepastāv finansiālas saistības, ja viņu prognozes nepiepildās. Nereti aptauju dalībnieku konkrētās atbildes tiek publicētas, dažkārt pat tās tiek svērtas atkarībā no aptauju dalībnieka reitinga, kas tiek noteikts, balstoties uz iepriekšējo prognožu precizitāti, un tā palīdzot saglabāt prognožu objektivitāti. Papildus tam aptauju dati vienmēr būs novēloti laikā un vienmēr būs jauna informācija, kas aptaujās nebūs ietverta – ja finanšu tirgus instrumenti nekavējoties atspoguļo no jauna ienākušos informāciju, aptaujas tiek veiktas konkrētā laika posmā, pēc tam tiek apkopotas un tikai tad publicētas.

Starptautisko institūciju publikācijas, intervijas

Starptautiskās institūcijas regulāri publicē tautsaimniecības apskatus, kas nereti ietver arī šo institūciju nākotnes perspektīvu vērtējumu. Piemēram, ECB pēc katras ECB Padomes sanāksmes par monetārās politikas jautājumiem publicē ne vien paziņojumu presei, bet arī preses konferences norakstu, kas ietver ECB vērtējumu par ekonomisko aktivitāti, inflāciju, riskiem un finanšu nosacījumiem. Turklāt tas pieejams arī latviešu valodā. Papildus tam ECB regulāri publicē pārskatus, kas detalizēti atspoguļo tautsaimniecības un finanšu tirgu norises. Tāpat var sekot līdzi runām un intervijām ar ECB Padomes un valdes locekļiem, kas ir vērtīgs papildinājums citiem informācijas avotiem un nereti atklāj redzējumu par ECB politikas virzību nākotnē.

Kopsavilkums

Ir plašs avotu loks, kas ļauj novērtēt iespējamo procentu likmju virzību nākotnē – sākot no pavisam tieši uztveramām intervijām un ziņojumiem, līdz pat gaidām, kas aprēķināmas, izmantojot ekonometriskos modeļus. Katram no tiem ir priekšrocības un trūkumi, bet vispilnīgāko informāciju šie avoti sniedz, ja analizē tos kompleksi. Tai pat laikā nav nepieciešama piekļuve maksas pakalpojumiem un nav jābūt finanšu analītiķim vai ekonomistam, lai spētu uztvert signālus par to, kur procentu likmes varētu virzīties nākotnē, un pieņemt atbilstošus lēmumus.

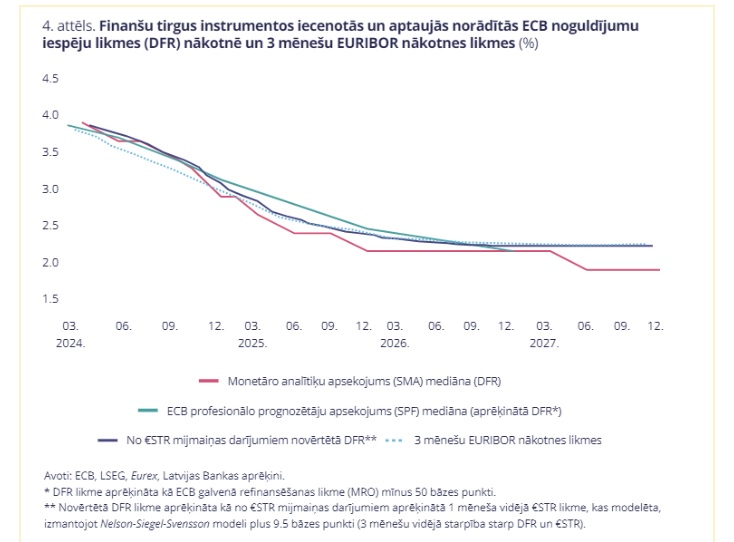

Apkopojot informāciju par analītiķu prognozēm un nākotnē gaidāmajām procentu likmēm, kas izriet no finanšu instrumentiem, redzam, ka kopumā ekspertu un finanšu tirgus dalībnieku gaidas norāda uz ļoti līdzīgu īstermiņa likmju virzību nākotnē.

Vairums indikatoru norāda, ka pirmais likmju samazinājums varētu notikt 2024. gada jūnijā, bet līdz gada beigām visdrīzāk būs 3-4 likmju samazinājumi 25 bāzes punktu apmērā un 2024. gada beigās ECB noguldījumu iespējas likme varētu būt ap 3.00-3.25 %. 2025. gada laikā varētu būt vēl 2-3 likmju samazinājumi, ECB noguldījumu likmei atrodoties pie 2.25-2.5 % līmeņa.