Latvijā, Baltijā, Eiropā un visā pasaulē bankas kontrolē aizvien stingrāk, un sodus tās izpelnās regulāri, neraugoties uz to, ka aizvien vairāk investē īpašu speciālistu apmācībā un atalgojumā. Kas soda, kā veidojas summas un kādēļ sodītāji ir dažādu valstu uzrauginstitūcijas, Dienas Bizness apkopoja dažādos medijos iepriekš publicēto, kā arī izvaicāja Latvijas Bankas ekspertus.

Vispirms, lai izprastu banku sodus, jo sevišķi, ja runa ir par naudas atmazgāšanas aizdomām, man ir pavisam vienkāršs piemērs no paša sadzīves, kas parāda problēmas būtību pēc līdzības. Visi zina par busiņiem, kas vadāja paciņas uz Lielbritāniju un atpakaļ, ņemot no klienta nelielu atlīdzību. Reiz Doveras ostā gadījās redzēt, kā šādu busiņu aiztur, un sapratu, ka tas nonāks zem preses, proti, par sodu, ka pārvadāta kontrabanda, busiņu iznīcinās. Bija iespēja painteresēties, par ko tik barga attieksme. Esot atrasts Krievijas marķējuma cigarešu bloks. Viens! Parunāju arī ar busiņa šoferi. “Nu nevaru es pārbaudīt katru paciņu! Saku, lai neliek, bet redzi, kāds ielika. Pat nezinu, kurš, jo konfiscēts ir viss!” tā šoferis.

Pēc būtības šī aina atklāj arī banku ikdienu - ja katru kontu uztveram kā paciņu, bet banku kā busiņu, kas naudu nogādā pāri robežai. Ir tūkstošiem paciņu, un visas ir satītas dažādos iepakojumos. Ja šoferis rīkotos pēc banku noteikumiem, viņam būtu jāveic pārrunas ar klientu, jāsaprot, kas viņš tāds un vai nav riskants, jāprasa, ko licis paciņā, kur iepriekš ceļojis, ar ko draudzējas, vai nav politiski ietekmīgs u.tml. Saprotams, ka pat gadījumā, ja busiņa šoferis nolemtu visas pakas atvērt un pārbaudīt drošības nolūkos, tas aizņemtu pārāk daudz laika un bizness kļūtu nerentabls.

No šīs līdzības arī redzama tā saucamā riskos balstītā prakse. Proti, biznesu bankas grib paturēt un tādēļ, pamatā atkarībā no regulatora prasībām, uz paciņām – kontiem - skatās tik stingri, cik tiek prasīts. Kur likums ļauj uzticēt izmaksas klientiem, pārbauda pat uzticamus un labus klientus. Drošībai, protams, lai nedabūtu sodu, bet tam ir sekas – laiks, izmaksas un dažkārt nesaprašanās ar klientiem.

Sodu ārkārtas stratēģija

Skaidrs, ka situāciju, kad vainīgs var būt pats bankas klients un banka neko nav zinājusi, var izmantot arī ļaunprātīgi, un pat tad, ja tas nav ar ļaunu nodomu, problēmas ir tādas pašas. Tiek grauta kopējā finanšu sistēmas drošība un drošība kopumā. Brīdī, kad ir skaidrs, ka glābiņa nav un citādi vairs nevar, sodītāji banku sektorā rīkojas līdzīgi kā uz Lielbritānijas robežas - ja atklāj, tad zem preses. Pēc būtības ABLV Bank slēgšana ir busiņa līdzības ilustrācija Latvijas finanšu nozarē. Ir minētajai bankai bijis brīdinājums, ka jābūt uzmanīgākiem. Proti, jau pirms slavenā ASV FINCEN paziņojuma 2018. gadā ABLV Bank 2016. gadā tika piemērots 3 166 682 eiro liels sods par NILLTFN likuma pārkāpumiem tepat Latvijā. 2018. gadu var saukt par tādu kā robežšķirtni, kad Latvija pieņem lēmumu finanšu sektorā nešķirot – zināja banka vai nezināja - un par biedinājumu visiem likvidēt lielu spēlētāju, lai glābtu valsts finanšu sistēmu kopumā.

Patiesībā arī šāda lēmuma argumentācija līdzinās Lielbritānijas muitas lēmumiem par cigarešu kontrabandas apkarošanu. Proti, ja nevar vairs glābties un ir par traku, tad zem preses. Šis britu un amerikāņu paņēmiens visnotaļ labi strādā, un parasti, kad problēma ir atrisināta, noteikumus atkal mīkstina, bet pagaidām bankām noteikumi kļūst tikai vairāk un bargāki, jo cīņa ar naudas atmazgāšanu pasaulē un Latvijā tiek aktualizēta aizvien skarbāk.

Par sodiem ārzemju bankām informācijas maz

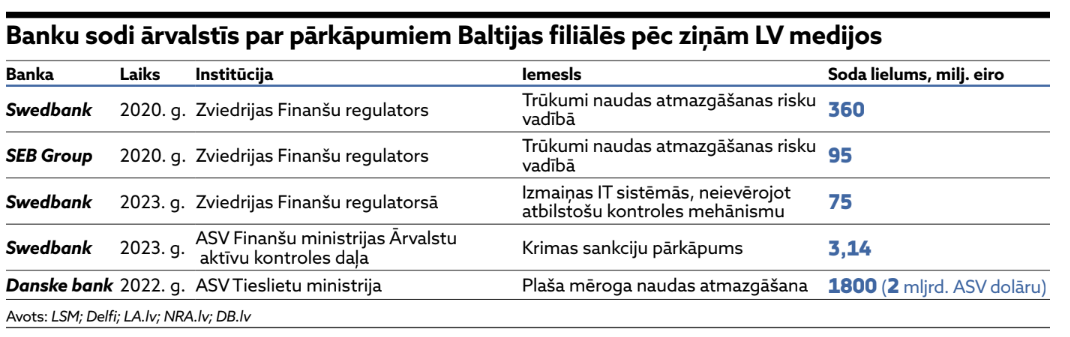

Pavisam vienkāršoti runājot – vietējās bankas tiek sodītas Latvijā, bet ārzemju bankas - par to filiāļu vai meitas banku darbību Latvijā kaut kur ārzemēs. Pēc būtības sodīšanas principi skaitās vieni un tie paši. Cita lieta, ka pastāv vienotas informācijas trūkums. Proti, Latvijas Banka dod visu iespējamo sodu sarakstu par vietējām bankām un tām izrakstītajiem sodiem, bet par Baltijas valstīs realizētajiem nedarbiem sodi ārzemju bankām jāmeklē dažādos ārvalstu reģistros vai medijos.

Fakts, ka vietējās bankas soda pašmāju uzraugs - Latvijas Banka, tomēr arī šajā gadījumā ir nianses, kuras lūdzām skaidrot. “Noziedzīgi iegūtu līdzekļu legalizēšanas un terorisma un proliferācijas novēršanas uzraudzību nacionālais uzraugs nodrošina visām – gan nozīmīgajām, gan mazāk nozīmīgajām - bankām. Savukārt prudenciālo uzraudzību (tādu uzraudzības pasākumu kopumu, kas veicina drošu praksi un samērīgu risku uzņemšanos bankas darbībā) veic atbilstoši banku dalījumam – nozīmīgajām to īsteno Eiropas Centrālā banka (ECB) ar nacionālo uzraudzības iestāžu ekspertu iesaisti, bet mazāk nozīmīgajās bankās to veic nacionālā uzraudzības iestāde, kas Latvijas gadījumā ir Latvijas Banka. Attiecīgi par jomu atbildīgā uzraudzības iestāde pārkāpumu gadījumā ir tiesīga piemērot sankcijas tās uzraudzībā esošajām bankām,” Dienas Biznesam skaidroja Latvijas Bankas Sabiedrisko attiecību daļas vadītāja Dace Jansone.

360 miljonu sods no zviedru regulatora

Paraugoties uz Latvijas Bankas kā uzrauga (iepriekš FKTK) noteiktajiem sodiem vietējām bankām (skat. tabulu) pēdējos piecos gados, jebkuram var rasties jautājums, kādēļ simtiem miljonu lielas soda naudas par pārkāpumiem neuzliek Baltijas valstu regulatori, bet Zviedrijas regulators, kad sodītas tiek tieši zviedru bankas par pārkāpumiem Baltijā.

Piemēram, par pārkāpumiem, kurus konstatēja jau 2019. gadā, Zviedrijas Swedbank saņēma 360 miljonus eiro lielu sodu, konkrēti par trūkumiem iekšējās kontroles sistēmās Baltijas valstu filiālēs. Vēl mūsu pašu Latvijas Swedbank pērn piekrita pārskaitīt 3,4 miljonus ASV dolāru, lai nokārtotu savu iespējamo civiltiesisko atbildību par ASV Finanšu ministrijas Ārvalstu aktīvu kontroles biroja noteikto Krimas sankciju pārkāpumu. Dienā parādījās neliela ziņa par izlīgumu, un daudzi šo sīkumu uz 360 miljonu fona jau aizmirsuši, lai arī uz Latvijas uzrauga sodu fona šī summa ir samērā liela.

Par līdzīgiem pārkāpumiem, konkrēti - par trūkumiem naudas atmazgāšanas novēršanas noteikumu ievērošanā Baltijas valstīs -, Zviedrijas regulators 2020. gadā 95 miljonus eiro lielu sodu uzlika Zviedrijas SEB Group.

Ko zviedru bankas dara Krievijā?

Krimas sankciju izlīgums mudināja uzmest skatu pašreizējām aktivitātēm Krievijas Federācijā, kur priekšplānā ir Austrijas Raiffeisen bankas darbības nosodīšana. Ko dara mums pazīstamās bankas? Interesējoties, ko zviedru bankas vēl dara Krievijā vai arī tiešām, kā solīts, nedara, interneta vietni seb.ru man izdevās atvērt, un viss liecina, ka banka vēl aizvien Krievijas Federācijas teritorijā kaut ko dara. Piemēram, portāls Djelovoj Peterburg vēl pērnā gada decembrī raksta, ka “par aiziešanu no Krievijas paziņojusī zviedru banka SEB vēl aizvien nav slēgusi savu filiāli Pēterburgā un interneta banka ir darba kārtībā”.

SEB Grupas komentārs par šo darbību skan: “Kopš 2022. gada marta SEB Grupa ir faktiski pārtraukusi savu darbību Krievijā, tomēr regulējošo un juridisko saistību dēļ ir nepieciešams laiks, lai to pabeigtu pilnībā un palīdzētu Ziemeļvalstu klientiem atstāt Krievijas tirgu. SEB Grupa ir veikusi uzkrājumu sava ieguldījuma vērtības norakstīšanai 1,4 miljardu SEK apmērā. SEB Grupas darbība Krievijā ir bijusi vērsta tikai uz Ziemeļvalstu, Vācijas un Lielbritānijas korporatīvo klientu meitas uzņēmumu atbalstīšanu, banka nepiedāvāja pakalpojumus vietējiem uzņēmumiem, iestādēm vai privātpersonām. SEB Latvija pārtrauca visus maksājumus ar Krieviju no 2022. gada, visi norēķinu konti slēgti.” Šis vairāk parāda nevis kādu pārkāpumu, bet gan to, ka bankas darbojas klientu un akcionāru interesēs un, kamēr interese un vajadzība ir, dara, kas nepieciešams.

Kādēļ Baltijas regulatoriem kripatas?

Kopumā runājot par šīm Zviedrijas banku Baltijas meitasbankām, bieži pavīd tieši Igaunija kā izmeklēšanas sākums, runa ir par visām banku meitiņām visā Baltijā un divos lielo sodu gadījumos runa ir par sistēmiskiem pārkāpumiem, nevis atsevišķu, augsti stāvošu bankas darbinieku pārkāpumiem. Pēdējā piebilde ir būtiska, apskatot citu Latvijas banku sodus ārvalstīs. Proti, jautājums ir, kādēļ Baltijas valstu regulatori turpat 450 miljonu eiro soda naudas summu pat paostīt nedabū? Uzreiz jāsaka, ka Eiropas Centrālā banka ar Zviedrijas bankām nenodarbojas, jo Zviedrija nav SSM (Single Supervisory Mechanism) dalībvalsts.

“SEB Group un Swedbank gadījumā Zviedrijas uzraudzības iestāžu piemērotie sodi attiecas uz mātesbankām, kas, protams, ir saistītas ar meitas banku darbību. Mātes banka kopumā atbild par grupas līmeņa iekšējās kontroles sistēmas darbību, lai arī bankas Latvijā ir atsevišķas juridiskas vienības,” skaidro D. Jansone no Latvijas Bankas, piebilstot, ka Latvijas uzraugs arī tepat Latvijā ir sodījis daudz banku, tostarp dažas jau minētās. Latvijā sodīto banku uzskaitījums sīkāk redzams rakstam pievienotajā tabulā.

Trūkstošie pierādījumi un kazino nospēlētā pensionāru nauda

Tas, kas īpaši liek aizdomāties, ir nupat izbeigtā krimināllieta Igaunijā pret Swedbank. Stāsts ir visnotaļ interesants, jo zināmā mērā Swedbank jau ir saņēmusi sodu no Zviedrijas regulatora par sistēmiskiem pārkāpumiem un tas ir pamatīgs, kā arī nomaksāts.

2022. gada martā Igaunijas prokuratūra apsūdzēja Swedbank Igaunijas meitasbanku un tās bijušos vadītājus naudas atmazgāšanā vairāk nekā 100 miljonu eiro apmērā. Prokuratūras veiktā izmeklēšana aptvēra laika posmu no 2011. līdz 2016.gadam. Un, tā kā aizdomās tiek turēti Swedbank pārvaldnieki, var iznākt, ka banka beigās par gandrīz to pašu ķezu var maksāt vēlreiz. Zviedrijas regulators Swedbank sodīja par sistēmiskiem pārkāpumiem, izskatot pārkāpumus laika posmā no 2015. gada līdz 2019. gadam. Proti, dažādu valstu medijos publicētais liecina, ka viens gads abu valstu izmeklēšanās pārklājas, kas gan nenozīmē, ka izskatītas tās pašas naudas plūsmas un lietas, vien parāda, ka pārkāpumu pārklāšanās iespēja pastāv.

Zviedrijas regulators savu banku soda laikā, kamēr Igaunijas prokuratūra vēl tikai gudro par lietu. 2024. gada martā Igaunijas prokuratūra apsūdzības atsauc. Soda apmērs par sākotnēji nosauktajiem pārkāpumiem, visticamāk, būtu nopietns, tomēr lieta līdz tiesai nenonāk, jo “iegūt papildu pierādījumus nav iespējams” un Igaunijas likumsargi spiesti palikt bez “lielā ķēriena”. Kopējos secinājumus šajā Zviedrijas banku sadaļā atstāšu lasītāja ziņā, jo pat tad, ja kāds sods ir uzlikts un nomaksāts, īsti nav iespējams pateikt, ka banka ir ļoti vainīga, un otrādi - ja tas atsaukts, tad arī nav skaidrības, vai tiešām neviens neko sliktu neizdarīja, turklāt fonā vēl ir darbības, kur par sodīšanu neviens nerunā, bet smuki arī tās neizskatās.

Kā odziņa visai pārkāpumu, izmeklēšanu un sodu kūkai ir pēdējais skandāls ar ieguldījumu fondu BaltCap, no kura, kā tiek lēsts, pazuduši kādi 40 miljoni eiro. Tos bijušais pārvaldnieks Šarūns Stepukonis pamanījies notriekt kazino, 23. februārī rakstā BaltCap mācības. Kā nemanāmi nozagt daudz miljonu. Un tas tiešām bija iespējams? vēstī LSM. Nauda no fonda aizplūdusi laikā no 2018. gada līdz 2023. gadam, un blēdīšanās atklājusies kāda “urķīga analītiķa dēļ”. BaltCap ir Baltijā lielākais nebanku tiešo investīciju pārvaldītājs. Igaunijas portāls err.ee vēstī, ka BaltCap fondā lielākās Baltijas bankas – Swedbank, LHV, SEB - ir turējušas pensiju fondu naudu. Saprotams, ka pret kopējo pensiju fondu summu daži desmiti miljonu ir tikai tās neliela daļa, tomēr runa ir par pašu precedentu, kā tas iespējams un šī raksta kontekstā - kurš, nesakaitot Šarūnu Stepukoni, un par ko saņems sodus?

Bankas vai personas pārkāpums - kas un ko soda?

Interesants uz iepriekšējo banku sodīšanas fona man šķita arī Latvijas vietējās bankas gadījums ārvalstīs. 2017. gada 6. jūlijā tika paziņots Parīzes pirmās instances tiesas spriedums, uzliekot Rietumu Bankai naudassodu 80 miljonu apmērā procesa ietvaros pret Francijas uzņēmumu France Offshore par izvairīšanos no nodokļu nomaksas. Banka sadarbojās ar Francijas tiesvedības institūcijām visā izmeklēšanās gaitā. 2021. gadā 6. aprīlī Parīzes Apelācijas tiesa piekrita Rietumu Bankas argumentiem un samazināja iespējamo naudassodu bankai par 75%, ko ārvalstu medijos nodēvēja par bankas uzvaru.

Pamatā mērķis nav analizēt bankas vainu vai tiesas procesu, bet galvenais jautājums ir, kādēļ banku tieši nesoda Latvijas uzraugs, kā Zviedrijas bankas soda Zviedrijas uzraugs. Saprotams, arī soda nauda tad iekristu Latvijas maciņā, bet atkal nekā.

Latvijas Banka, skaidrojot to, ka pārkāpumu izskata Francijas tiesa, uzsver, ka strikti jānodala divas lietas: finanšu sektora uzraudzības iestādes vērtē banku iekšējās kontroles sistēmas – vai bankās ir izdarīts viss, lai efektīvi identificētu klientiem piemītošos riskus un atbilstoši tos vadītu, veicot atbilstošu klientu izpēti un darījumu uzraudzību, vienlaikus nodrošinātu kvalitatīvu procesu vadību. Sodi tiek piemēroti par trūkumiem vai pārkāpumiem šajās sistēmās.

Savukārt finanšu noziegumu, arī tādu, kur, iespējams, ir iesaistītas bankas amatpersonas, izmeklēšanu veic tiesībaizsardzības institūcijas, kā tas ir noticis, piemēram, jau pieminētajā gadījumā. “Pēc veiktajām procesuālajām un izmeklēšanas darbībām apsūdzību uzturēja Francijas Nacionālā finanšu prokuratūra un tiesā prasīja visiem atbildētājiem solidāri atmaksāt Francijas valstij radītos zaudējumus,” sacīja D. Jansone.

Vienkāršāk sakot, ja stāsts ir par nodokļu slēpšanu vai citādām kriminālām darbībām, kurās vainojami konkrēti cilvēki, nevis bankas sistēmiskā pārraudzība, tad kriminālapsūdzības izvirza vietā, kur pārkāpumi notikuši, tostarp apsūdzot arī konkrētas personas.

Te jāpiebilst, ka šī lieta nemaz vēl nav beigusies. Nupat publicētajā Rietumu Bankas pārskatā ir teikts, ka banka joprojām “ir iesaistīta tiesas prāvā”. Vienkārši runājot, lēmums šajā sakarā vēl jāpieņem Latvijas tiesai.

Sodi, to salīdzināmība un izlīgumi

Kaut vai no Latvijā uzlikto sodu lieluma redzams, ka tie ir ļoti dažādi - sākot ar tūkstošiem eiro un beidzot ar miljoniem, un nav skaidrs, vai, raugoties tikai uz skaitļiem, tos vispār var salīdzināt kā aritmētiskus lielumus. Latvija ir Eiropas Savienības valsts, un mūsu uzraugs rīkojas līdzīgi citu valstu uzraugiem Eiropā, tādēļ arī varam pieņemt, ka Latvijas Bankas skaidrojums par soda lieluma formēšanos ir diezgan droši attiecināms uz visu Eiropu, tomēr, piemēram, Guntars Gūte Diena.lv 2021. gada 8. martā rakstā Latvijā bankas soda bargāk nekā citur to arī secina, ka Latvijas bankas proporcionāli pret to apgrozījumu soda bargāk, lai arī principi Eiropā ir līdzīgi.

“Soda naudas apmērs tiek noteikts pēc vienotas metodoloģijas un ir proporcionāls bankas apgrozījumam, proti, līdz 10% no bankas gada apgrozījuma. Bargākus sodus var piemērot, ja pārkāpumi bijuši nozīmīgi un ilgstoši, savukārt soda apmēru var mazināt, piemēram, tas, vai banka konstatētos pārkāpumus atzīst, ir gatava slēgt administratīvo līgumu, vienojoties par pārkāpumu novēršanas plānu, soda naudas samaksu, kā arī citu uzraudzības iestādes noteiktu tiesisko pienākumu izpildi. Līdz ar to soda naudas apmēri savā starpā nav salīdzināmi, jo katrā situācijā ir atšķirīgi faktiskie apstākļi, kas tos ietekmē. Tāpat saistībā ar pārkāpumiem situācija var būt atšķirīga, jo izlīgumu puses var noslēgt arī tiesvedības procesā, kad banka ir pārsūdzējusi lēmumu par soda piemērošanu un līdz ar to tiek atrisināts strīds par senāk notikušiem konstatējumiem,” tā D. Jansone. Latvijas Bankas interneta vietnē ir iespēja iepazīties ar dokumentu Ieteikumi sankciju noteikšanai personām, kuras pārkāpušas finanšu tirgus un tā dalībnieku darbību regulējošos normatīvos aktus, kas sniedz izvērstu informāciju par Latvijas Bankas pieeju sankciju piemērošanā. Ieteikumos ir noteikts, kā Latvijas Banka vērtē pārkāpuma smagumu, tos iedalot grupās.

Proti, lai arī redzam, ka viens sods ir krietni lielāks par citu, tas vēl nenozīmē, ka banka pēc būtības ir vairāk sagrēkojusi nekā cita, bet daļā gadījumu arī to, ka bankas izvēlētā politika ir strīdēties. Starp citu, no visām sodītajām Latvijas komercbankām lielākie strīdnieki par soda lielumu ir Rietumu Banka.

Lielā cīņa un baiļu faktors

“Banku uzraudzība ir dinamisks process. Veicot uzraudzību, notiek pārbaudes, tiek konstatēti trūkumi vai pārkāpumi, pēc tam seko pasākumu plāns, kas bankai jāveic, lai trūkumus un pārkāpumus novērstu. Visām Latvijas bankām nav vienāds riska līmenis, un tas nozīmē, ka bankām, kurās ir lielāka riska apetīte, ir jābūt spēcīgākām iekšējās kontroles sistēmām un tām ir arī pastiprināta uzrauga uzmanība šajā jomā,” norāda D. Jansone.

Tā skan lielās cīņas ar slikto naudu īsais apraksts, tomēr visam ir sekas. Baņķieri baidās, jo sodi ir drastiski. Uzraugs gudro, kā panākt, lai bankas kaut nedaudz riskē, un ir aizvien jauni piedāvājumi, par kuriem nesen varējāt lasīt Dienas Biznesa intervijā ar Santu Purgaili.

Turklāt riski ir pamatīgi sarukuši. Nerezidenti valstī ir jāmeklē ar uguni, bet kontroles sistēmas aizvien samilst. Pēc ABLV Bank slēgšanas riska apetīte ir sarukusi līdz nullei, un to atjaunot neizdodas. Līdztekus saprotams, ka cīņa ar sliktajiem ir radījusi problēmas, par ko liecina kaut vai ASV vēstnieka Krisofera Toda Robinsona publiskie izteikumi LTV raidījumā 1:1.D. Jansone norāda, ka arī šobrīd notiek regulējuma pilnveidošana, bet, kādi būs praktiskie rezultāti, mēs varam tikai minēt.

Cilvēks atklātu pārkāpumu dēļ nošaujas

2014. gadā gaismā nāca Danske Bank Igaunijas filiāles nedarbi. Togad Igaunijas finanšu pakalpojumu uzraudzības iestāde paziņoja, ka Danske Bank Igaunijas filiālē konstatējusi liela mēroga ilgstošus naudas atmazgāšanas novēršanas pārkāpumus. Proti, uzraugi bija sarēķinājuši, ka no 2007. gada līdz 2015. gadam caur bankas filiāli, iespējams, atmazgāti aptuveni 200 miljardi eiro. 2019. gada septembrī, kad lieta jau caurmērā bija diezgan skaidra, Danske Bank Igaunijas filiāles bijušais vadītājs Aivars Rehe tika atrasts miris savā dārzā. Viņš bija izdarījis pašnāvību.

Jāpiebilst, ka, lai arī prokuratūra izmeklēja lietu un turēja aizdomās desmitiem darbinieku, pret Rehe lieta nebija ierosināta. Viņš intervijā Postimes pirms nāves bija izteicies, ka jūtas atbildīgs par notikušo. 2019. gadā tika uzsākta Danske Bank Igaunijas filiāles likvidācija. 2022. gada decembrī Danske Bank atzina savas filiāles iesaisti pārkāpumos un apstiprināja, ka maksās 2 miljardus ASV dolāru vērto sodu, kuru bija noteikusi ASV Tieslietu ministrija nodarītā kaitējuma dēļ valsts finanšu sistēmas integritātei.

Šo gadījumu pieminu divu iemeslu dēļ. Pirmkārt, ja soda ASV, tad tas ir krietni trakāk nekā jebkurā citā gadījumā. Otrkārt, jāuzsver, ka godprātīgi baņķieri tiešām nopietni uztver savu atbildību, ko pierāda Rehes rīcība, un būtu muļķīgi domāt, ka citi godprātīgi baņķieri, kuri vēl ir pie labas veselības, gribētu pieļaut savās bankās kaut kādas atkāpes no normas, kas ir skaidri noteikta. Proti, sakot baņķieriem par riskos balstītu praksi, vienmēr der atcerēties Aivara Rehes piemēru.

Sodu salīdzinājums

Latvijas uzrauga noteikto sodu (ievērojot samazinājumus) summa no 2018. gada līdz 2023. gadam – 17,9 miljoni eiro

Zviedrijas uzrauga sodu summa Zviedrijas bankām Swedbank un SEB Group par pārkāpumiem Baltijā – 533 miljoni eiro

ASV Tieslietu ministrijas sods Danske Bank par pārkāpumiem Igaunijas filiālē – 2 miljardi ASV dolāru

AVOTS: LB un mediju publikācijas