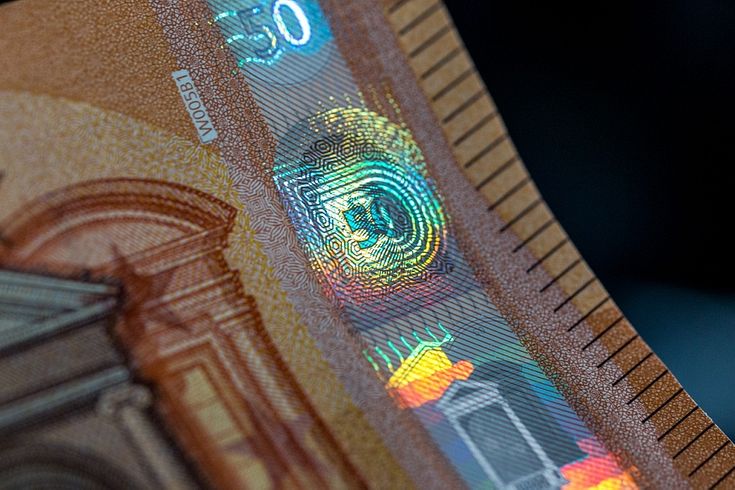

Telekomunikāciju un mediju grupa "Bite grupa" izziņojusi 920 miljonu eiro prioritāro nodrošināto obligāciju piedāvājumu, informēja uzņēmuma pārstāvji.

"Bite grupa" izpilddirektors Prans Kuisis norāda, ka šodien izziņotais prioritāro nodrošināto obligāciju piedāvājums iekļaus "Bite grupa" biznesa un nākotnes perspektīvu novērtējumu.

Kuisis skaidro, ka 2020.gadā daži no lielākajiem investoriem bija izvēlējušies ieguldīt "Bite grupa" obligācijās, tostarp daži - pirmo reizi.

"Bite grupa" plāno izmantot lielāko daļu no piedāvājuma ieņēmumiem esošo parādu refinansēšanai un ar piedāvājumu saistīto darījumu izmaksu segšanai.

Uzņēmuma pārstāvji pauž, ka, "lai gan "Bite grupa" jau iepriekš ir noslēgusi līdzīgus obligāciju piedāvājumus, nevar būt pārliecības, ka šī piedāvājuma vai citu šeit aprakstīto darījumu piedāvājums institucionālajiem investoriem tiks pabeigts".

Jau vēstīts, ka 2022.gadā "Bite Latvija" strādāja ar 149,824 miljonu eiro apgrozījumu, kas ir par 11,3% vairāk nekā gadu iepriekš, bet kompānijas peļņa palielinājās par 1,1% un bija 22,252 miljoni eiro. Kompānijas finanšu rādītāji par 2023.gadu vēl nav publiskoti.

"Bite Latvija" reģistrēta 2005.gadā, un tās pamatkapitāls ir 99 085 286 eiro. "Bite Latvija" vienīgā īpašniece ir Lietuvas "Bite Lietuva", kas ir starptautiskās aktīvu pārvaldīšanas kompānijas "Providence Equity Partners" uzņēmums.