Starptautiska finanšu tehnoloģiju uzņēmumu grupa Eleving Group (iepriekš Mogo Finance), kas darbojas Baltijā, Centrāleiropā, Kaukāza un Centrālāzijas reģionos, kā arī Austrumāfrikā, emitējusi augstākā ranga nodrošinātās obligācijas 150 miljonu eiro apjomā Frankfurtes biržā, tādejādi noslēdzot vienu no lielākajiem darījumiem Baltijā, ko īstenojušas privātā kapitāla kompānijas.

Obligācijas emitētas ar gada procentu likmi 9,50% un termiņu 2026.gadā. Obligācijas tika emitētas slēgta piedāvājuma formā Eiropas profesionālajiem investoriem pēc vairākām Eiropas profesionālo investoru sanāksmēm. Ieņēmumi tiks izmantoti, lai refinansētu esošās saistības, kas ietver 100 miljonus eiro nenomaksāto eiroobligāciju un citas, kā arī palīdzēs turpmāk optimizēt Eleving Group aizņēmumu izmaksas un sekmēs uzņēmuma tālāku izaugsmi.

"Mēs esam gandarīti un pateicīgi esošajiem un jaunajiem investoriem, kuri mūs atbalstīja un izrādīja uzticību mūsu uzņēmumam. Mēs esam gandarīti, ka mūsu investoru kopienā ir investori no visas Eiropas, ar īpaši spēcīgu pieprasījumu no Baltijas reģiona. Šis ir vēl viens ļoti nozīmīgs pavērsiens kompānijas vēsturē un nodrošina stabilu uzņēmuma finansējumu pārskatāmā nākotnē. Mēs turpināsim attīstīt savu mobilitātes un finansēšanas platformu, vienlaikus ieviešot jaunus produktus un ieguldot digitalizācijā," komentē Eleving Group izpilddirektors Modestas Sudnius.

"Šis ir nozīmīgs notikums ne tikai Eleving Group, bet arī Baltijas kapitāla tirgiem kopumā, jo ievērojamo finansējuma apjomu – 150 miljonus eiro – piesaistījis uzņēmums ar vietējo kapitālu mītnes vietu Latvijā. Mēs ceram, ka šis notikums palīdzēs ievērojami paplašināt mūsu uzņēmuma investoru bāzi, jo sagaidām, ka pēc kotēšanas biržā obligācijas kļūs pieejamas gan institucionālajiem, gan privātajiem investoriem," papildina Eleving Group finanšu direktors Māris Kreics.

Jaunās obligācijas plānots iekļaut Frankfurtes biržas Open Market (Freiverkehr) tirgū ne vēlāk kā 2021. gada 18. oktobrī. Jaunās obligāciju paredzēts iekļaut regulētā tirgū četrus mēnešu laikā. Ērtākas vērtspapīru tirdzniecības nodrošināšanai, kā arī lai sniegtu piekļuvi darījumiem privātajiem investoriem, obligācijas tiks iekļautas Nasdaq Rīga biržā.

Eleving Group ir starptautiska finanšu tehnoloģiju uzņēmumu grupa ar plašu pārstāvniecību visā pasaulē. Grupa ir pārstāvēta trīs kontinentos un tās biznesa virzieni ietver transportlīdzekļu un patēriņa finansējuma pakalpojumus, nodrošinot finansiālu iekļaušanu un attīstot finanšu pakalpojumu nozari darbības valstīs.

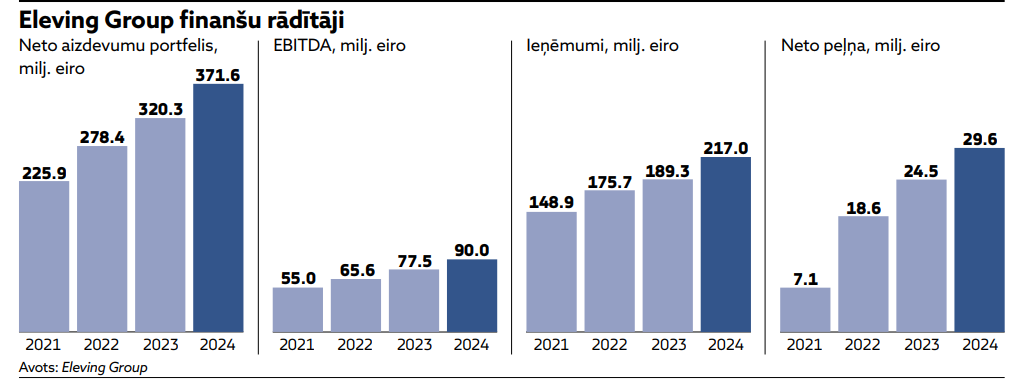

Līdz šim grupa aizdevumos izsniegusi vairāk nekā 710 miljonus eiro, un tās kopējais kredītportfelis pārsniedz 200 miljonus eiro. Grupa, kas 2012. gadā tika dibināta ar Mogo zīmolu, patlaban darbojas 14 pasaules valstīs. Ar galveno mītnes vietu Latvijā, Eleving Group veic saimniecisko darbību Baltijā un Eiropā, Kaukāza un Centrālāzijas reģionos, kā arī Austrumāfrikā.