Kredītu sasaiste ar Euribor nevar tikt uzskatīta par negodīgu uzņēmējdarbību, un sasaistes ar Euribor pārtraukšana peļņas normalizēšanas un kreditēšanas veicināšanas nolūkos nav optimāls un ilgtspējīgs risinājums šo mērķu sasniegšanai, skaidro Latvijas Bankas pārstāvji.

Latvijas Banka uzskata, ka kredītu sasaistes ar Euribor pārtraukšana radītu jautājumus par alternatīvu kredītu cenošanai (vai šī alternatīva būtu uzņēmumiem un mājsaimniecībām izdevīgāka), iespējamiem juridiskiem risinājumiem esošo kredītu līgumu pārskatīšanai, kā arī, cik lielā mērā tiktu kavēta monetārās politikas transmisija.

Tomēr, ņemot vērā citu valstu pieredzi, bankām nepieciešams aktīvāk piedāvāt klientiem aizdevumu produktus ar fiksētām procentu likmēm, uzsver Latvijas Banka. Vienlaikus bankām ir iespēja, nepārtraucot kredītu likmju sasaisti ar Euribor, piedāvāt saviem klientiem uz noteiktu laiku samazināt vai atcelt aizdevuma likmes fiksēto daļu.

Tāpat arī banku finansējuma izmaksām - Latvijas gadījumā lielākoties depozītu procentiem - būtu jāpieaug kopā ar Euribor likmi, tomēr praksē vājas konkurences apstākļos tas notiek ļoti lēni, atzīst Latvijas Banka. Līdz ar to kredītu likmēm pieaugot teju proporcionāli Euribor likmei, bet noguldījumu likmēm augot krietni lēnāk, būtiski palielinās banku neto procentu ienākumi.

Līdz ar to problēma ir nevis kredītu sasaistē ar Euribor likmi, bet vājajā banku konkurencē, uzsver Latvijas Bankas pārstāvji, norādot, ka Latvijā ir ļoti ierobežotas iespējas uzņēmumiem un mājsaimniecībām fiksēt kredītu likmi uz ilgāku termiņu nekā gadu ar pievilcīgiem nosacījumiem (garāka termiņa Euribor vai kādu citu objektīvu naudas cenu atspoguļojošu likmi), kas ļautu kredītņēmējus pasargāt no procentu likmju svārstībām.

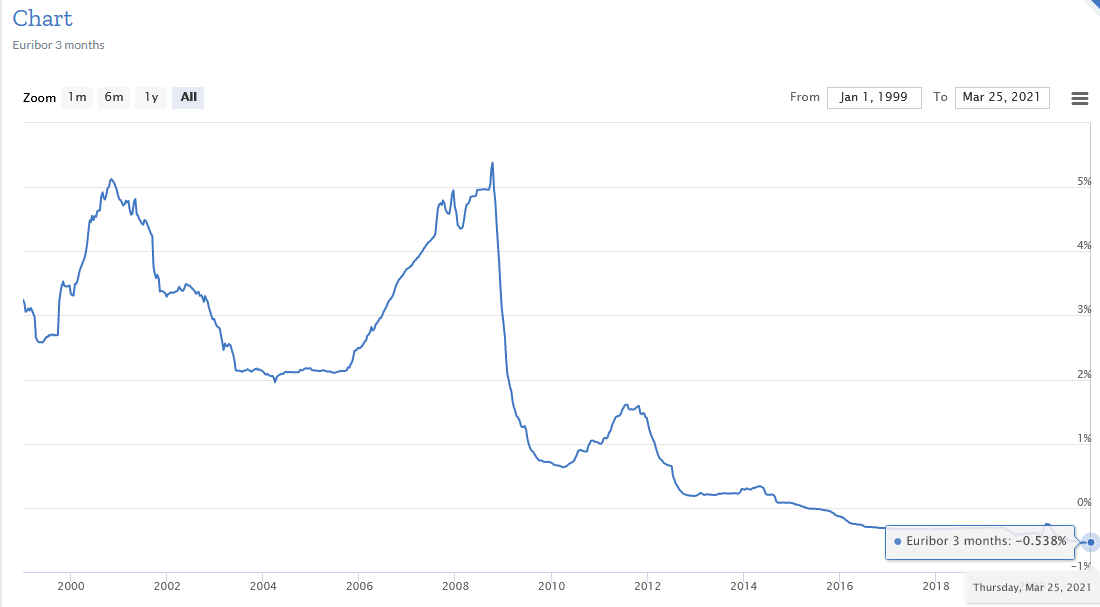

Latvijas Bankas pārstāvji skaidro, ka Euribor ir viens no indikatoriem "naudas cenai". Savukārt "naudas cena" ir svarīgs finanšu sistēmas stūrakmens, kas nodrošina monetārās politikas lēmumu nonākšanu līdz bankām, nefinanšu uzņēmumiem un mājsaimniecībām.

Euribor kā references likme kredītu procentu noteikšanai kredītlīgumos tiek izmantota daudzās valstīs, tomēr valstu starpā atšķiras prakse attiecībā uz likmes fiksācijas periodiem un fiksēto likmju īpatsvaru banku kredītu portfeļos. Latvijas gadījumā kredītiestāžu izsniegtie aizdevumi galvenokārt ir saistīti ar īstermiņa (galvenokārt trīs vai sešu mēnešu) Euribor likmi.

Latvijā sešu mēnešu Euribor likme tiek piemērota 61,8% mājsaimniecībām izsniegtajiem kredītiem un 39,5% uzņēmumiem izsniegtajiem kredītiem. Savukārt trīs mēnešu Euribor likmes tiek piemērotas 22,8% mājsaimniecību kredītiem un 49% uzņēmumu kredītiem.

Savukārt Finanšu nozares asociācijas pārstāvji pavēstīja, ka Euribor ir ar Eiropas Savienības (ES) tiesību aktiem regulēts un noteikts indekss, ko izmanto, lai novērtētu naudas cenu tirgū. Euribor izmantošana ir atbilstoša ne tikai likumiem un ES tiesību aktiem, bet arī ilggadējai Latvijas pieredzei, un tā izmantošanu nosaka katras personas un kredītiestādes līgums. Bankas nepiemēro Euribor patvaļīgi, bet tikai saskaņā ar likumiem un līgumiem.

Dažkārt personas, kurām nav nācies saskarties ar banku darbību, neizprot Euribor jēgu, atzīst asociācijas pārstāvji. Pirmkārt, Euribor nosaka pēc noteiktas metodoloģijas, un tas nav unikāls tikai Latvijai. Otrkārt, kad banka aizdod naudu kredītņēmējam, tā pati aizņemas naudu no depozītiem vai ārējos tirgos.

Ja naudu kredītņēmējam, piemēram, aizdod uz 15 gadiem, tad banka pati bieži vien aizņemas to uz īsāku termiņu, un kredīta laikā pati pārfinansējas, iespējams, pat vairākas reizes. Līdz ar to Euribor likme atspoguļo tā brīža naudas cenu starpbanku tirgū. Euribor nav tikai bankas peļņa, jo tā ir arī cena, lai atmaksātu bankas kreditoriem viņu aizdoto naudu par noteiktiem procentiem.

Katrā valstī, ņemot vērā tās specifiku, ir raksturīgas mainīgās procentu likmes kredītiem vai citi modeļi - pilnīgi fiksēta, fiksēta, bet ar pārskatīšanu ik pēc noteikta laika utt. Ņemot vērā finansēšanas modeli, Latvijā līdz šim raksturīgas mainīgās procentu likmes, kas patērētājiem lielāko daļu laika bija ļoti izdevīgas.

Ja šobrīd tiktu izmantota fiksētā likme, tā noteikti būtu tikpat liela vai pat lielāka, norāda Finanšu nozares asociācijas pārstāvji. ECB likmju celšana ietekmē arī Euribor, un Euribor ierobežošana varētu būt pretrunā ar ECB lēmumu mērķi. Vienlaikus Latvijas likumdevējs nevar tāpat vien ar likumu ierobežot procentu likmes. Tas nozīmētu to, ka likumdevējs varētu regulēt arī cenas veikalā jebkurai precei, kas bija raksturīgi plānveida ekonomikas apstākļos, uzsver Finanšu asociācijas pārstāvji.

Jau ziņots, ka Saeimas Budžeta un finanšu (nodokļu) komisijas priekšsēdētājs Jānis Reirs (JV) iepriekš sacīja, ka hipotekārajiem kredītiem nepamatoti piemēro arī Euribor procentu likmi, tādējādi atsevišķas bankas gūst hiperpeļņu.

Vaicāts par banku gūto peļņu pirmajā pusgadā, Reirs vēra uzmanību, ka Euribor procentu likmes piemērošana pašlaik nav pamatota, jo tagad bankām pašām ir sava nauda un tām par klientiem aizdoto naudu nav jāmaksā šī Euribor likme Eiropas Centrālajai bankai (ECB).

Tās bankas, kuras hipotekārajiem kredītiem papildu saviem noteiktajiem procentiem vēl piemēro arī Euribor procentu likmi, faktiski nodarbojas ar negodīgu uzņēmējdarbību, kritiski pašreizējo situāciju raksturo Saeimas Budžeta komisijas vadītājs.

Tāpēc būtu jāmeklē veids, kā pasargāt hipotekāro kredītu ņēmējus, ierobežojot Euribor piemērošanu, akcentēja politiķis. Reirs piebilda, ka brīvā tirgū katra banka var piedāvāt jebkuru procentu likmi, bet tad, lai attiecīgās bankas nevis slēpjas aiz Euribor, bet gan nosauc to īstajos vārdos -, ka piemēro procentu likmi hiperpeļņas gūšanai.

Taujāts par nodokļa jeb papildu maksājuma uzlikšanu banku virspeļņai, Reirs tam pauž atbalstu un uzskata ienākumi no šāda banku maksājuma būtu jānovirza tieši hipotekāro kredītu ņēmēju atbalstam.

Reizē Budžeta komisijas vadītājs uzsvēra, ka gan jautājumā par nodokli banku virspeļņai, gan par Euribor piemērošanas ierobežošanu priekšlikumiem jānāk no izpildvaras. Reirs apstiprinoši atbildēja, ka priekšlikumiem jānāk no Finanšu ministrijas sadarbībā ar Latvijas Banku un Euribor likmes jautājumā, ja nepieciešams, piesaistot arī kādu citu regulējošo institūciju.

Reizē citādāka pieeja jāattiecina uz tām bankām, kuras neizmanto Euribor likmi hiperpeļņas gūšanai no kredītu ņēmējiem. Jārīkojas tā, lai šīs bankas neciestu negodprātīgo banku dēļ, piebilda politiķis.

Saistībā ar Euribor likmi Reirs skaidroja, ka tās piemērošana kredītiem iepriekš izveidojušies vēsturiski, kad savulaik tā bija naudas cena, ko bankas maksāja par līdzekļu aizņemšanos no ECB. Savukārt tagad bankām pašām ir sava nauda, tā nav jāaizņemas no ECB, tāpēc arī Euribor piemērošana hipotekārajiem kredītiem ir nepamatota, skaidroja Reirs.

Politiķis uzsvēra, ka risinājumu piedāvājumam jānāk no izpildvaras atbilstoši varas atzaru dalījumam. Daudz problēmas rodas no tā, ka viens varas atzars nepamatoti iemaisās otra atzara pilnvarās, kam jau iepriekš uzmanību vērsusi Satversmes tiesa, atzīmēja Budžeta komisijas vadītājs.

Kā ziņots, Latvijas monetārās finanšu iestādes, galvenokārt bankas, šogad pirmajos sešos mēnešos strādāja ar 335,9 miljonu eiro peļņu, kas ir 2,6 reizes vairāk nekā 2022.gada attiecīgajā periodā, liecina Latvijas Bankas publiskotā informācija.