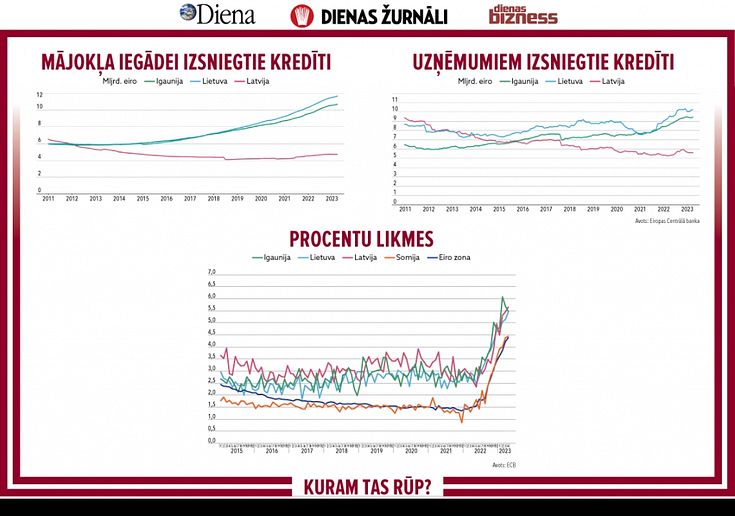

Šā gada pirmajā ceturksnī no jauna izsniegto kredītu apjoms kopumā un arī uzņēmumu sektorā gada pirmajos mēnešos liecināja par zināmu tirgus aktivitātes apsīkumu un atpalika gan no 4. ceturkšņa, gan no 2017. gada sākuma rādītājiem, Makroekonomisko norišu pārskatā norāda Latvijas Bankas eksperti.

Mājsaimniecībām no jauna izsniegto kredītu apjoms 2018. gada janvārī–aprīlī pārsniedza atbilstošo 2017. gada rādītāju par 11,7%, t.sk. mājokļa iegādei izsniegto kredītu apjoms – par 21.3%, savukārt nefinanšu sabiedrībām no jauna izsniegts par 15.3% mazāk kredītu nekā iepriekšējā gada atbilstošajā periodā. Lai gan par pozitīvām tendencēm kredītu pieprasījumā liecina eiro zonas banku veiktās kreditēšanas aprīļa apsekojuma rezultāti (atbildēs norādīts, ka 2018. gada 1. ceturksnī audzis gan uzņēmumu, gan mājsaimniecību pieprasījums pēc aizdevumiem, un pieprasījuma kāpums tiek gaidīts arī 2. ceturksnī), faktiskie dati liecina, ka uzņēmēji finansējuma piesaistē nav pietiekami aktīvi un bieži nemaz nevēršas kredītiestādēs.

Vienlaikus arvien vairāk kā alternatīva finansējuma piesaistē tiek izmantots līzings, īpaši iekārtu un transportlīdzekļu iegādei uzņēmumu sektorā. Līzinga portfeļa pieauguma temps 2017. gada nogalē bija būtiski straujāks nekā kredītu kāpums, pārsniedzot 12% (mājsaimniecībām – pat 19%) līmeni. Auga arī līzinga īpatsvars kopējā finansējumā – tas sasniedzis 13% (t.sk. uzņēmumiem 21%; 2016. gada nogalē – attiecīgi 11% un 18%).

Savukārt nebanku kredītdevēju kopējais kredītportfelis 2017. gadā audzis par 16% (2016. gadā – par 17%), sasniedzot 612.3 milj. eiro un nodrošinot aptuveni divas trešdaļas patērētāju finansējuma īstermiņa resursu segmentā.