Viena no svarīgām finanšu tirgus sastāvdaļām ir likvīds un efektīvs kapitāla tirgus. Ieguldījumi akcijās un obligācijās ir ilgtermiņa ieguldījumi.

Attīstīts kapitāla tirgus veicina vietējās un ārvalstu investīcijas, uzkrājumu efektīvāku izmantošanu, dodot iespēju krājējiem vairāk nopelnīt, kas īpaši aktuāli zemo procentu likmju apstākļos. Savukārt uzņēmējiem tas dažādo aizņemšanās iespējas uzņēmuma attīstības finansēšanai.

Turklāt lēmumi par investīcijām vai, tieši pretēji, lēmumi par neinvestēšanu ietekmē ne vien pašreizējo tautsaimniecības stāvokli, bet arī summējas tautsaimniecības turpmākās attīstības perspektīvā.

Kāpēc kapitāla tirgus ir tik nozīmīgs:

- Uzņēmumi, emitējot vērtspapīrus kapitāla tirgū, piesaista ilgtermiņa finansējumu – gan vietējo, gan ārvalstu, kas dod iespēju uzņēmumiem attīstīties un pilnveidot ražošanu vai pakalpojumu sniegšanu, diversificējot investoru loku;

- Mājsaimniecības un uzņēmumi var novirzīt savus uzkrājumus kapitāla tirgus vērtspapīros, kas parasti piedāvā augstāku ienesīgumu nekā noguldījumi bankās;

- Kapitāla tirgus dod iespēju sekot dažādu vērtspapīru procentu likmēm, kas ļauj spriest par piedāvājuma un pieprasījuma attiecību finanšu tirgū, par tirgus dalībnieku gaidām par riskiem un ekonomikas attīstību, finansēšanas nosacījumiem;

- Ekonomikas izaugsmes modeļos izaugsme ilgtermiņā ir atkarīga no kapitāla lieluma, un kapitāla tirgum ir būtiska loma šī kapitāla piesaistē un izvietojumā tautsaimniecībā;

- Labi funkcionējošs kapitāla tirgus palīdz sadalīt kapitālu pa dažādām nozarēm, uzņēmumiem tā, lai tiktu iegūts maksimāls labums tautsaimniecībā, – tiek meklēts optimums no paredzamā vērtspapīru ienākuma un riska.

Attīstīts kapitāla tirgus nodrošina efektīvu saikni starp investoriem un uzņēmumiem, kuros investori iegulda kapitālu, – ir pieejama kvalitatīva informācija par daudzu uzņēmumu dažādiem vērtspapīriem, pastāv maza starpība starp vērtspapīru pirkšanas un pārdošanas cenām – akcijas un obligācijas ir likvīdas, katru dienu investors pēc tirgus cenām var aprēķināt savu ieguldījumu vērtību, kredītreitingu aģentūras seko uzņēmumu darbībai, finanšu tirgus uzraugi seko likumdošanas ievērošanai, maksātnespējas procesi nodrošina pietiekoši augstu vērtību vērtspapīru īpašniekiem uzņēmuma maksātnespējas gadījumā. Arī mazajiem un jaunajiem uzņēmumiem attīstīts kapitāla tirgus ir svarīgs, jo bankām raksturīga konservatīvāka pieeja, kreditēšanas gadījumā prasot ķīlu, kas mazajiem un jaunajiem uzņēmumiem var nebūt, savukārt plašajā finanšu tirgus dalībnieku lokā ir atrodami arī investori ar lielāku riska apetīti, kuri savu kapitālu ir gatavi ieguldīt mazos un jaunos uzņēmumus.

Latvijā dominē viens finansēšanas avots – banku kredītiAtskatoties uz ceturtdaļgadsimta gaitu, jāsecina, ka Latvijā kapitāla tirgus attīstība varētu būt labāka. Joprojām dominē banku kredīti, nevis līdzekļu piesaiste, emitējot vērtspapīrus plašākā tirgū. Varētu šķist, kas tur slikts, mums taču ir spēcīgs banku sektors. Tomēr pārlieku lielai tautsaimniecības atkarībai no viena finansēšanas avota – banku kredītiem – var būt arī ne tik labvēlīgas iezīmes:

- Kredītiem raksturīgs īsāks termiņš, piemēram, ASV vidējais uzņēmumu obligāciju termiņš līdz dzēšanai ir aptuveni 17 gadi;

- Tirgus dalībnieku lokam nav pieejama tik plaša un atklāta informācija par uzņēmumiem, šī informācija koncentrējas bankās, arī uzņēmumu biznesa partneriem informācija banku-centrētā finanšu sistēmā ir mazāk pieejama;

- Uzņēmumiem finansēšana ir atkarīga no šaurāka tirgus dalībnieku loka. Ja notiek krīze, finansēšana būtiski sašaurinās, kamēr kapitāla tirgus variantā finansēšanas iespējas tik ļoti nesašaurinās, jo bez bankām aktīvi ir arī citi investori;

- Augstāka riska uzņēmējdarbības projekti nevar saņemt finansējumu. Pētījumi liecina, ka kapitāla vērtspapīru finansējuma modelī procentu likme ir augstāka nekā banku kredītu gadījumā, jo bankas nepiekrīt aizdot naudu riskantākiem projektiem, bet kapitāla tirgus dalībnieki uzņemas lielākus riskus;

- Bankas kredītus izsniedz pamatā pret ķīlu, bet kapitāla tirgus vērtspapīru emitēšana var būt arī bez nodrošinājuma. Turklāt dažu nozaru darbības specifikai nemaz netiek iegādātas lietas, kas tālāk varētu kalpot par banku prasībām atbilstošu ķīlu.

- Bankām ir vairāk iespēju ietekmēt kredīta ņēmēja darbību nekā kapitāla tirgus dalībniekiem obligāciju emisijas gadījumā – piemēram, šie ierobežojumi var attiekties uz apvienošanās vai pārpirkšanas darījumiem, dividenžu politiku, jauna parāda emisiju vai jauna kredīta ņemšanu.

Tas, ka bankām ir vēlme kredītus izsniegt pret ķīlu, nozīmē, ka, piemēram, jaunuzņēmumiem un jauno tehnoloģiju nozares pārstāvjiem ir ierobežotas iespējas saņemt kredītus. Tāpat bankām ir izveidojušās savas prioritātes attiecībā uz nozarēm – vienas nozares uzņēmumiem tās aizdod labprātīgāk, bet citiem tās īsti nevēlas aizdot. Bankām arī ir uzraugu noteikti limiti – vienam kredītam, vienam aizņēmējam, nozarei, valstij, lai ierobežotu pārmērīgu risku uzņemšanos un aizsargātu noguldītāju noguldījumus. Kapitāla tirgus šajā ziņā ir demokrātiskāks un akceptē augstāku risku līmeni.

Salīdzinājumā ar pārējām Eiropas Savienības valstīm Latvijā ir viena no augstākajām finanšu aktīvu koncentrācijām bankās (skatīt 1. attēlu). Turklāt tautsaimniecību finansējošo banku sektoru raksturo liela ziemeļvalstu banku ietekme, kas padara Latviju atkarīgāku no Skandināvijas ekonomikas izaugsmes cikla. Tirgū dominējot tikai vienam reģionam raksturīgam banku biznesa modelim, tirgus dalībnieku attieksme pret dažādu riska līmeņu ieguldījumiem, visticamāk, būs līdzīga, palielinot tirgus fragmentācijas iespēju, kā rezultātā daļa tautsaimniecības dalībnieku var «palikt aiz borta» finansējuma piesaistes iespēju ziņā.

Vērtspapīru tirgus attīstība Latvijā1994. gadā Ministru kabinets akceptēja vērtspapīru tirgus attīstības koncepciju, 1995. gadā tika pieņemts likums «Par vērtspapīriem» un izveidota Rīgas Fondu birža un Latvijas Centrālais depozitārijs, 1996. gada beigās vērtspapīru tirgus uzraudzības funkciju nodeva jaunizveidotai un neatkarīgai Vērtspapīru tirgus komisijai (2001. gadā darbu sāka jauns apvienotais finanšu tirgus uzraugs – Finanšu un kapitāla tirgus komisija (FKTK)). Kā svarīgs virziens Latvijas kapitāla tirgus attīstībā tika minēta integrācija Baltijas un Eiropas Savienības kapitāla tirgū. Nākamgad būs pagājuši 25 gadi kopš pirmās vērtspapīru tirgus attīstības koncepcijas Latvijā, un, no šodienas raugoties, atskatu uz 25 gadiem var uztvert kā ilgtermiņa skatījumu par to, kas noticis.

Patlaban jāsecina, ka kapitāla tirgus diemžēl nav sasniedzis cerētos apmērus, jo Latvijas akciju tirgus kapitalizācija (919 miljoni eiro 16.maijā NASDAQ Riga kotētās Latvijas uzņēmumu akcijas) pret iekšzemes kopproduktu (IKP) un apgrozījums ir viens no pašiem zemākajiem Eiropā, tāpat arī obligāciju tirgus Latvijā nav liels, un valdība savas lielākās aizņemšanās veic ārvalstīs, nevis iekšējā tirgū.

Vēl jo vairāk, Latvijā, kā arī citās Austrumeiropas valstīs stratēģiskajam investoram pieder lielāks akciju īpatsvars, nekā tas ir attīstītajās valstīs, tādējādi brīvajā tirdzniecībā esošo akciju daudzums kopējā akciju apjomā ir krietni mazāks, kas vēl vairāk ierobežo kapitāla tirgus apgrozījumu un attīstību.

No vienas puses, Latvijā ir zems uzkrājumu līmenis, salīdzinot ar citām Eiropas Savienības valstīm, un tāpēc līdzekļu apjoms, ko novirzīt kapitāla tirgum, nav liels. Tomēr tas nebūt nav bijis vienīgais šķērslis kapitāla tirgus attīstībai. Daudzi pozitīvi notikumi, kas ir pasteidzinājuši un nodrošinājuši Latvijas ekonomisko, politisko un drošības attīstību, kapitāla tirgu ir ietekmējuši daudz mazāk: iestāšanās Eiropas Savienībā, eiro zonā, NATO, Ekonomiskās sadarbības un attīstības organizācijā (OECD), ārvalstu investoru ienākšana Latvijas bankās, vērtspapīru biržā un depozitārijā, vienota Baltijas valstu uzņēmumu akciju un parāda vērtspapīru saraksta izveidošana, vienots centrālais vērtspapīru depozitārijs Baltijas valstīm, nodrošinot vienotu tehnoloģisko risinājumu un vienotus noteikumus trim vērtspapīru norēķinu sistēmām, nodrošināta likumdošanas bāze pensiju un ieguldījumu fondiem un apdrošināšanai. Turklāt vērtspapīru birža Latvijā ir daļa no lielās starptautiskās fondu biržas grupas NASDAQ OMX Group, kas pārvalda fondu biržas ASV, Ziemeļvalstīs, Baltijā un Armēnijā. Valsts finanses ir sakārtotas, budžeta deficīts un valsts parāds Latvijā ir zems. Visi ļoti apsveicami pasākumi, par kuriem 1994. gadā mēs varējām tikai sapņot, tomēr tie izrādījās nepietiekami efektīva kapitāla tirgus attīstībai pēc 25 gadiem.

90. gados Latvijā daudzi uzņēmumi tika privatizēti par privatizācijas sertifikātiem, un viens no nosacījumiem bija, ka tos ir jāsāk kotēt biržā. Iznākumu vēl labi atceramies, viens pēc otra tie ātri nonāca lielākā akcionāra īpašumā un izgāja no vērtspapīru tirgus. Nesen ziņās parādījās jauna ideja mēģinājumam dzīvināt kapitāla tirgu - Pārresoru koordinācijas centra (PKC) ziņojums «Latvijas nacionālā kapitāla tirgus attīstība un tā loma Latvijas ekonomikas izaugsmē». Ziņojumā tiek norādīts, ka Latvijā ir mazattīstīts kapitāla tirgus. Tāpat ziņojumā tiek argumentēts, ka pozitīvu grūdienu Latvijas kapitāla tirgus attīstībā varētu dot atsevišķu valsts kapitālsabiedrību daļas akciju kotēšana biržā. PKC aicināja izvērtēt 20 valsts kapitālsabiedrību akciju (vai obligāciju) emisiju tirdzniecību biržā. Ja salīdzinām ar 90. gadiem, šoreiz valsts kapitālsabiedrību akciju pārdošanā vairāk pozitīvisma ienestu tas, ka netiktu pārdota uzņēmumu kontrolpakete un akcijas tiktu pārdotas pret naudu, nevis privatizācijas sertifikātiem. PKC priekšlikums bija aicinājums valdībai konceptuāla lēmuma pieņemšanai. Vēlāk Ministru prezidents Māris Kučinskis atsauca šo projektu, jo sabiedrība šo procesu varētu uztvert neviennozīmīgi.

Lasot šo ziņojumu, rodas pārdomas, ka, lai arī tas ir aicinājums valdībai konceptuāla lēmuma pieņemšanai, tajā tiek piedāvāts tikai viens risinājums, bez alternatīvām.

Manuprāt, valdības lēmums par 20 valsts kapitālsabiedrību akciju (vai obligāciju) tirdzniecības sākšanu biržā nav pareizais uzdevuma risināšanas ceļš un tēlaini asociējas ar ārstu konsīliju, kas visiem pacientiem pēc kārtas izraksta vienas un tās pašas antibiotikas.

Šajā rakstā neaplūkošu (daļējas) privatizācijas pozitīvos vai negatīvos aspektus, tā ir cita tēma. Šeit ir stāsts par to, ka izvēle ir jāatstāj uzņēmumu profesionālās vadības ziņā. Uzņēmumu vadībai ir jāapzinās un jāpiesaista attīstībai nepieciešamais finansējums un jāizdara labākā izvēle starp banku kredītu, papildu akciju emisiju, obligāciju emisiju un ceļu, kā to darīt – biržā vai ārpus biržas, vai pat nākotnē izmantot kādu no «fintech» piedāvātajiem kapitāla piesaistes veidiem. Šādam lēmuma jābūt pamatotam un izdevīgam uzņēmuma attīstībai. Pēc piemēra arī nav tālu jāmeklē: AS «Latvenergo» sekmīgi emitējusi obligācijas biržā, pierādot, ka jau esošā likumdošana un akcionāru/uzņēmuma vadības saikne ļauj realizēt aizņemšanos privātajā kapitāla tirgū. Tas, protams, nebūs viegls lēmums citiem uzņēmumiem, jo dažādajiem finansējuma piesaistīšanas veidiem ir dažādas izmaksas, dažādi ieguvumi un atbildība.

PKC piedāvātais risinājums ar valdības lēmumu sākotnēji, protams, audzētu akciju kapitalizāciju un apgrozījumu biržā. Tomēr, kas notiktu tālāk, ja uzņēmuma vadība redzēs citu alternatīvu kotācijai biržā un vēlēsies izstāties no biržas? Gala lēmums ir akcionāru ziņā, bet akcionārs ir valsts, tai pat laikā kapitālā parādīsies arī privātā kapitāla daļa, kuru intereses tas aizskars.

Ar līdzīgiem jautājumiem, vai vajag ar administratīvu lēmumu sākt kotēt bijušos valsts uzņēmumus biržā, saskārās arī Čehija.

Kapitāla tirgus attīstība Centrālās un Austrumeiropas reģionāKaimiņvalstīs Polijā un Ungārijā 90. gados kapitāla tirgus attīstība sākās no apakšas uz augšu. Tie privātie uzņēmumi, kuri vēlējās kotēties biržā, to darīja, un kapitāla tirgus palēnām attīstījās. Savukārt Čehijā, līdzīgi kā Latvijā, kapitāla tirgus attīstība sākās no augšas uz apakšu – privatizēto uzņēmumu akcijas sāka kotēt biržā. Tā rezultātā Čehijas kapitāla tirgus piedzīvoja stagnāciju: 1991. –1999. gadā nebija jaunu sākotnējo akciju piedāvājumu biržā, un Polija pārliecinošā tempā apsteidza Čehiju kapitalizācijas ziņā. Polijas priekšrocības – liels iekšējs tirgus, veiksmīga pensiju reforma, kur pensiju fondi kļuva nozīmīgi akciju tirgus dalībnieki, spēcīgā ekonomika, starptautiskā sadarbība, un mazāks akciju īpatsvars atradās stratēģisko investoru rokās. Polijas gadījumā gan ir jārunā arī par valsts lobētu atbalstu – Polijā tika pieņemts likums, ka 95% no valsts fondēto pensiju līdzekļiem ir jāinvestē Polijas aktīvos un tikai 5% var tikt investēti ārvalstīs. Tā kā šī norma bija pretrunā ar brīvu kapitāla kustību, pret to iebilda Eiropas Komisija, bija arī Eiropas Tiesas lēmums, un Polijai vajadzēja palielināt limitu investīcijām ārzemēs līdz 30% 2016. gadā.

Patlaban Varšavas birža ir interesantā situācijā – pēc MSCI (agrāk Morgan Stanley Capital International, ASV kompānija, kas veido akciju, obligāciju, fondu tirgus indeksus un vērtspapīru veidošanas analīzes instrumentus) klasifikācijas Polija ir attīstības tirgus, savukārt pēc FTSE Russel (Lielbritānijas kompānija, kas nodrošina akciju tirgus indeksus un kuras īpašnieks ir Londonas fondu birža) klasifikācijas Polija 2018. gada septembrī kļuva par attīstīto valstu tirgu un iekļuva indeksā FTSE Developed All Cap Index. Šajā klasifikācijā galvenie principi ir akciju tirgus kvalitāte (regulācija, pieejamie instrumenti), tirgus lielums, likviditāte (lai nebūtu lielas izmaksas ieiešanai tirgū un iziešanai no tā), arī pietiekoši augsta ekonomiskā pārticība. Tajā pašā laikā Latvija, Lietuva, Igaunija, Bulgārija, Kipra, Horvātija, Malta, Rumānija, Serbija, Slovākija, Slovēnija atrodas 4. grupā, kas ir robežas jeb pēdējā grupa (Polija pārvietosies no 2. grupas uz 1.grupu) un nav pat attīstības valstu grupa (valstu iedalījumu FTSE indeksā skatīt 1. pielikumā). Atrašanās kādā noteiktā grupā MSCI un FTSE klasifikācijā ir pietiekoši svarīga, jo tad valsts atrodas attiecīgajā indeksā un daudzi institucionālie investori replicē vērtspapīru indeksa sastāvu, t.i., to darot, tiem būtu jāpērk arī Latvijā emitētie vērtspapīri.

Diemžēl reģionā notiekošās tendences arī nerada optimismu par kapitāla tirgus nostiprināšanās iespējām tuvākajā laikā. 2010. gadā tika nodibināta biržu alianse CEESEG, kas ietvēra Vīnes, Prāgas, Budapeštas un Ļubļanas fondu biržas. 2015. gadā CEESEG pārdeva Budapeštas un Ļubļanas biržu, lai koncentrētos tikai uz Vīnes un Prāgas fondu biržām, un arī šajā savienībā Vīnes fondu biržas aktivitātes ir ievērojamā pārsvarā pār Prāgas aktivitātēm. Finanšu krīze, kas sākās 2007. – 2008. gadā, mainīja globālo investoru attieksmi pret Austrumeiropas akciju tirgu, un CEESEG bija apgrūtinoši sasniegt savus sākotnēji ieplānotos mērķus.

Eiropā notiek fondu biržu apvienošanās, kad reģionālās fondu biržas pamazām izzūd.

Piemēram, EURONEXT apvieno Lielbritānijas, Francijas, Nīderlandes, Beļģijas, Portugāles, Īrijas biržas.

Pēc Eiropas Vērtspapīru biržu federācijas (FESE) datiem 2017. gadā Varšavas biržas apgrozījums bija 56 miljardi eiro, Vīnē – 33 miljardi eiro, bet Prāgā – pieci miljardi eiro. 2017. gadā Varšavas birža gan pēc kotēto akciju skaita, gan arī pēc sākotnējo akciju piedāvājumu skaita pārsniedza Vācijas biržas (Deutsche Borse) un Šveices biržas (SIX Swiss Exchange) rādītājus.

Vai Latvija varētu ko mācīties no Polijas? Kāds varētu uzskatīt, ka Latvijai nepiestāv atrasties FTSE klasifikācijā 4. grupā, ja Polija atradīsies 1. grupā. Tajā pat laikā MSCI klasifikācijā Latvija vispār nav iekļauta (skatīt 2. pielikumā MSCI valstu klasifikāciju), bet Igaunija un Lietuva ir robežu grupā. Intuitīvi liekas, ka valstij, kas ir eiro zonā un OECD, vajadzētu atrasties pie attīstītajām valstīm, tas ir, vajadzētu atrasties vienā grupā ar vadošajām Eiropas valstīm. Patlaban Finanšu ministrija un ārvalstu eksperti ir nodibinājuši darba grupu, lai strādātu pie tā, ka Latvija MSCI klasifikācijā iekļūst robežu grupā. Šajā virzienā valdības atbalsts būtu ļoti vēlams, lai Latvija ieņemtu tai atbilstošu vietu. Ja viens no nosacījumiem ir akciju tirgus lielums absolūtā izteiksmē, tad Latvija kā maza valsts varētu būt daļa no kāda lielāka (piemēram, Baltijas) tirgus, kas varētu izpildīt kvalifikācijas nosacījumus – piemēram, FTSE klasifikācijā attīstīto valstu grupā tiek iekļauta valstu apvienība «Beļģija/Luksemburga». Šeit jāsaka, ka MSCI un FTSE klasifikācija rada vairākas pārdomas:

- Lielās valstis, kur bāzējas MSCI un FTSE valstu klasifikāciju autori, maz iedziļinās mazo valstu gadījumos, tiek pārlieku akcentēta tirgus lieluma nozīme iepretim ekonomiskajiem rādītājiem u.c.

- Eiropas Savienības un eiro zonas vadība par maz ir darījusi, lai to uztvertu kā vienotu kapitāla tirgu. Tikai pēdējos gados pamazām sākas diskusijas un meklējumi šajā jautājumā. Teorētiski kapitāla tirgus eiro zonā būtu jāuztver kā vienots kapitāla tirgus, kur ir vienāda likumdošana un Latvijas uzņēmums, kas ir biržā Latvijā, netiek diskriminēts (no MSCI un FTSE viedokļa) attiecībā pret tādu pašu parametru Vācijas uzņēmumu, kas ir biržā Vācijā. Mēs esam daļa no kā lielāka.

Līdzšinējā infrastruktūras sadrumstalotība ir arī noteikusi šādu iznākumu. Vienots kapitāla tirgus eiro zonā, iespējams, nākotnē varētu izpausties kā vienota tirgus infrastruktūra. Tas nozīmētu, ka sākotnējā emisija, kotācijas un vērtspapīru glabāšana varētu notikt kādā vienotā sistēmā vai tirgū dominējošā līdera sistēmā, kur nacionālajām biržām un depozitārijiem arvien vairāk nāktos zaudēt savu īpašo nacionālo lomu. Viens no soļiem kapitāla piesaistes sekmēšanai parāda vērtspapīru tirgū ir Eiropas Centrālās bankas jaunā Eiropas Parāda vērtspapīru sadales iniciatīva (EDDI), lai emitentu, investoru, starpnieku atrašanās vieta Eiropas Savienībā neietekmētu vērtspapīru emisiju, tirgošanos, klīringu un norēķinus. No otras puses, pilnīgi integrētā sistēmā Latvijas uzņēmumi «pazustu» un varbūt tie labāk jutīsies tomēr nacionālā biržā un depozitārijā, kur tiem ir lielāka atpazīstamība. Bet varbūt tomēr visu izšķirs kapitāla pieejamība, kas būs lielāka Eiropas mēroga infrastruktūrā.

Rīgas biržas pieredze1994. gadā veidojot vērtspapīru tirgus attīstības koncepciju, netika paredzēts, ka būs gana daudz uzņēmumu, kuru akcijas sāks kotēt biržā, bet vēlāk šo uzņēmumu akcionāri nolems pārtraukt kotēšanu. Piemēram, «Rīgas Transporta flote», «Sauriešu būvmateriāli», «Ventspils nafta», «Liepājas metalurgs», «Lode», «Latvijas kuģniecība», «Rīgas komercbanka», «Latvijas Krājbanka». Tā vietā gan ir nākuši jauni uzņēmumi – «Baltic Telekom», «HansaMatrix», «Madara Cosmetics», «SAF tehnika». Jāsecina, ka, realizējot PKC ziņojuma ieteikumus, sākotnējais pozitīvais moments nākotnē tomēr var pārvērsties pretējā – uzņēmuma vadība var vēlēties izstāties no biržas, radot negatīvu ziņu plūsmu par Latvijas kapitāla tirgu.

Jaunpienākušo uzņēmumu uzskaitījums parāda, ka interese par biržu ir jaunajiem, strauji augošajiem/tehnoloģiju uzņēmumiem, kuri mēģina uztvert jaunākās vēsmas tehnoloģijās, sabiedrībā un ar skatu pāri valsts robežām, tāpēc, manuprāt, tieši šādi uzņēmumi ir potenciālie biržas dalībnieki un ieguldītāju mērķauditorija. Savukārt mazāka interese par biržu konstatējama uzņēmumiem, kuri agrāk bija valsts uzņēmumi, kuri Latvijas mērogā ir samērā lieli, bet to tālāka izaugsme ir ierobežota, iespējams, tie ir konservatīvāki un piesardzīgāki.

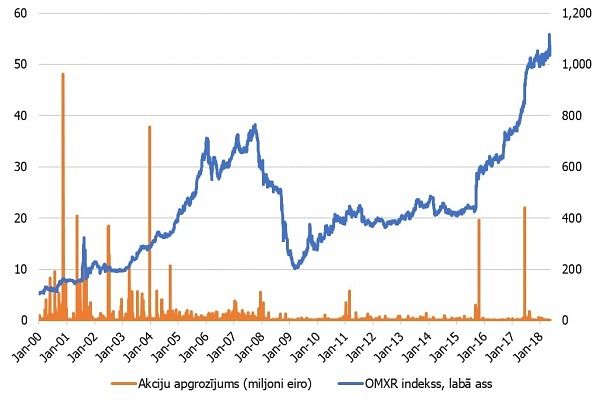

Biržas NASDAQ Riga dati rāda, ka ikdienas akciju apgrozījums pirms apmēram 15 gadiem bija augstāks nekā šobrīd (skatīt 3. attēlu). Šobrīd ikdienas apgrozījums ir zems, tikai aptuveni vienu reizi gadā apgrozījums pārsniedz 10 miljonus eiro. Ja aplūkojam akciju kapitalizāciju, tad atsevišķos momentos redzam kāda jauna uzņēmuma ienākšanu biržā, bet drīz vien pēc tam akciju kapitalizācija atkal samazinās – kāds uzņēmums no biržas izstājas. Tā kā akciju indekss ir kapitalizācijas indekss, indeksa pieauguma neatspoguļošanos kapitalizācijā var izskaidrot ar uzņēmuma izstāšanos no biržas. Turklāt NASDAQ Riga rādītājus pasliktina tas, ka augsts akciju īpatsvars pieder stratēģiskajam (vai lielajiem) investoriem un brīvā apgrozībā ir mazākā daļa no akcijām.

Pēdējos mēnešos divi biržas uzņēmumi veikuši vai plāno akciju atpirkšanas piedāvājumu – AS «Rīgas Elektromašīnbūves Rūpnīca», AS «Valmieras stikla šķiedra». Nav teikts, ka šie uzņēmumi plāno pamest biržu, tomēr tas ir solis drīzāk tajā virzienā, kurā pamet biržu, nevis tajā, kurā paliek. Piemēram, AS «Daugavpils Lokomotīvju Remonta Rūpnīca» 2017. gada septembrī pieņēma lēmumu par obligāto akciju atpirkšanas piedāvājumu un tam sekojošo akciju izslēgšanu no regulētā tirgus. Rietumu ekonomiskajā literatūrā izstāšanos no biržas saista ar to, ka uzņēmums pārdzīvo grūtus laikus, un vispār to uzņēmumu skaits, kas izstājas no biržas, ir niecīgs, salīdzinot ar to uzņēmumu skaitu, kas paliek biržā. Zinot iemeslu šo uzņēmumu nonākšanai biržā, Latvijā diez vai pastāv sakarība starp uzņēmuma nedienām un vēlēšanos pārtraukt kotēt akcijas biržā. No otras puses, ir jāpateicas finanšu tirgus regulatoram, ka ir izstrādāti akciju atpirkšanas noteikumi, jo daudzās Austrumeiropas valstīs 90. gados bija vērojama negatīva tendence – mazo akciju turētāju publiskās akcijas pēkšņi pārvērtās par nepubliskajām, kā rezultātā ievērojami samazinājās šo akciju vērtība.

Kāpēc uzņēmumi Latvijā aiziet no regulētā tirgus?Tālāk minēšu dažus faktorus, kas Latvijā veicina uzņēmumu vēlmi izstāties no akciju kotācijas biržās un pāriet atpakaļ uz neregulēto, nepublisko tirgu:

- finansējuma piesaistē dominē banku kredīti;

- ar vērtspapīriem saistītie papildu izdevumi;

- Latvijas kapitāla tirgus analīzes neesamība.

Finansējuma piesaistē Latvijā dominē banku kredīti, kuri izspiež finansējuma iespējas ar akciju un obligāciju emisiju. Latvijas banku kredītu politika ir bijusi pietiekoši elastīga, un tās noteiktos laika periodos, jo īpaši lielajiem uzņēmumiem, piedāvāja lētāku (bieži vien ārvalstu) naudu nekā tā, kuru ir gatavi piedāvāt Latvijas krājēji. Bankas labprāt izsniedz kredītus jau zināmiem uzņēmumiem, kuriem ir ķīla, savukārt jaunajiem uzņēmumiem ķīlas parasti nav, un arī biznesa plāns ir daudz riskantāks. Uzņēmumam Latvijā ir grūtības piesaistīt kapitālu pat tad, kad pieaug akciju tirgus indekss – rietumvalstīs, kad akciju indekss pieaug, akciju piedāvājums un pieprasījums aug. Uzņēmumu īpašnieki nevēlas atšķaidīt kapitāla struktūru, lai lēmumu pieņemšanā nevajadzētu rēķināties ar citiem īpašniekiem. Zinām, ka Latvijas (un arī visu attīstīto valstu) banku sektors piedzīvo ne tos labākos laikus, notiek strukturālas izmaiņas, tāpēc kapitāla tirgum relatīvās iespējas pieaug. Dažas bankas izteikušās, ka attīstīs pakalpojumus, lai nodrošinātu uzņēmumu obligāciju emisijas, piemēram, tiek minētas summas – obligāciju emisija līdz 50 miljoniem eiro.

Papildu izdevumi tarifu un sodu veidā, ko uzliek vai var uzlikt uzraudzības institūcijas, birža, depozitārijs, neveicina kapitāla tirgus attīstību. Jāsecina gan, ka mūsu birža un depozitārijs soda naudas pārstājuši piemērot jau vairāk nekā 10 gadus, arī tarifi tikuši samazināti (pēdējais samazinājums – šī gada 1. jūlijā). Tomēr tie uzņēmumi, kas saredz izmaksu pārsvaru pār ieguvumiem, lemj par uzņēmumu iziešanu no biržas un nebūt par publisku uzņēmumu (7). Pie tam pēdējās desmitgades ir vērojama tendence, ka regulācija, ieskaitot tarifus un sodus, pieaug visā pasaulē, tāpēc jau globālā līmenī tiek meklēti risinājumi, lai samazinātu šo negatīvo ietekmi. Regulējošo institūciju pastiprinātā uzraudzība negatīvi ietekmē tradicionālo finanšu sistēmu. Sākotnējā doma bija padarīt tradicionālo finanšu sistēmu drošāku, diemžēl dažos segmentos tā savas aktivitātes samazināja līdz minimumam – piemērs ar naudas tirgus indeksiem, kad arvien mazāks dalībnieku skaits vēlas labprātīgi dalīties ar saviem datiem vai vērtējumu, kas nepieciešams, lai šādus indeksus varētu aprēķināt. Vēl jāatzīmē, ka finanšu tirgus regulators vērtspapīru emitentam par pārkāpumiem uzlikto soda naudu iekasē sev. Taču cietēji no pretlikumīgās darbības ir visi investori, kas ieguldīja naudu šī uzņēmuma vērtspapīros – iespējams, ka šo darbību rezultātā samazinājās vērtspapīru vērtība. Vai pareizāk nebūtu, ja šo naudu sadalītu starp uzņēmuma vērtspapīru turētājiem? Tas vismaz vērtspapīru turētājiem būtu papildu ienākums.

Akciju un obligāciju tirgu Latvijā, visticamāk, bremzē trūkumi uzņēmumu maksātnespējas procesa uzticamībā un efektivitātē. Ja uzņēmums – vērtspapīru emitents – bankrotē, tas parasti tiek likvidēts, uzņēmuma manta tiek pārdota, un nauda atmaksāta sākotnēji obligāciju turētājiem un beigās, ja paliek, arī akciju turētājiem. Pētījumi liecina, ka obligāciju turētājs parasti saņem 30-50% no obligāciju nominālvērtības. Savukārt Latvijā šis rādītājs varētu būt mazāks, piemēram, Latvija Doing Business reitingā maksātnespējas jomā kopš 2015. gada ir zaudējusi 13 pozīcijas, arī publiskajā telpā ir daudz informācijas par nesakārtotību maksātnespējas nozarē.

Šeit jāpiemin arī atklātība un korporatīvā pārvaldība. Uzņēmumiem, kuru vērtspapīri atrodas publiskajā apgrozībā biržā, ir jābūt atvērtākiem sabiedrībai, vairāk tā jāuzrunā. Šī ir uzņēmumu īpašnieku izšķiršanās par saredzamajiem ieguvumiem un uzlikto slogu uzņēmuma vadībai. Papildu izdevumus par atrašanos biržā uzņēmumu vadība var novērtēt dažādi, piemēram, atrašanos biržā var uztvert arī kā mārketinga sastāvdaļu. Tā ir ziņu plūsma, kuru papildus nodrošina birža. Šī ir jauna domāšana.

Ja pirms krīzes vairākas bankas veidoja iknedēļas pārskatus par Latvijas akciju tirgu, tad pašreiz šādu pārskatu nav. Tomēr šis faktors ir svarīgs – cik finanšu tirgus analītiķi un mediji seko norisēm vērtspapīru tirgū, tās komentē, raksta regulārus vērtspapīru tirgus pārskatus (10). Latvijas uzņēmumu analīzes, akciju pirkšanas vai pārdošanas rekomendāciju nav, savukārt par attīstīto valstu tirgiem šāda informācija ir pieejama, kā rezultātā Latvijas investoriem var rasties pamatota vēlme investēt ārvalstu, nevis Latvijas uzņēmumu akcijās vai obligācijās. Rietumos nav tik neierasti, ka pats uzņēmums maksā analītiķiem par uzņēmuma analīzi un ļauj sabiedrībai, investoriem ar to iepazīties. Priecē, ka daudziem Latvijas uzņēmumiem interneta mājas lapā ir sadaļa investoriem.

Vai ir alternatīvas uzņēmējdarbības finansēšanas avotu dažādošanai?Pēdējos gados pasaulē un Latvijā strauji attīstās «fintech» – finanšu pakalpojumi, kas balstās uz IT risinājumiem ar mērķi šos pakalpojumus piedāvāt lētāk, ātrāk, niansētāk, nekā tie bija iepriekš pieejami. Latvijā šie pakalpojumi strauji attīstās, un Latvijas uzņēmumi šos pakalpojumus veiksmīgi eksportē. Tomēr kapitāla tirgus attīstībai pagaidām šie uzņēmumi pietiekoši nepalīdz, vai pat otrādi – konkurence par kapitāla piesaisti vēl vairāk pieaug, un tradicionālajam vērtspapīru tirgus modelim var nākties piedzīvot vēl grūtākus laikus.

Savstarpējo aizdevumu platformās pamatā tiek finansēti patēriņa kredīti, retāk hipotekārie kredīti, savukārt maz ir uzņēmumu kredītu. Tomēr var prognozēt, ka «fintech» uzņēmumi ar laiku apgūs arī uzņēmumu kredītu nišu. Taču «fintech» jomā investoru aizsardzība nav pietiekoši izstrādāta, piemēram, nepastāv ieguldītāju aizsardzība – lai arī dažkārt «fintech» uzņēmums apņemas pēc ieguldītāja pieprasījuma atmaksāt tā ieguldījumu, apņemšanās izpildes garantija netiek balstīta uz kādu garantiju fondu. Tā kā uzraudzība nav izstrādāta, pastāv risks, ka tik straujas attīstības gadījumā var tikt piedzīvots «fintech» burbulis.

Iespējas uzlabot situāciju Latvijas kapitāla tirgūKā situāciju Latvijas kapitāla tirgū mainīt? Kā samazināt izmaksas, efektīvi izmantot «fintech» pieredzi? Iespējas ir trijos virzienos:

- samazināt vērtspapīru turēšanas/tirdzniecības izmaksas;

- samazināt emitentu izmaksas;

- nodrošināt informāciju.

Pirmā iespēja ir pievilcīgāka «fintech» uzņēmumiem, jo šādiem uzņēmumiem to ir vieglāk ieviest. Viens no interesantiem piemēriem šajā jomā ir uzņēmums «Robinhood» (Palo Alto, Kalifornija, ASV), kur par darījumu veikšanu nav jāmaksā, bet ir jāmaksā 6 ASV dolāri mēnesī par kontu turēšanu – fiksēta maksa ir skaidrāk saprotama nekā komisijas procenti no atlikuma, apgrozījuma. «Robinhood» savas izmaksas darījumu veikšanā sedz no tā, ka iegulda klientu neinvestēto naudas kontu atlikumu drošos vērtspapīros un piedāvā maržinālo aizdevumu darījumus (margin lending). Domāju, teorētiski «fintech» uzņēmums var arī atteikties no mēneša komisijas maksas, ja, piemēram, klients papildus varētu dot tiesības «fintech» uzņēmumam aizdot viņa vērtspapīrus uz īsu termiņu augsta kredītreitinga institūcijām. Tirdzniecība un vērtspapīru turēšana savā kontā bez izmaksām ir ļoti svarīgs priekšnosacījums investoru vēlmei naudu ieguldīt akcijās un obligācijās. Gaidām līdzīga «fintech» uzņēmuma veidošanos Latvijā, lai savienotu Latvijas investorus un Latvijā emitētus vērtspapīrus.

Otrā iespēja ir samazināt emitenta izmaksas. Izmaksas rodas saistībā ar vērtspapīru reģistrāciju (FKTK, depozitārijs, birža), var rasties saistībā ar Finanšu instrumentu tirgus likuma pārkāpumiem. Kā jau minēts, daži gadījumi, turklāt ne tikai Latvijā, var liecināt, ka augstas soda naudas var mazināt vēlmi publiski emitēt vai kotēt finanšu instrumentus. Tajā pat laikā emitēt publiskus vērtspapīrus bez reģistrācijas FKTK, kā arī pieņemt noguldījumus (ja nav attiecīgās licences) ir pretrunā ar likumdošanu. Šeit varētu pieminēt savstarpējo aizdevumu platformas, piemēram, Latvijā pazīstamās «Mintos», «Twino», «Viventor», «DoFinance» u.c. Šo platformu mērķis ir savest kopā investorus un kredītņēmējus. Tomēr šeit pagaidām iztrūkst svarīgs posms, proti, platformas komanda maz analizē kredītu ņēmējus un novērtē risku, nekonsultē investorus, investoriem ir ierobežotas iespējas pārdot šo investīciju otrreizējā tirgū, maz tiek runāts par mazo akcionāru tiesību aizsardzību. Šī starpniecība ir nepieciešama, lai investori apzinātos riskus. Tāpēc šeit vēl ir iespējas, kur attīstīties un palielināt savu aktivitāti mazo un vidējo uzņēmumu finansēšanā. Kā ārvalstu piemēru minēšu «OnDeck» aizdevumu platformu (Ņujorka, ASV), kas nodarbojas ar mazo un vidējo uzņēmumu kreditēšanu. Platforma analizē šo uzņēmumu finanšu situāciju, piemēram, pēdējo 12 mēnešu laikā uzņēmuma peļņai jābūt virs 100 000 ASV dolāriem, darbības ilgumam – virs viena gada.

Tehnoloģiju laikmetā palielinās informācijas pieejamība, līdz ar to pat nefinanšu uzņēmums var piedāvāt informācijas apstrādes produktus finanšu tirgū. Uzsvaru var likt uz citādu, efektīvāku datu apstrādi, pieskaņotu katra klienta vajadzībām. Tādā veidā var tikt piesaistīti klienti un ir iespēja šiem klientiem piedāvāt par maksu kādus blakus pakalpojumus vai arī var sadarboties ar reklāmdevējiem, kā rezultātā kapitāla tirgus informācijas analīze varētu tikt nodrošinātu par brīvu. Cilvēki vienmēr ir meklējuši alternatīvas vietas, veidus, kas ir saistīti ar investēšanu, pieprasījums pastāv. Informācijas tehnoloģiju laikmetā daudz ko var uzskatīt par tīklu – pašas akcijas, obligācijas, klientus – un meklēt tajā visā sakarības.

Kā valsts var palīdzēt «fintech» uzņēmumu attīstībai? Tā kā šī joma ir jauna un ātri mainīga savā attīstībā, regulējums tai nepaspēj izsekot un daudzviet tāda nemaz nav. Taču IT nozares nozīme Latvijas ekonomikā pieaug un nākotnē ieņems aizvien būtiskāku lomu, tāpēc valsts varētu piedalīties pārlieku lielus riskus novērsoša un gudra regulējuma izstrādē «fintech» nozarei.

Patlaban «fintech» uzņēmumi vairāk tiek atvērti valstīs, kurās ir izstrādāta atbilstoša likumdošana.

Ja Latvijā būtu izstrādāts progresīvs regulējums «fintech» jomā, tas radītu motivāciju starptautiskiem «fintech» uzņēmumiem pārcelties uz Latviju un Latvijas IT pārstāvjiem izvēlēties par savu mītnes zemi Latviju.

Valdība jau šobrīd dažādām atbalsta programmām sākuma kapitāla fondiem un izaugsmes kapitāla fondiem novirza Eiropas Reģionālās attīstības fonda finansējumu, kur papildu valsts līdzekļiem ir arī privāto investoru līdzfinansējums. Ierosinātu šādās atbalsta programmās lielāku uzmanību pievērst «fintech» uzņēmumiem, jo tiem ir augsta pievienotā vērtība un plašas potenciālas izaugsmes iespējas. Būtu jābūt regulāram valdības un regulatoru forumam ar «fintech» nozari –, šāds dialogs varētu nodrošināt likumdošanas izstrādi, kā arī atbalsta programmu precīzāku pielietojumu, jo varētu atbildēt uz jautājumu, kuri ir aktuālākie un «ejošākie» projekti «fintech» nozarē.

Viens no svarīgākajiem jautājumiem kapitāla tirgū un «fintech» nozarē ir datu pieejamība. Nebūtu saprātīgi gaidīt, ka ārvalstu finanšu informācijas un ziņu aģentūras (piemēram, Bloomberg, Reuters) radīs datubāzes par Latvijas uzņēmumiem, bet tādas jārada pašiem. Nākotnē aizvien augošāka nozīme būs lielām uzņēmumu datubāzēm, kur ir iespējams visu datubāzē iekļauto uzņēmumu snieguma salīdzinājums. Latvijas valdība, piemēram, varētu sadarboties ar «fintech» uzņēmumiem, lai radītu vienotu datubāzi par Latvijas uzņēmumu darbības (bilances, peļņas/zaudējumu, naudas plūsmu) rādītājiem un citu pieejamo informāciju (piemēram, nodokļu parādi), no kuriem tālāk varētu aprēķināt dažādus finanšu analīzei nepieciešamos rādītājus. Uzņēmumi varētu publiskot savus datus – ja ir vēlme piesaistīt finansējumu, varētu būt arī ieinteresētība nodrošināt savus datus plašai publikai. Savukārt finanšu analītiķiem, investoriem, interesentiem būtu pieejama uzņēmumu informācija. Centralizēti vai katrs individuāli varētu veidot automatizētu kredītriska izvērtēšanu. Pašlaik ir līdzīgas sistēmas Latvijā, tikai izmaksas ir par lielu, lai cerētu, ka ar to palīdzību varētu attīstīties kapitāla tirgus Latvijā.

Vienotā datubāze ļautu nodibināt vietējo kredītreitingu kompāniju, kas piešķirtu Latvijas uzņēmumiem kredītreitingus, varbūt valsts varētu atbalstīt vietējo reitingu piešķiršanu uzņēmumiem. Citādi tikai neliels skaits uzņēmumu Latvijā ir saņēmuši starptautisko kredītreitingu aģentūru piešķirtos reitingus, jo to pasūtīšana ir samērā dārga un atmaksājas tikai tad, ja jāpiesaista liela apjoma līdzekļi.

Noslēgumā vēlreiz akcentēsim secinājumus: kapitāla tirgus attīstīšana nav viegls uzdevums, tomēr tā risināšanu veicina pašreizējā situācija, kad noguldījumiem bankās tiek piemērota 0% likme. Tas mudina meklēt alternatīvus ieguldīšanas veidus. Investoru drošības jautājumiem ir jābūt sabalansētiem ar investoru un emitentu vajadzībām. Jāturpina tehnoloģisko risinājumu meklējumi, lai samazinātu izmaksas. Visticamāk, finanšu tirgū, tai skaitā arī kapitāla tirgū, «fintech» uzņēmumi pārņems funkcijas, ko tagad veic bankas, biržas, vai arī saplūdīs ar tām.

Valdības institūcijas var palīdzēt veicināt Latvijas kapitāla tirgus atpazīstamību. Viens no aktuālākajiem jautājumiem būtu Latvijas virzīšana uz attīstīto valstu grupu vai sākotnēji vismaz iekļaušanu attīstības valstu grupā dažādos pasaules kapitāla tirgus indeksos (MSCI, FTSE Russel). Tāpat atbalsts noderēs vienotas datubāzes veidošanai par Latvijas uzņēmumiem, kā arī vietējo reitingu piešķiršanai.

Un pēdējā rindkopa par vērtspapīru biržu. Negribētu, lai šo rakstu lasītāji uztvertu kā vērtspapīru biržas kritiku. Manuprāt, birža ir aktīva savas pozīcijas aizstāve, tai ir sava vīzija, tomēr tā ir tikai Latvijas sabiedrības spogulis. Procesi sabiedrībā, uzņēmumos, plus vēl ārējā dimensija ir tie, kas nosaka apgrozījumu, cenu attīstību un kapitalizāciju biržā.