Nodokļu sistēmā un arī vairāku nodokļu likmēs briest izmaiņas.

Līdz 2020. gada 31. maijam Finanšu ministrijai sadarbībā ar valdības sociālajiem un sadarbības partneriem ir jāizstrādā vidēja termiņa valsts nodokļu pamatnostādnes. Pašlaik par iespējamām nodokļu sistēmas pārmaiņam notiek diskusijas dažādos formātos, tai skaitā arī Saeimas Budžeta un finanšu (nodokļu) komisijas Nodokļu politikas apakškomisijā.

Pamatīgu ažiotāžu raisīja izskanējušās ziņas par iespējamiem piedāvājumiem būtiski palielināt iedzīvotāju ienākuma nodokļa likmi strādājošiem (atceļot solidaritātes nodokli un diferencēto neapliekamo minimumu, taču līdz 310 eiro (otrā variantā līdz 500) nodokļa likme būtu 0%), kuru mēneša bruto ienākums būtu lielāks par 1000 (otrā variantā 1200) eiro.

Proti, pašreizējā 23% šī nodokļa likme tiktu palielināta līdz 25%, turklāt to sāktu piemērot jau no12 000 (otrā variantā 14400) eiro gada ienākuma, savukārt pašlaik to piemēro tai ienākumu daļai, kura gadā pārsniedz 20 004 eiro jeb 1667 eiro mēnesī pirms nodokļu nomaksas. Šim komplektam vēl tiktu pievienota 36% (otrā varintā pat 37%) nodokļa likme ienākumiem, kuri pārsniedz 48 000 eiro gadā jeb 4000 (otrā variantā 4500) eiro mēnesī.

Salīdzinājumam pašlaik augstākā iedzīvotāju ienākuma nodokļa likme ir 31.4% un tā tiek piemērota ienākumiem, kuri pārsniedz 62 800 eiro gadā, jeb 5233 eiro mēnesī. Publiski savu sašutumu par šādu piedāvājumu paudis LTRK prezidents Aigars Rostovskis, ziņu aģentūrai Leta norādot, ka tas mazinās Latvijas uzņēmēju konkurētspēju (jo īpaši, ja Lietuvā un Igaunijā iedzīvotāju ienākuma nodokļa likme minēto algu saņēmējiem būtu ievērojami zemāka), jo palielināsies darbaspēka nodokļu slogs.

Vēlmju - ideju - saraksts

Finanšu ministrija (FM) savā oficiālajā paziņojumā uzsver, ka pašlaik publiski izskanējusī informācija par iespējamām nodokļu politikas izmaiņām ir politisko partiju, valdības sociālo un sadarbības partneru un nevalstisko organizāciju priekšlikumu apkopojums no visiem publiskajiem formātiem, kuros apspriestas idejas, problēmas, kā arī vēlmes Latvijas nodokļu sistēmas uzlabošanai.

Ministru prezidents Krišjānis Kariņš atzina, ka patlaban vienošanās koalīcijas partneru vidū neesot panākta, jo neesot skaidrs, kādā virzienā doties: “Ir nepieciešama plaša sabiedrības diskusija, kā arī gaidīsim vispusīgu analīzi no valdības sociālo partneru puses, lai tālāk sarunu ceļā nonāktu pie labākā scenārija par to, kas būtu uzlabojams nodokļu sistēmā. Mums jau vasarā ir jābūt skaidrībai, kādas varētu būt potenciālās izmaiņas no 20121.gada”.

Iespējamais virziens

Vienlaikus FM iezīmē iespējamo virzienu, proti valsts nodokļu politikas pamatnostādnes 2021.-2025. gadam balstīsies uz nodokļu sistēmas izvērtēšanu un pārstrukturēšanu, izvērtējot iepriekšējās nodokļu reformas rezultātus.

Lai novērstu izvairīšanos no ļaunprātīgas nodokļu nemaksāšanas, rūpīgi tiks izvērtēti un pārskatīti nodokļu atvieglojumi. Tāpat tiks ņemta vērā Eiropas jaunā izaugsmes stratēģija jeb Eiropas zaļais kurss.

Tāpēc iecerēts samazināt emisijas:

- piedāvāts likt maksāt 12 (vēlāk 15) eiro par t CO2 emisijām tiem, kuri kūdru izmanto kā kurināmo;

- būtiski no pašreizējiem 71.14 eiro/t līdz 178 eiro/t (vēlāk pieaugtu līdz 250 eiro/t) jau no 2021.gada paaugstināt dabas resursu nodokli par C kategorijas piesārņojošo darbību emisijām;

- par 10 eiro lielāks varētu būt nodoklis pirmo reizi reģitrējot auto Latvijā (pašlaik 55 eiro);

- būtiski paaugstinātu nodokļa likmes par emisijām gaisā.

Uzlabojot dzīves kvalitāti, iecerēts paaugstināt dabas resursu nodokli sadzīves atkritumu apglabāšanai poligonos no pašreizējiem 50 eiro/t līdz 60 un pat 80 eiro/t un bīstamjiem atkritumiem no pašreizējiem 60 eiro līdz 90 eiro/t.

OECD pārskatā par Latviju rekomendēja palielināt ar enerģētiku saistītos nodokļus un izlīdzināt spēkā esošās nodokļu likmes par CO2 un citu gaisa piesārņotāju emisiju dažādiem degvielas veidiem un pielietojumiem. Tas nozīmē, ka varētu mainīties dabas resursu nodokļa likmes - paaugstinātas, gan arī samazināti atbrīvojumi no šī nodokļa.

Db.lv jau 17.12 2019. vēstīja par Saeimas Budžeta un finanšu (nodokļu) komisijas Nodokļu politikas apakškomisijas sēdē diskutēto ideju par to, ka transporta degvielai varētu piemērot nevis akcīzes nodokli, bet gan tas varētu tikt dalīts, piemēram, enerģijas un CO2 nodoklī, kur pēdējā komponente būtu augstāka tieši tiem patērētājiem, kuri izmantotu fosilo degvielu.

Nav izslēgta arī tā dēvētā “veco transportlīdzekļu nodokļa” ieviešana - proti, importējot auto, kas vecāks par konkrētu gadu skaitu, tam piemērotu attiecīgu nodokli, taču tāds varētu netikt ieviests jaunu auto ievešanai Latvijā.

MUN un soda naudu nodoklis

Jāatgādina, ka finanšu ministrs Jānis Reirs "Latvijas radio 1" rīta programmā ša gada 30. janvārī norādīja uz valdības deklarācijā pausto apņemšanos izvērtēt 2017. gadā īstenoto nodokļu reformu, jo saņemta kritika gan par sarežģīto darbaspēka nodokļu aprēķināšanu, nespēju piesaistīt ziedojumus labdarībai utt.

Ministrs uzsvēra, ka 600 000 strādājošo un 400 000 pensionārus nodokļu sistēmas izmaiņām nevajadzētu skart, jo tie jau tagad maksā visus nodokļus.

“Visiem jāmaksā kopējā katlā - budžetā - lai uzturētu aizsardzību, medicīnu, izglītību utt. bet ir 5-6 režīmi, kuri maksā mazāk nekā pārējie,” tā J. Reirs. Kā piemēru viņs minēja mikrouzņēmuma nodokļu (MUN) režīmu, kurā strādājošais pie 700 eiro algas maksājot ievērojami mazāk nodokļos nekā parastā nodokļu režīmā strādājošais.

Jātagādina, ka mākoņi pār MUN nākotni sabiezēja jau agrāk, piemēram, pērn OECD (pārskatā par Latviju), rekomendēja to pakāpeniski pārtraukt vai arī tajā veikt pārmaiņas. Šajā kontekstā arī iederas minētās iespējas jaunās nodokļu politikas kontekstā - palielināt MUN likmi no pašreizējiem 15% līdz 25% no tā apgrozījuma un arī samazināt tajā nodarbināto skaitu no pašreizējiem pieciem līdz pat vienam un pat samazināt tā apgrozījuma griestus no pašreizējiem 40 000 eiro gadā līdz 20 000 eiro, vienlaikus ieviešot “soda naudu nodokli” tām juridiskajām personām, kuras izmantos MUN maksātāja pakalpojumus.

Minimālās apdrošināšanas lieta

J.Reira ieskatā biznesa uzsācējiem ir jāsaglabā vienkāršā grāmatvedība, taču sociālajam nodrošinājumam jābūt vismaz minimālā līmenī: “21. gadsimtā darba vietai jābūt tādai, kura darbiniekam nodrošina vismaz minimālo sociālo apdrošināšanu”. Viņš norādīja uz shēmu, kad, palielinot valstī noteiktās minimālās algas apmēru, pieaugot pusslodzes, ceturtdaļslodzes un pat astotdaļslodzes darbs, kas esot nodokļu optimizācijas pasākums un darbinieks strādājot sev nenodrošina minimālo sociālo nodrošinājumu. “Stāsti par slimības pabalstiem piecu centu apmērā dienā un bezdarbnieku pabalstiem septiņu centu apmērā dienā ir realitāte. To nedrīkstam pieļaut,” uzsvēra J.Reirs.

Viņš norādīja, ka veidojot darba vietu par to jābūt veiktām minimālām sociālās apdrošināšanas iemaksām. “Ja uzņēmējs, pašvaldība vai valsts par konkrēto darba vietu nevar samaksāt minimālo sociālās apdrošināšanu, tad tāda darba vieta nav vajadzīga un tās pienākumi jāuzliek kādam citam cilvēkam, kurš jau strādā un viņam maksāt lielāku algu, nevis veidot darba vietu astodaļslodzi,” norādīja J. Reirs.

Jāatgādina, ka Saeima jau 2015. gada nogalē nobalsoja par to, ka no 2017. gada tiek ieviesta minimālā valsts sociālās apdrošināšanas iemaksa (sākotnēji 97,16 eiro mēnesī, vēlāk tā apjomu bija plānots pielīdzināt iemaksai no minimālās mēnešalgas), bet 2016. gada nogalē tas tika atcelts.

“Šķiet, ka esam palikusi vienīgā valsts Eiropā, kur nav ieviesta minimālā valsts obligātās sociālās apdrošināšanas iemaksa un arī Lietuvā, kurā iepriekš nebija šādas normas to ieviešot minimālās algas saņēmēju skaits dienvidu kaimiņvalstī no 270 000 saruka līdz aptuveni 10 000 - 15 000, turklāt Lietuva attīstās straujāk nekā Latvija,” norādīja J. Reirs.

Pie minimālās algas 430 eiro mēnesī minimālais valsts sociālās apdrošināšanas obligāto iemaksu apmēram būtu jābūt 150.89 eiro, bet pie iecerētās 500 eiro jau 175.45 eiro. Būtībā tas nozīmētu, ka cilvēkam, kurš strādā vairākās darba vietās nepilnu slodzi pirms šī minimālā obligātā apdrošināšanas maksājuma piemērošanas, tiktu summēts šo maksājumu apmērs. Savukārt, ja nepilnu darba laiku strādā tikai vienā darba vietā, tad minimālo valsts sociālās apdrošināšanas obligāto iemaksu būtu jāveic vienīgajam darba devējam.

Savukārt Veselības ministrija piedāvā viena procentpunkta sociālā iemaksu likmi veselības aprūpei tiktu attiecināta ne tikai uz vispārējā nodokļa režīmā strādājošajiem, bet arī uz speciālajā nodokļu režīmā strādājošajiem.

PVN lieta

Uz samazināto pievienotas vērtības nodokļa likmi 5% cer maize, gaļa, piens, olas, grāmatas un preses izdevumi, arī medikamenti. Jāatgādina, ka no 2018. gada tika ieviesta PVN likme 5% apmērā Latvijai raksturīgiem dārzeņiem un augļiem, kam līdz tam bija 21% likme. Tiesa, šī likme darbosies tikai līdz 2020. gada 31. decembrim, bet par tās tālāko likteni lēmums ir jāpieņem valdību veidojošajiem politiķiem.

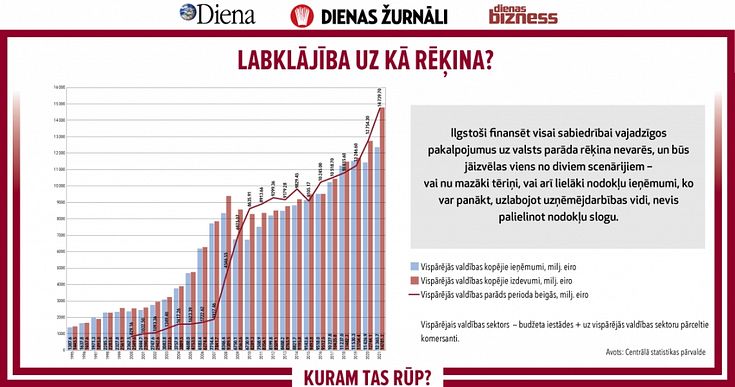

Turklāt līdz šim ir bijuši vairāki neveiksmīgi mēģinājumi arī piena produktiem, maizei, gaļai, vistu un paipalu olām samazināt pievienotās vērtības nodokļa likmi no pašreizējiem 21% līdz 5%. Cerību uz to, ka šāda ideja varētu materializēties, rada K.Kariņa vadītās valdības deklarācijā rakstītais: izvērtēsim iespējas samazināt PVN svaigai gaļai, svaigām zivīm, olām un piena produktiem. Atbildīgajā komisijā arī skanēja aicinājums samazināt PVN likmi no pašreizējās 21% līdz 12% arī sabiedriskajā ēdināšanā. Jāņem vērā, PVN nodoklis Latvijā ir galvenais valsts budžeta finansējuma avots, no kā apmaksāti ļoti daudz valstij būtisku izdevumus, tāpēc ir šaubas par to vai visas pieteiktās PVN likmes samazināšanas iniciatīvas būtu iespējams īstenot, jo tādējādi šajā nodoklī ienākumi varētu sarukt 110 - 140 milj. eiro apmērā.

Aug visu laiku

Db.lv 7.01.2020. jau vēstīja, par uzņēmēju ieteikumu : prognozējama un lēzena akcīzes nodokļa likmju kāpināšana tabakas izstrādājumiem komplektā ar šī produkta nelegālo piegāžu kanālu apkarošanu ir labākais risinājums gan valsts makam, gan legālajiem to tirgotājiem. Jāatgādina, ka ik gadu un arī no 2020. gada 1. janvāra cigāru un tabakas cienītājiem jārēķinās ar augstākām cenām, jo akcīzes nodokļa likmes ir lielākas. Ir piedāvājums ir noteikt akcīzes nodokli par 1000 cigaretēm 82.6 eiro, bet ne mazāku kā 120.4 eiro, pašlaik likme ir 78.7 eiro +20%, bet ne mazāk kā 114.7 eiro. Vienlaikus varētu tikt būtiski kāpināts akcīzes nodoklis elektroniskajās cigaretēs izmantojamiem šķidrumiem.

NĪN joma

Db.lv jau vēstīja, ka Tieslietu ministrija, sabiedriskai apspriešanai nodevusi grozījumi divos likumos "Nekustamā īpašuma valsts kadastra likumā" un "Par nekustamā īpašuma nodokli", ar kuriem rosināts atcelt vai būtiski samazināt nekustamā īpašuma nodokli primārajam mājoklim. Piedāvāts atcelt NĪN primārajiem mājokļiem vērtībā līdz 100 000 eiro un samazināt NĪN primārajiem mājokļiem ar augstāku kadastrālo vērtību. Piedāvātās izmaiņas paredz paralēli jaunajām nekustamo īpašumu kadastrālajām vērtībām ieviest arī t.s. speciālo vērtību, kuru izmantotu NĪN aprēķinam. Tādējādi nosakot, ka par primārajiem mājokļiem (privātmāja/ dzīvoklis) ar kadastrālo vērtību līdz 100 000 eiro NĪN būtu nulle - tiktu atcelts. Ja mājokļa vērtība pārsniegtu 100 000 eiro, tad NĪN aprēķinātu no šīs vērtības atņemot 100 000 eiro un iegūtajai starpībai piemērojot koeficientu 0,2 (proti, nodokļa aprēķinam izmanto 20% no iegūtās starpības).

Svarīgs konkurētspējas aspekts

Vairāki aptaujātie nodokļu eksperti un uzņēmēji uzskata, ka nodokļu sistēmā var atrast ļoti daudz dažadu problēmu, taču vienlaikus tiek uzvērts, ka tāda sistēma, kurā problēmu nav, diez vai eksistē. Vienlaikus tika pausta vienprātība par to, ka pagaidām vēl nodokļu izmaiņu “pīrāga” gatavošana neesot sākta, bet gan tikai fragmentētas idejas, kuras pat īsti “nelīmējas kopā”.

Uzņēmēji uzskata, ka vissvarīgākais būs tieši konkurētspējas aspekts, kur visbūtiskākā ietekme būs ne tikai ar iedzīvotāju ienākuma nodokli neapliekamajam minimumam (pašlaik maksimums 300 eiro), bet arī iedzīvotāju ienākuma nodokļa likmēm un tās piemērošanas sliekšņiem un, protams, minimālajai mēnešalgai, kuru solīts paaugstināt līdz 500 eiro (pašlaik 430 eiro) jau no 2021. gadā. Tā kā kalmbūrīgais diferencētais ar iedzīvotāju ienākuma nodokli neapliekamais minimums ir izraisījis daudz negāciju un problēmu, gan fiziskajām personām, gan nodokļu administrētājiem, tāpēc arī tas, visticamāk, tiks pakļauts revīzijai. To, ka vienoties nebūs viegli atzīst ne tikai uzņēmēji, nodokļu eksperti, bet arī finanšu ministrs.

Cukura nodoklis

2022. gada 1. janvārī stāsies spēkā teju divas reizes paaugstinātā akcīzes nodokļa likme saldinātajiem dzērieniem, kuros cukura daudzums pārsniegs 8 gramus. Proti, bezalkoholiskajiem dzērieniem ar cukura saturu līdz 8 gramiem (neieskaitot) uz 100 mililitriem - akcīzes nodokļa likme būs 7,4 eiro, bet dzērieniem ar cukura saturu no 8 gramiem (ieskaitot) uz 100 mililitriem - 14 eiro. Pašlaik akcīzes nodokļa likme bezalkoholiskajiem dzērieniem ir noteikta 7,4 eiro par 100 litriem. Saeimas deputāts Andris Skride, diskutējot par akcīzes nodokļa likmju paaugstināšanu saldinātajiem dzērieniem atgādināja, ka, tā dēvētais, cukura nodoklis tikai 2019. gadā ir ieviests 28 valstīs tad jāiet uz priekšu, jāskata jautājums par sāli, cepumiem, biskvītiem un citiem produktiem.

Eiropas procesi

Jāņem vērā, ka Latvijas nodokļu sistēmu ietekmē arī Eiropas Savienībā notiekošais. FM informē, ka J.Reirs un ministrijas pārstāvji piedalīsies Eirogrupas un Eiropas Savienības (ES) Ekonomisko un finanšu jautājumu padomes (ECOFIN) sanāksmē, kurā skatīs secinājumus par budžeta pamatnostādnēm 2021. gadam.

Eirogrupas laikā paredzēts uzklausīt Eiropas Komisijas prezentāciju par Ekonomikas un monetārās savienības (EMU) prioritātēm un prezentāciju par Ekonomikas pārvaldības pakotni. Plānota arī tematiskā diskusija, vērtējot nodokļu slogu nodarbinātībā un diskutējot par nodokļu pārcelšanu no nodarbinātības uz citu nodokļu formu. Tāpat paredzēts izskatīt Īrijas pēc-programmas uzraudzības jautājumus, Eiropas Komisijas ziemas prognozes par ekonomikas situāciju eirozonā, kā arī 2020. gada eirozonas rekomendācijas.