2012. gadā dibinātā autolīzinga kompānijas Mogo, kas īsā laikā pārtapa multinacionālā un globālā uzņēmumā Eleving Group, veiksmes stāsts ir gan biznesa idejā, gan finanšu piesaistē, kur dominējošā loma ir obligāciju finansējumam.

Par uzņēmuma attīstību un izmantotajiem finanšu instrumentiem desmitgades garumā līdz 150 miljonus vērtai obligāciju emisijai un tās refinansēšanai Dienas Biznesam stāsta uzņēmuma finanšu direktors Māris Kreics. Materiāls tapis sadarbībā ar vietējā kapitāla banku - Signet Bank, aktīvāko kapitāla tirgus konsultantu Latvijā.

Eleving Group pirmsākumos bija Mogo Finance. Pastāstiet, lūdzu, īsi par uzņēmuma vēsturi un attīstību kopš tā dibināšanas! Kā izveidojās grupa, un kas tam pamatā?

Eleving Group aizsākumi ir meklējami 2012. gadā, kad tolaik ar Mogo Finance zīmolu uzsākām lietotu automašīnu finansēšanu Latvijā. Jaunā biznesa pamata ideja bija pavisam vienkārša – sniegt iespēju cilvēkiem iegādāties 9-10 gadus vecas automašīnas, proti, tādas, kuras vidējais patērētājs reāli var atļauties. Pirms vairāk nekā desmit gadiem tradicionālās bankas īsti nerāvās šādas kategorijas automašīnas finansēt, tādēļ mēs redzējām brīvu nišu, kuru ar savu produktu varētu nosegt. Pats biznesa modelis nav nekāda inovācija, jo līzings un atgriezeniskais līzings ir labi pazīstami kreditēšanas produkti jau izsenis. Inovācijas drīzāk bija šī produkta piedāvājumā, kas nozīmēja, ka spējām izteikt piedāvājumu jebkuram klientam, kurš pie mums ierodas atbilstoši viņa maksātspējai un vajadzībām. Tāpat inovatīva pieeja bija riska novērtēšanas metodē, kur jau tobrīd izmantojām mašīnmācīšanos un ar to saistītos algoritmus datu apstrādei.

Par inovāciju uzskatāma arī mūsu vēlme kontrolēt pilnu klienta dzīves ciklu, proti, no aizdevuma izsniegšanas līdz pat tā atdošanai vai arī auto pārdošanai. Produkts izrādījās ārkārtīgi pieprasīts tirgū. Ar biznesa uzsākšanu bija uzminēts arī īstais brīdis, un bija skaidrs, ka līdzīga problēma ar nepietiekamu alternatīvu piedāvājumu banku finansējumam ir arī kaimiņvalstu tirgos. Jau nākamajā gadā tika dibinātas kompānijas pārējās divās Baltijas valstīs. 2014. gadā paplašinājām savu darbību Gruzijā, kas kļuva par pirmo apgūto eksporta tirgu ārpus Baltijas. Pēc tam izpletāmies Polijā, Rumānijā un Bulgārijā. Šobrīd esam tikuši jau līdz Āfrikai. Jau ceturto gadu Eleving Group darbojas Kenijā un Ugandā. Tur biznesa specifika nedaudz atšķiras, jo finansējam pilnīgi jaunu motociklu un elektrisko motociklu iegādi. Tomēr pamatdoma ir tā pati, kas sākotnēji bija, uzsākot biznesu Latvijā, proti, padarīt mobilitāti pieejamu visām sabiedrības grupām. Turklāt Āfrikas gadījumā mēs varam teikt, ka šī biznesa koncepcija ir stiprināta arī ar produktīvās finansēšanas jēdzienu, kas nozīmē to, ka finansētie motocikli pēcāk tiek izmantoti ienākumu gūšanai un līdzdarbojas vietējo mazo biznesu attīstībā un pašnodarbināto labklājības veicināšanā. Āfrikā motocikls nav tikai pārvietošanās līdzeklis, bet arī ienākumu gūšanas instruments, jo lielākā daļa mūsu klientu šos transportlīdzekļus, kas vidēji maksā 1000 eiro, izmanto taksometra pakalpojumu nodrošināšanā, ēdienu piegādē un preču pārvadāšanā. Iznākumā mēs esam tie, kas tieši un netieši nodrošina iespēju strādāt un veicina uzņēmējdarbības vides attīstību.

Šobrīd kāds ir uzņēmuma izmērs - gan ģeogrāfiski, gan finansiāli?

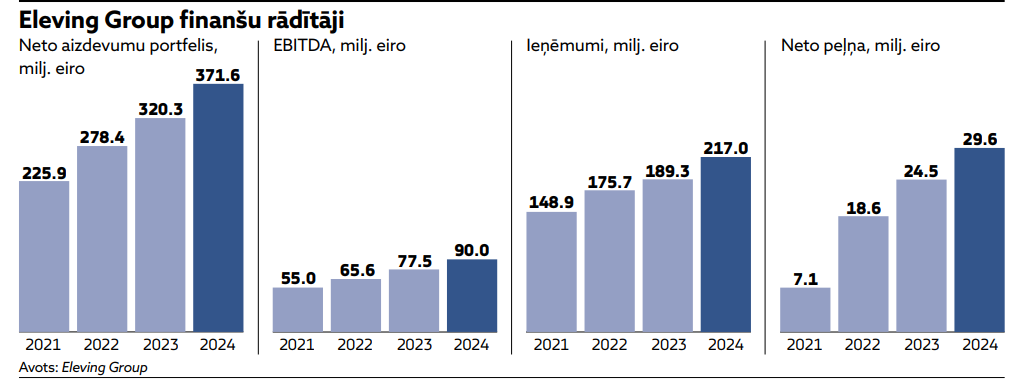

Šobrīd strādājam trīs kontinentos, un mūsu aizdevumu portfelis jau krietni pārsniedz 300 miljonus eiro, par ko mums pašiem ir liels prieks. Pēdējos septiņos gados esam uzrādījuši aptuveni 30% neto portfeļa izaugsmi, kas sasniegta ne tikai ar pārdomātu pamata biznesa attīstības stratēģiju, bet arī pārņemot citas kompānijas un pievienojot tās savam portfelim. Pateicoties tam, 2020. un 2021. gadā Financial Times iekļāva mūs TOP 1000 Eiropas straujāk augošo uzņēmumu sarakstā. Neraugoties uz plašo ģeogrāfisko tvērumu, mēs esam izteikts Baltijas uzņēmums, jo visa centrālā vadība, viedo tehnoloģiju izstrāde un produktu testēšana notiek Rīgā un Viļņā. Līdz ar to visa intelektuālā kapacitāte ir koncentrēta šeit.

Lai aizdotu naudu, ir vajadzīga nauda. Kādi ir galvenie finansēšanas avoti kopš pirmsākumiem? Kas ir galvenais avots kapitāla piesaistes struktūrā?

Sākšu ar to, ka cenšamies dažādi diversificēt savu darbību gan no portfeļa, gan no risku viedokļa. Ja kādā no 16 valstīm notiek kaut kas negaidīts, pārējās varēs līdzsvarot šo pārsteigumu un kompensēt īstermiņā radušās grūtības. Līdzīga pieeja ir arī aizņemšanās struktūrā. Proti, mums nepatīk būt pilnībā atkarīgiem no viena vai tikai dažiem finansējuma piesaistes avotiem. Tas nozīmē, ka cenšamies aizņemties diversificēti, uz dažādiem termiņiem, uz dažādiem nosacījumiem un dažādām procentu likmēm. Patlaban mūsu lielākā aizņēmumu sadaļa ir mūsu eiroobligācijas – 150 miljoni eiro. Tās ir emitētas Vācijā un listētas Frankfurtes fondu biržā. Tās veido nedaudz vairāk kā pusi no kompānijas aizņēmumiem. Tāpat mums ir vietējo obligāciju emisijas kā Latvijā, tā Kenijā. Latvijā runājam par 30 miljonu eiro obligāciju laidienu, bet Kenijā - par 13 miljonu eiro vērtu parādzīmju laidienu. Pirmās obligācijas izlaidām 2014. gadā, un šajā obligāciju tirgū esam turpat 10 gadus. Vēl esam aktīvi arī Mintos platformā, kas ir Eiropā lielākā savstarpējās aizņemšanās platforma, ar kuru sadarbojamies kopš 2015. gada. Princips ir tāds, ka mēs platformā izvietojam aizdevumus, ko izsniedzam saviem klientiem, un platformas investori var investēt šajos aizdevumos un pelnīt kopā ar mums. No mūsu skatupunkta tas ir tieši tāds pats aizņemšanās veids kā aizņemšanās ar obligācijām, tikai tāda kā miniversija. Mintos aizdevumi mūsu portfelī šā gada jūnija beigās veidoja 70 miljonus eiro, kas ir būtiska sadaļa. Tāpat mēs strādājam arī ar bankām, tomēr tas nav mūsu primārais aizņemšanās avots. Šos aizņēmumus Eleving Group izmanto tad, kad kvalificējamies tiem, un tie, protams, ir lētāki līdzekļi. Arī banku aizņēmumi mums dod iespēju diversificēt mūsu aizņēmumu portfeli.

Jau sacījāt, ka pirmā obligāciju emisija notika 2014. gadā. Uzņēmums tobrīd bija ļoti jauns. Vai pirmā obligāciju emisija bija lielākais izaicinājums, ja runājam par jūsu emisijām kopumā? Visi saka, ka pirmā reize esot vissarežģītākā.

Lai gan uzņēmums bija noslēdzis tikai otro darbības gadu, bija viegli parādīt, ka uzņēmums ir pelnītspējīgs. To parādīja divu gadu darbības rezultāti. Tobrīd obligāciju emisijai Latvijā bija nodokļu priekšrocības, un šo pirmo emisiju mēs izmantojām kā akcionāru daļas pārfinansēšanas līdzekli. Protams, piedalījās jauni obligacionāri, bet pašai emisijai bija vairāk tehnisks raksturs, jo lielākā daļa emisijas investoru bija jau mūsu esošie aizdevēji no pirmsākumiem. 2014. gads bija gads, kad tika dibinātas kompānijas gan Baltijā, gan Gruzijā, un bija skaidrs, ka uzņēmums kļūs par globālu kompāniju, proti, ka kapitāla nepieciešamība būs krietni lielāka par Latvijā pieejamo. Šī pirmā emisija patiesībā bija solis ceļā uz Eiropas kapitāla tirgiem. Tādēļ arī gribu uzsvērt, ka uzņēmuma galvenais mērķis jau pirmsākumos bija eiroobligācijas. Pirmo eiroobligāciju emitējām 2018. gadā – tātad tas notika aptuveni četrus gadus vēlāk. Lūk, šajā gadījumā patiešām var runāt par nopietniem izaicinājumiem Eleving Group kā emitentam. Pirmkārt vispār bija tikai daži uzņēmumi, kas bija devušies uz Eiropu pēc kapitāla. Pieredzes šeit Latvijā praktiski nebija. Lielākais izaicinājums bija tas, ka Eiropas investori praktiski neko nezina par Baltiju un Baltijas uzņēmumiem. Viņiem nav priekšstata par mūsu vadību, par uzņēmumu. Tas nekas, ka šiem vadītājiem ir ļoti laba reputācija Baltijā un viņi ir zināmi, bet ārpus valsts robežām nevienam pat nav nojausmas, kas tie tādi ir! Līdz ar to lielākais izaicinājums mums tolaik bija pārdot stāstu Eiropas investoriem par mūsu uzņēmumu, kas turklāt tobrīd vairs nebija nekāds mazais, lokālais bizness. Galvenais jautājums vai izaicinājums bija pārliecināt investorus, ka uzņēmuma cilvēki deg par biznesu, ka to labi saprot, ka šai idejai apakšā ir efektīvs biznesa modelis ar pārbaudītu stratēģiju un ka ir vērts aizdot naudu tālākai attīstībai. Šī investoru izglītošana un pārliecināšana prasīja no mums pamatīgu gatavošanos un laiku. Divu nedēļu garumā teju katru dienu tikāmies ar potenciālajiem ieguldītājiem, apceļojot teju visu Eiropu un citkārt organizējot par vairākas tikšanās dažādās valstīs vienā dienā. Galu galā šis intensīvais darbs atmaksājās, un mēs spējām sekmīgi izdot savas eiroobligācijas un uzsākt veiksmīgas attiecības ar investoriem, tās turpinās vēl šodien.

Varat salīdzināt mūsu Baltijas NASDAQ biržu tobrīd, 2014. gadā, un šobrīd?

Tās ir divas radikāli atšķirīgas biržas. 2014. gadā, apmeklējot Nasdaq Baltic interneta vietni, radās iespaids, ka šeit nekas īsti nenotiek. Publicējām savus pirmos ziņojumus kā emitents un redzējām, ka aktivitāte kopumā ir ļoti zema. Jauni paziņojumi parādījās reti. Šobrīd paziņojumi par jaunām obligāciju emisijām jau ir gandrīz ikdiena. Tāpat ir redzams, ka arī akciju pirmreizējā un otrreizējā piedāvājumā ir aktivitāte. Akciju emisijās mēs neesam piedalījušies, bet esam to vērojuši. Ir liels prieks redzēt arī mazākus privātus uzņēmumus ar nelielu kapitāla nepieciešamību, kas izmēģina savus spēkus un veicina kapitāla tirgus dinamiku. Nav liela māksla emitēt milzīga valsts uzņēmuma obligācijas vai akcijas, bet nelielam privātam uzņēmumam runāt ar mazajiem investoriem - tas ir izaicinājums. Prieks, ka tas notiek! Protams, Latvijas tirgus vēl joprojām atpaliek no Lietuvas un Igaunijas, bet uzņemtais virziens ir pareizs. Mēs esam ceļa sākumā.

Vai varat mērogot Baltijas biržas iespējas un tās pašas Frankfurtes biržas iespējas? Pie kādas nepieciešamības ir vērts orientēties uz Eiropu un lielāku kapitāla tirgu?

Baltijā pilnīgi normāli ir emitēt obligācijas 5 līdz 10 miljonu vērtībā. Tas arī redzams no pēdējām emisijām. Par Frankfurti runājot, tad bez vajadzības pēc 50 miljoniem eiro tur nav ko darīt, jo investori pie mazākām summām nemaz nebūs ieinteresēti skatīties uz šādu emisiju. Cēlonis ir obligāciju likviditāte otrreizējā tirgū, un pie mazām emisijām šis rādītājs ir zems. Saliekot kopā 5 miljonu emisiju Baltijas biržā un 50 miljonu emisiju Frankfurtes biržā, varam intuitīvi saprast arī aptuveno mērogu - tas ir 1:10.

Obligācijas Baltijā parādās ar saistošākiem peļņas procentiem nekā Eiropā. Kāds ir skaidrojums?

Tas ir arī mūsu novērojums, ka emitenti Baltijā piedāvā labākas kuponu likmes nekā līdzīgas kvalitātes uzņēmumi Eiropā. Eiropā augstāka ienākuma obligāciju ienesīgums sākas ar 5% līdz 6% atdevi, tad Baltijā šis ienesīguma līmenis ir 8-13% robežās. Iemesli ir dažādi, pirmkārt kapitāla pieejamība šeit ir neliela. Ja raugās no uzņēmumu puses, bankas nekreditē tik aktīvi kā citos tirgos. Konkurence pēc kapitāla ir lielāka, un uzņēmumiem nākas par naudu piemaksāt. Eiropā drīzāk kapitāls konkurē par uzņēmumu, un tas nospiež naudas cenu uz leju. Latvijā ir otrādi - uzņēmumi konkurē par kapitālu. Arī Frankfurtē var novērot tendenci vai vēlmi pēc papildu prēmijas, ja runa ir par Baltijas emitentu. Ejot vairāk uz austrumiem, Rietumeiropas investori sagaida augstāku kapitāla atdevi. Ir jau šie riski, kurus ņem vērā. Ir ģeopolitiskie riski, kā arī mūsu ekonomikas kopumā nav tik spēcīgas kā rietumu valstīm. Rezultātā investoriem, kuriem vienlaikus ir interese par augstas kvalitātes uzņēmumiem un labu atdevi, Baltijas tirgus ir interesantāks. Atdeve pret risku tuvākajā nākotnē Baltijas tirgū būs krietni labāka, nekā tas būs Eiropā. Investoriem Baltijā tā ir labā ziņa. Mums kā emitentam atliek cerība, ka konkurence ar kapitālu palielināsies un atdeves skaitļi normalizēsies un pietuvosies vidējiem Eiropas rādītājiem.

Signet Bank specializējas obligāciju emisiju apkalpošanā. Vai arī Eleving Group izmantoja tieši šīs bankas pakalpojumus? Vai banka palīdzēja arī ar eiroobligācijām? Raksturojiet, lūdzu, sadarbību!

Signet Bank ir bijis mūsu partneris gandrīz visās obligāciju emisijās. Pirmais solis uz Frankfurti nebija kopā ar Signet, jo tobrīd banka tikai būvēja savu parāda kapitāla tirgus komandu. Savukārt pēc pirmās emisijas Frankfurtē, kad notika atkārtotas emisijas un pārfinansēšana, tad Signet jau piedalījās. Viņi mums ir ļoti būtisks partneris arī šobrīd, jo banka nosedz Baltijas reģionu. Proti, bankai ir plašs un dziļš izglītoto investoru loks, un tas ir nozīmīgi. Viņu klienti ļoti labprāt investē vērtspapīros. Bankas klientu kapitāla tirgus komandai ir labi kontakti ar Latvijas lielākajiem institucionālajiem investoriem. Līdz ar to Signet Bank ir partneris jebkurā mūsu obligāciju emisijā. Viņi bija mūsu vienīgais partneris, kad pārfinansējām mūsu Latvijas obligācijas 30 miljonu eiro apmērā 2021. gadā, un viņi bija viens no partneriem, kas nosedza Baltijas reģionu, kad mēs pārfinansējām eiroobligācijas. Protams, šajā gadījumā līdzdarbojās vēl virkne banku, kas nosedza Lielbritānijas tirgu, Centrāleiropas reģionu, Skandināviju u.c. Mēs esam pārauguši vidējo Baltijas emitenta līmeni un varam jau no malas pateikt, ka Signet Bank uz tirgu ir atnesis ļoti labas kvalitātes emisijas, kas ir tieši piemērotas Latvijas un Baltijas tirgum.

Pēc pirmās emisijas vai visas nākamās emisijas ir vienkāršas, bez jauniem izaicinājumiem, vai tomēr ir lietas, par ko pastāstīt?

Principā tā jau ir, ka pēc darbības uzsākšanas biržā tā kļūst par uzņēmuma organisku funkciju. Nākamās emisijas un pārfinansēšana tomēr prasa zināmu aktivitāti un koncentrēšanos tieši tajā brīdī. Ļoti aktīvi iesaistās finanšu un juridiskās komandas, kā arī komunikācijas cilvēki. Emisijas apstākļos tiek darbināts lielāks resurss, bet skaidrs, ka tas neprasa tik lielu piepūli un gatavošanos kā pirmais darbiņš. Izaicinājumi slēpjas tikai nākamajos soļos, proti, pārkāpjot kādu kapitāla robežu, piemēram, mums tas bija došanās uz Frankfurtes biržu. Bijām jau četrus gadus dzīvojušies pa Baltijas kapitāla tirgu, un, lai arī pieredze bija un zināšanas tāpat, Frankfurte sagādāja pamatīgus izaicinājumus. Nākamais solis bija pārfinansēt 50 miljonu eiro eiroobligācijas, kuras emitējām 2018. gadā, un veikt lielāku emisiju, piesaistot vēl papildu 100 miljonus eiro 2021. gadā. Investoru loks, kas piedalās šādos lielākos laidienos, ir cits, un mums nācās sadarboties ar lielu ASV investīciju banku. Katru reizi, kad mēs kā uzņēmums dodamies nākamajā pakāpē, ir jauns izaicinājums. Pats process, protams, mūs nebaida, un šobrīd ir redzams, ka obligācijas emitējam katru otro gadu un daudz ko spējam izdarīt ar mazāku piepūli nekā pirmajās reizēs.

Ja salīdzinām dažādus finansēšanas instrumentus, tad galvenais kritērijs ir aizņēmuma procenti vai arī kādi citi parametri, kurus ievērojat, izvēloties instrumentu?

Katram instrumentam ir papildu nianses. Ja runājam par banku aizdevumiem, tad, protams, tie ir salīdzinoši lētāki par pārējiem instrumentiem, bet no tiem izriet daudz stingrākas prasības, un banka vēlas, lai ķīla vai nodrošinājums pret aizdevumu būtu ar lielāku attiecību. Proti, ķīla tiks prasīta lielāka. Arī ziņošanas kārtība bankai ir ar lielāku birokrātijas devu, prasīs no uzņēmuma vairāk atskaišu. Otrā pusē ir tādas aizdevumu platformas kā Mintos. Tur ir lielāks elastīgums. Arī Mintos platformā ir prasība būt atvērtiem pret investoriem un ziņot par rezultātiem un finanšu rādītājiem. Arī Mintos ir ķīlu līgumi, tomēr sadarbība ir daudz elastīgāka. Mēs varam gan ātri piesaistīt aizdevumu, gan arī to ātri atmaksāt bez nekādiem zaudējumiem vai soda nosacījumiem. Mēs varam piesaistīt aizdevumu līdz pat 90% no pašu izsniegtā aizdevuma. Līdz ar to piesaistītais apjoms pret nosacīto ķīlu ir daudz labvēlīgāks mums kā emitentam. Protams, par šo brīvību ir arī lielāka cena. Mintos investori sagaida augstākus procentu maksājumus, un investīcija šeit nes augstāku atdevi. Obligācijas ir kaut kur pa vidu starp banku un platformu. Arī obligācijas var būt gan nodrošinātas, gan nenodrošinātas. Vienām kupona likme ir zemāka, otrām - augstāka. Mēs redzam, ka arī citi uzņēmumi kombinē aizdevumus, piemēram, daļu naudas aizņemas bankā, bet trūkstošo piesaista ar obligācijām. Tas izteikti ir nekustamo īpašumu attīstītāju vidū.

Kādi ir Eleving Group plāni tuvākajā nākotnē?

Patlaban esam priecīgi par to valstu portfeli, kas mums šobrīd ir. Tuvākajā laikā ģeogrāfiska izaugsme netiek plānota, tomēr esošajos tirgos grasāmies palielināt piedāvājuma klāstu. Strauju, lēcienveidīgu izaugsmi šobrīd neplānojam, bet vairāk fokusēsimies uz esošo produktu pilnveidošanu un piedāvājuma diversifikāciju esošajos tirgos. Savukārt, runājot par obligāciju emisijām, mēs šogad plānojam piedāvāt jaunu eiroobligāciju, kas gan būs mazākā laidienā nekā iepriekšējā – 2021. gadā, bet pēc sava rakstura būs ļoti līdzīga, ar listēšanos gan Frankfurtes, gan Baltijas biržās. Šo obligāciju mēs plānojam piedāvāt arī mūsu esošajiem Latvijas obligāciju investoriem. Jau minēju, ka mums ir 30 miljonu Latvijas obligācija, kurai dzēšanas termiņš būs nākamā gada marts. Šī gada rudenī mēs gribam piedāvāt iespēju Latvijas investoriem samainīt savas Latvijas obligācijas pret eiroobligācijām un palikt ar savām finansēm mūsu kompānijā. Kādēļ? Mēs ceram, ka līdzšinējā sadarbība būs bijusi ienesīga, turklāt ienesīgums eiroobligācijās būs lielāks nekā pašreizējās Latvijas obligācijās. Šī jaunā obligācija būs primāri tendēta uz esošo obligacionāru pārfinansēšanu un noturēšanu. Procesa gaitā mēs ceram piesaistīt arī jaunu kapitālu, kas tālāk tiks investēts mūsu aizdevumu portfelī.