Uzņēmuma vērtības noteikšana nav vienkāršs process jebkuros laikos, taču šobrīd ekonomikas nenoteiktības apstākļos, kas aizsākās jau kopš Covid-19 pandēmijas sākuma, uzņēmuma vērtēšana ir kļuvusi par izaicinošu uzdevumu.

Šobrīd globālā ekonomika saskaras ar rekordaugstu inflāciju, pieaugošām procentu likmēm un dzīves dārdzības krīzi. Stimulējošās valsts politikas Covid 19 krīzes laikā un vienlaicīgi ierobežotā pārvietošanās politika, radīja situācijas, ka pieprasījums pēc produkcijas bija augsts, bet tai pat laikā bija iztrūkums produkciju piegādēs. Tajā brīdī visi gaidīja, ka cenu pieaugums, ko izraisīja piegāžu ķēžu problēmas, būs pārejošs, taču pēc 2022. gada februāra, t.i., kad karadarbība Ukrainā un vispasaules enerģijas krīze izraisīja ļoti strauju cenu pieaugumu, varētu teikt, pilnīgi visam – degvielai, elektrībai, pārtikai, apģērbiem, izklaidei, Centrālajām bankām, lai ierobežotu šo inflāciju, nācās sākt celt arī procentu likmes.

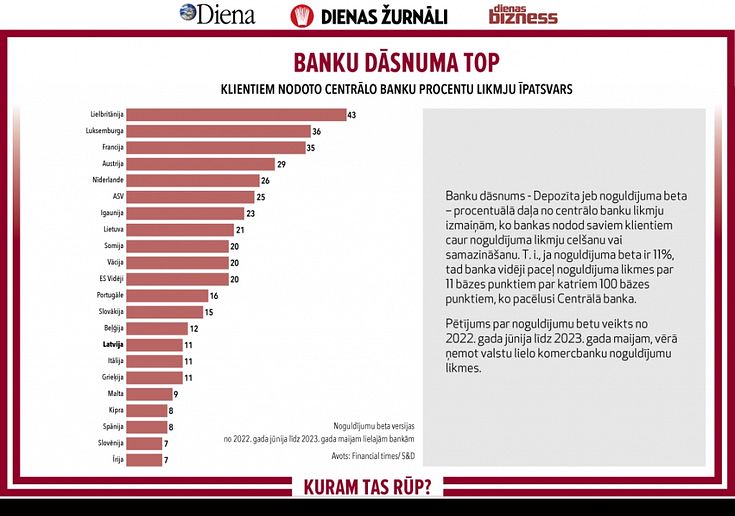

2022. gadā, pat vairākkārt, un arī jau šogad Eiropas un ASV Centrālās bankas ir paaugstinājušas procentu likmes. Vairākkārtēja paaugstināšana nozīmē to, ka Centrālā banka prognozē, ka inflācija virs bankas noteiktā mērķa var saglabāties pārāk ilgi.

Inflācija un augstākas likmes tiek iestrādātas vērtējumu “matemātikā”

Visbiežāk uzņēmuma vērtība tiek noteikta, ņemot vērā prognozes par uzņēmuma darbību nākotnē, t.i., ņemot vērā uzņēmuma sagaidāmās naudas plūsmas, kas tiek diskontētas uz šodienas datumu. Diskonta likme, ar ko tiek diskontētas šīs naudas plūsmas, parāda to, ka šodien naudai ir lielāka vērtība nekā tā ir tādai pašai naudas summai nākotnē. '

Procentu likmju kāpuma rezultātā diskonta likmes šobrīd piedzīvo būtiskas izmaiņas.

Pieaugošā inflācija un attiecīgu pieaugošās procentu likmes ir izraisījušas bez-riska likmes jeb valsts obligāciju ienesīguma likmju pieaugumu, taču pastāvošās neskaidrības, t.i., neskaidrības par ekonomikas izaugsmi, par uzņēmumu pelnīt spēju nākotnē, var radīt situāciju, ka arī akciju tirgus uzcenojums (tā ir starpība starp akciju tirgus ienesīgumu un bez-riska ienesīgumu, kas rāda papildus ienesīgumu, ko investori vēlas saņemt par to, ka investē riskantākos vērtspapīros - akcijās, nevis iegulda naudu bez-riska instrumentos, piemēram, valsts parādzīmēs) varētu pieaugt. Vēl viena diskonta likmes sastāvdaļa ir aizņemtā kapitāla cena jeb aizņēmumu procentu likme, kur domājams, ka šobrīd jau lielākā daļa uzņēmumu šo likmju kāpumu ir izjutuši tieši. Un, protams, jāpiemin, Latvijas valsts risks, kurš diemžēl arī ir pieaudzis papildus, ņemot vērā tuvumā notiekošo karadarbību.

Pieaugošās likmes atstāj nelabvēlīgu ietekmi uz uzņēmumu vērtējumiem. Vienkāršoti pieņemot, var teikt - jo lielāka diskonta likme, jo zemāka ir uzņēmuma vērtība.

Ne visas nozares un uzņēmumus jaunā situācija skar vienādi

Vai visiem uzņēmumiem šobrīd būs novērojams vērtības kritums un cik liels, tas ir jāanalizē individuāli. Jo, ja, piemēram, uzņēmums darbojas nozarē, kur produkcija vai pakalpojums ir nepieciešams jebkuros apstākļos, tādēļ tas spēs pilnībā visu izmaksu pieaugumu kompensēt ar pārdošanas cenu pieaugumu, vienlaicīgi nesamazinot pieprasījumu pēc savas produkcijas vai pakalpojuma, tam varētu teikt, ka vērtības kritums nebūs. Taču tie uzņēmumi, kas nespēs noturēt stabilus ienākumus un pelnīt-spēju, vai tiem, kam trūkst apgrozāmo līdzekļu, lai celtu apgrozījumu, turklāt, vēl ņemot vērā, ka šobrīd finansējums paliek ar vien dārgāks, būs novērojams vērtības kritums, dažiem uzņēmumiem pat būtisks.

Un jo vairāk nenoteiktības, jo biežāk akcionāri un investori pārskata uzņēmumu peļņu un uzņēmumu vērtību, papildus apzinoties, ka vērtības noteikšana ekonomikas nenoteiktības apstākļos kļūst par sarežģītāku procesu. Piemēram, iepriekš vērtējot uzņēmumus, vērtētāji, lai saprastu uzņēmuma darbību un attiecīgi analizētu iespējamās nākotnes tendences, balstījās uz uzņēmuma vēsturisko darbību, piemēram, pēdējiem trīs finanšu gadiem, kas šobrīd sakrīt ar Covid -19 pandēmijas laiku, kas visbiežāk neparādīs patieso uzņēmuma darbības modeli. Kā arī pēdējā laika darījumi, kas notikuši ar uzņēmumiem, arī bieži nevar tikt izmantoti par pamatu uzņēmuma vērtības noteikšanai, jo tie var iekļaut grūtībās nonākušu uzņēmumu pārdošanas darījumus vai ar kādām sankcijām saistītus, tādējādi neapspoguļos patieso vērtību. Turklāt darījumi pirms pandēmijas perioda neparādīs šī brīža investora skatījumu (jo tie notika zemas inflācijas laikos).

Šobrīd akcionāriem un investoriem, domājot par uzņēmuma nākotnes naudas plūsmām, jāizvērtē ne tikai inflācijas ietekme uz darbības izmaksām, bet arī uzņēmuma klientu iespējamo maksātspēju, cik tālu var celt pārdošanas cenas, lai nesamazinātu pieprasījumu, vai piegādātāji spēs nodrošināt piegādes, jāizvērtē sadarbības partneru iespējamie sankciju riski u.tml.

Un jo lielāka ir šī nenoteiktība, nepastāvība un riski konkrētam uzņēmumam, jo investori sagaidīs lielāku atdeves jeb diskonta likmi, lai kompensētu šos faktorus, pat par tādu pašu sagaidāmo naudas plūsmas līmeni kā iepriekš. Attiecīgi, kaut pat uzņēmums spēs saglabāt vēsturisko ienesīguma līmeni, uzņēmuma vērtība kritīsies.