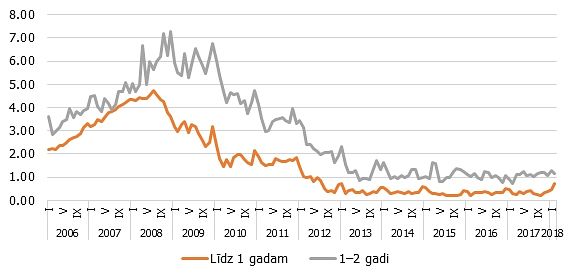

Pirmdien, Eiropas Centrālajai bankai sākot savu obligāciju iepirkumu programmu, lielākajā daļā Eiropas valstu saruka aizņemšanās izmaksas, raksta MarketWatch.

Vācijas desmit gadu obligāciju ienesīgums saruka par 6 bāzes punktiem līdz 0,344%, savukārt īstermiņa parādzīmju ienesīgums saglabājās negatīvā teritorijā.

Tikmēr Dienvideiropā 10 gadu Spānijas valdības parādzīmju ienesīgums saruka par diviem bāzes punktiem līdz 1,271%, bet Itālijas valdības parādzīmju ienesīgums saruka par 3 bāzes punktiem līdz 1,287%. Portugāles aizņemšanās izmaksas samazinājās par vienu bāzes punktu līdz 1,739%.

Vienīgā valsts, kuras obligāciju ienesīgums pieauga, bija Grieķija – par 42 bāzes punktiem līdz 9,739%, ko veicināja neskaidrā politiskā situācija valstī.

Ienesīguma kritumu veicina ECB sāktā obligāciju iepirkumu programma, kuras laikā ik mēnesi tiks tērēti 60 miljardi eiro un kas ir vērsta, lai paaugstinātu inflāciju un veicinātu straujāku ekonomikas izaugsmi.

Ekonomisti gan paredz, ka Eiropas valstu aizņemšanās izmaksas pakāpeniski pieaugs pēc tam, kad kvantitatīvās mīkstināšanas programma izplatīsies uz ekonomiku.