Pēdējā laika ieraksti sociālajos tīklos liecina par to autoru sarūgtinājumu un vienlaikus neizpratni, uzzinot, ka viņu ieguldījumi uzkrājošajā apdrošināšanā un pensiju 2. un 3. līmenī pagājušajā gadā nav nesuši peļņu, bet gan radījuši zaudējumus. Seko jautājumi – kāpēc tā, kurš vainīgs un vai «krāt zeķē» nav izdevīgāk?

Pagājušais gads bija īpašs ar to, ka samazinājās ne tikai akciju, bet arī vairuma parāda vērtspapīru vērtība, kas vienlaikus notiek reti. Tas skaidrojams ar ASV Federālo rezervju sistēmas lēmumiem palielināt dolāru procentu likmes, kas tiešā veidā ietekmē parāda vērtspapīru vērtību. Rezultātā, neraugoties uz ieguldījumu diversifikāciju gan konservatīvākiem, gan riskantākiem ieguldījumu portfeļiem, tai skaitā pensiju plāniem, bija negatīva atdeve. Turklāt ne jau tikai Latvijā, bet arī citur pasaulē. Labā ziņa ir tā, ka pēc izteikti negatīva decembra rezultāta janvāris ir sācies ar atkopšanos, akciju indeksiem pieaugot. Taču nervozitāte tirgū diemžēl saglabājas, un šis gads solās būt diezgan svārstīgs. Tajā pašā laikā skaidrs ir viens – «krāt zeķē» vienmēr ir bijis un būs visneizdevīgākais variants, jo inflācijas rezultātā nauda garantēti zaudēs daļu savas vērtības.

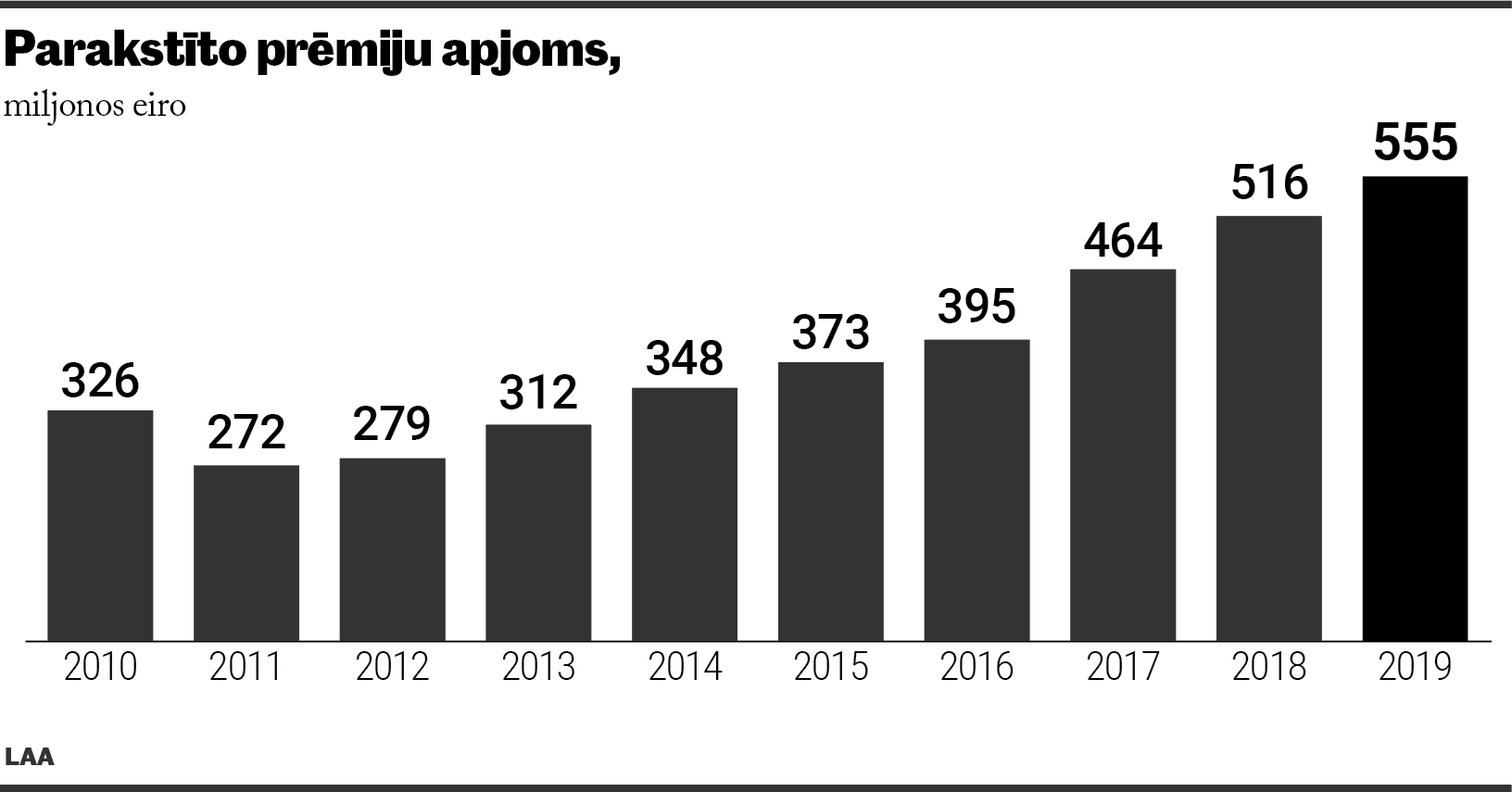

Ja cilvēks vēlas veidot sev uzkrājumus finanšu tirgiem piesaistītos instrumentos, tad viņam ir jārēķinās arī ar riskiem. Taču, uzkrājot, piemēram, pensiju fondos, ilgākā laika posmā, neraugoties uz periodiskām lejupslīdēm vai krīzēm, viņš būs ieguvējs. Īslaicīgi kritumi ir neizbēgami, bet ilgtermiņā tirgi vienmēr ir atkopušies un gala rezultātā nes peļņu. Piemēram, sabalansēta ieguldījumu portfeļa iepriekšējo 10 gadu ienesīgums vidēji sastādīja aptuveni četrus procentus gadā, neskatoties uz salīdzinoši sliktajiem 2018. gada rezultātiem. Veidot regulāru uzkrājumu finanšu instrumentos ir ekonomiski visracionālākais veids, taču no paša sākuma ir pilnībā jāapzinās un jāpieņem, ka šāds uzkrājums ir saistīts ar riskiem un pakļauts svārstībām. Tāpat ikvienam ir iepriekš jāizlemj, ko viņš vēlas panākt, izvēloties to vai citu uzkrājumu veidošanas instrumentu.

Ja mērķis ir izveidot uzkrājumu vidējā termiņā (3–5 gadi), tad no finanšu instrumentu klāsta atbilstošākie būtu ieguldījumu fondi. Protams, ja zināšanas ļauj, tad ikviens pats var mēģināt veidot ieguldījumu portfeli no atsevišķām akcijām un/vai parāda vērtspapīriem, taču, lai portfeli pietiekami diversificētu, tādējādi mazinot risku koncentrāciju un sabalansējot portfeli, jāiegulda pietiekami liela summa –vismaz 100 tūkstoši EUR. Pretējā gadījumā izmaksas būs lielākas nekā ieguvums.

Īslaicīgi kritumi ir neizbēgami, bet ilgtermiņā tirgi vienmēr ir atkopušies un nes peļņu.

Ja cilvēkam ir vēlme uzkrāt vecumdienām un to sāk darīt pietiekami laicīgi, tad ieguldījumi pensiju fondos nenoliedzami būs piemērotākais instruments. Ilgākā periodā uzkrājuma atdeve, neraugoties uz ciklisko svārstību ietekmi, būs lielāka gan par inflāciju, gan komisijām, kas jāmaksā par fondu administrēšanu. Papildu tam Latvijā iedzīvotāju ienākuma nodokļa maksātājiem ir iespēja atgūt daļu no samaksātā nodokļa, kas veido vērā ņemamu atdevi izveidotajam uzkrājumam. Šeit arī jāatzīmē, ka Latvijā gadu no gada tiek samazinātas privāto pensiju fondu pārvaldītāju komisijas maksas, kas nozīmē lielāku atdevi ieguldītājiem. Ir aplami uzskatīt, ka pensiju fondu saņemtās komisijas nodrošina peļņu finanšu institūciju akcionāriem, jo, saskaņā ar Latvijas likumdošanu, pensiju fonds ir bezpeļņas organizācija un gadījumā, ja fondam veidojas peļņa, tā tiek sadalīta starp fonda ieguldītājiem.

Ja runājam par uzkrājošās dzīvības apdrošināšanas produktiem, tad vēlos uzsvērt, ka šo produktu primārais mērķis ir dzīvības un nelaimes gadījumu apdrošināšana un iespēja veidot arī uzkrājumu ir jāvērtē kā papildu funkcionalitāte. Bieži cilvēki pret šo produktu izturas tikai un vienīgi kā pret uzkrājumu veidošanas instrumentu, kas ir aplam.

Piemēram, ja cilvēks ir galvenais apgādnieks ģimenē un vēlas to finansiāli aizsargāt gadījumā, ja ar viņu notiek kas neparedzēts, tad apdrošināšana arī dod šādu garantiju – rezultātā ģimene nepaliks uz «sēkļa». Uzkrājums un iedzīvotāju ienākuma nodokļa atmaksa ir papildu labumi, un, ņemot vērā apkalpošanas izmaksas, izmantojot šo produktu tikai uzkrājumu veidošanai, var negūt maksimāli efektīvāko rezultātu.

Cilvēkiem, protams, ir jāseko līdzi tam, kas notiek ar viņu ieguldījumiem pensiju plānos vai uzkrājošajā apdrošināšanā. Tomēr secinājumus nevajadzētu izdarīt pēc viena gada rezultātiem, kurā negatīvu atdevi uzrādījuši visi, bet gan būtu ieteicams skatīties ilgākā – vismaz piecu līdz desmit gadu posmā. Vissliktākais risinājums ir izņemt naudu lejupslīdes laikā, jo tad zaudējumi tiek nofiksēti un iespēja atgūt aktīvu vērtību pēc tirgus pieauguma tiek zaudēta. Vairāk nekā simt gadu finanšu tirgu pieredze liecina, ka pēc katras lejupslīdes seko atkopšanās. Un galu galā – labāku plašai sabiedrības daļai pieejamu instrumentu uzkrājumu veidošanai un to vērtības saglabāšanai vai palielināšanai par ieguldījumiem finanšu tirgos gluži vienkārši nav.