Teju tieši pirms gada finanšu tirgū bija vērojams pandēmijas dziļākais bezcerības punkts. Gandrīz zibenīgi – no 2020. gada februāra otrās puses virsotnēm ASV akciju tirgus Standard & Poor's 500 indeksa vērtība līdz tā gada 23. martam bija sarukusi par 35%.

Tas bija viens no straujākajiem akciju sabrukumiem vēsturē. Tiesa gan, nu var secināt, ka tas reizē bija arī viens no īsākajiem šādiem kritumiem. Marta beigu daļā ASV akcijas atsāka augt, un pagaidām tās atpakaļgaitas spogulī īsti kopš tā brīža skatījušās nav. Kopš 2020. gada marta zemākajiem punktiem minētā S&P 500 indeksa vērtība ir palielinājusies par 80%. Savukārt kopš pagājušā gada sākuma šis pieaugums ir 21% apmērā.

Visai ātri akciju tirgus censoņi koncentrējās uz uzvarētājiem no jaunās situācijas, kas bieži bija tehnoloģiju kompānijas. Tāpat omu arvien uzlaboja pasaules ietekmīgāko valdību un centrālo banku mētāšanās ar naudu pa labi un pa kresi – ar regularitāti, atbildot uz pandēmijas krahu, nāca paziņojumi par multitriljonu atbalsta pasākumiem ekonomikām.

Faktiski pagājušā gada pavasara sākuma brīvais kritums akciju tirgū beidzās līdz ar pasaules ietekmīgākās centrālās bankas – ASV Federālo rezervju sistēmas (FRS) – solījumu drukāt likviditāti tik daudz un tik ilgi, cik tas vien būs nepieciešams ekonomikai. Arī šobrīd FRS pie šī sava solījuma turas – pagājušonedēļ tās vadība deva mājienus, ka dolāru procentu likmes neplāno palielināt vismaz līdz 2024. gadam. Solījumi par ilgstošo ļoti zemām procentlikmēm liek domāt, ka centrālās bankas neliks barjeras ekonomikas izaugsmei un var pat samierināties ar lielāku patēriņa cenu pieaugumu, ja tāds būs. Tas arī uzlabo kompāniju potenciālo peļņas bildi.

Jau sabremzējies

Šogad akciju cenu pieaugums ir nedaudz aprimis, lai gan gads tāpat pagaidām ir ar plusa zīmi – kopš janvāra sākuma S&P 500 indeksa vērtība palielinājusies par 4,1%. Nesenais akciju pieauguma vilnis balstījies uz gaidām par vēl dāsnākiem valdību stimuliem un pieņēmumiem, ka šā gada otrajā pusē savas durvis, vakcinēšanās procesam uzņemot tempus, beidzot vaļā pavērs lielāka daļa no pasaules ekonomikas.

Finanšu tirgū gan ne bez riskiem. ASV akciju skrējies augstāk par 80% nozīmē, ka šie vērtspapīri nebūt vairs nav lēti. Tāpat pandēmijas neskaidrības ēna pār daudzām ekonomikām joprojām ir visai liela – sevišķi Eiropā, kur ar sabiedrību vakcinēšanu tik raiti nebūt neiet. Rezultātā, lai tiktu attaisnoti arvien jaunie akciju rekordi, jāpiepildās visai optimistiskiem pēc-pandēmijas ekonomikas atveseļošanās scenārijiem. Tāpat bezprecedenta valdību un centrālo baku stimulēšana radījusi zināmas bažas par lielāku inflāciju nākotnē. Arī tam var būt ietekme uz dažādiem procesiem ekonomikā, finanšu tirgū un sabiedrībā kā tādā.Rezultātā manāmi salīdzinājumi, piemēram, ar tūkstošgades mijas interneta akciju cenu burbuli. Ņemot vērā neseno akciju cenu skrējienu, iespējams, ceļš uz priekšu vairs tiks izšķirīgs un straujš nebūs.

Eiropas atpalikšana

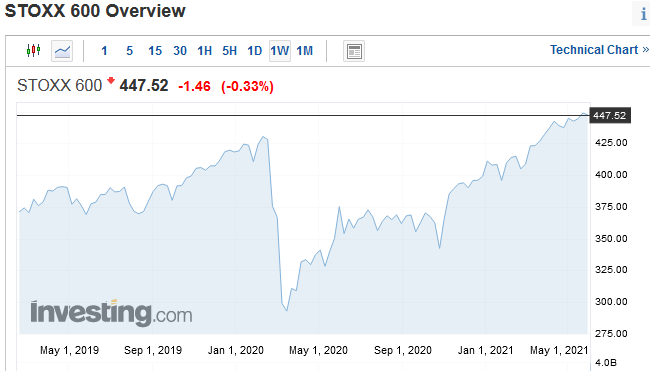

Ne tik strauji arī Eiropā. Kopš pagājušā gada marta zemākajiem punktiem reģiona lielāko biržā publiski kotēto kompāniju Stoxx 600 akciju indeksa vērtība palielinājusies par 57%, kas, protams, ir daudz. Tiesa gan, ASV akciju atdeve ir bijusi vēl dāsnāka. Turklāt šī indeksa vērtība joprojām atrodas 2,4% zem savas pagājušā gada februāra virsotnes.

ASV akcijas Eiropas akcijām atdeves ziņā pārliecinoši izgriezušas pogas gandrīz visu periodu pēc iepriekšējās globālās finanšu krīzes. ASV ekonomikas izaugsme bijusi straujāka, kas ļāvis arī tās kompānijām investorus aplaimot ar dāsnāku peļņas pieaugumu. Pēdējos gados periodiski bijušas runas, ka Eiropas ekonomikai un tās akciju tirgiem ASV kādā brīdī vajadzētu pieķert. Šādas cerības gan šogad visai strauji izplēnējušas. Eiropā notiekošais Covid-19 frontē sola ilgākus vai pat papildu ierobežojumus. Tas viss var aizkavēt vecā kontinenta ekonomikas atvēršanos. Tas arī cementē pieņēmumus, ka ASV pēckrīzes ekonomiskā aktivitāte būs daudz straujāka nekā Eiropas pieaugums. Jāmin arī tas, ka Eiropā lielāka loma ir “vecās ekonomikas” kompānijām, piemēram, bankām, kur ASV gadījumā daudz lielāka loma ir tehnoloģiju uzņēmumiem.

“Mums no redzesloka pazuda tas, ka pandēmija joprojām nav beigusies. Tagad pēkšņi visi saprot, ka ceļš uz ekonomiku atjaunošanu nav tik vienkāršs,” notiekošo ap Eiropas akcijām Financial Times raksturo finanšu kompānijas Unigestion eksperti.Faktiski, ja kādu laiku uzsvars finanšu tirgū, kuriem parasti patīk dzīvot nākotnē, bijis uz ekonomiku atgūšanos, tad tagad tas var pamainīties un ietver bažās un cerības uz šīs atveseļošanās noturēšanu, kas galu galā var izrādīties visai izaicinoši.

Jauno investoru armijas

Šī krīze ir interesanta arī ar to, ka tā radījusi veselu vilni ar jauniem investoriem. Proti, cilvēkiem sēžot mājās, vairāk laiks tiek atlicināts dažādu ieguldījumu iespēju meklēšanai. Tāpat Rietumvalstu gadījumā cilvēku ienākumi bieži vien uz valdību stimulu fona saglabājušies noturīgi, kas nozīmējis, ka to uzkrājumi, tēriņu iespējām savukārt esot ierobežotām, aug.

DB jau ziņojis, patērētāji pasaules lielākajās tautsaimniecībās pandēmijas krīzes laikā būs uzkrājuši papildu 2,9 triljonus ASV dolārus (tas ir aptuveni Apvienotās Karalistes ekonomikas apmērs). Tā ir milzīga summa, un tiek cerēts, ka tā būs gluži kā degviela pasaules ekonomikas atlēcienam šā gada otrajā pusē un arī pēc tam. Bloomberg Economics lēš, ka ASV gadījumā, kuras patērētāji sataupījuši 1,5 triljonus ASV dolārus vien, ja šie uzkrājumi tiek teorētiski pilnīgi visi iztērēti, šīs valsts ekonomika šogad varētu pieaugt par veseliem 9%. Savukārt, ja tie netiek tērēti vispār, tad izaugsme varētu būt 2,2% apmērā. Patiesība gan, visticamāk, būs kaut kur pa vidu – liela daļa nauda ieplūdīs ekonomikā, lai gan daļa var tikt lietota, lai mazinātu parādu nastu un aizturēta līdz brīdim, kad pārliecība par nākotni un situācija darba tirgū uzlabosies.

Lai nu kā - daļa šo no šiem papildu uzkrājumiem atrod ceļu uz vērtspapīru tirgu. Pastāv arī pieņēmums, ka šāda situācija daļēji atbildīga, piemēram, par virtuālo valūtu cenu strauju palielināšanos pandēmijas apstākļos. Kā ieteikums šādiem investoriem būtu patieso risku izvērtēšana – nepārtrauktas tirgus izaugsmes apstākļos, iespējams, tie uzņemti pārāk lieli.