Daudzas brūces finanšu sistēma pēc globālās krīzes spējusi sadziedēt; ekspertu teiktais gan liek nojaust, ka no jaunām finanšu vētrām nākotnē neesam pasargāti.

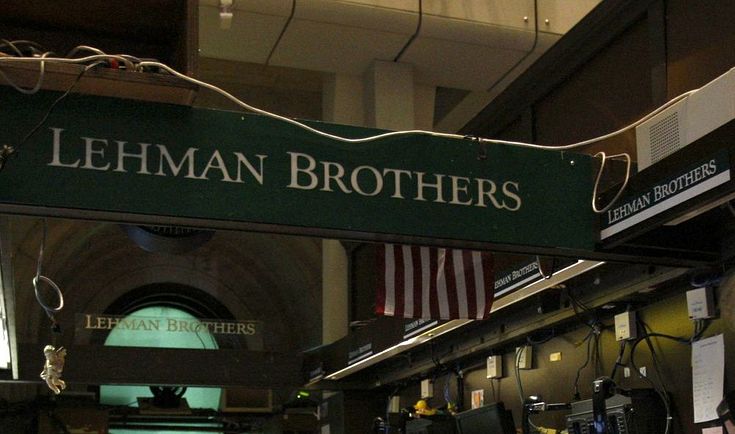

Šomēnes apritējuši pieci gadi kopš bēdīgi slavenās ceturtās lielākās ASV investīciju bankas Lehman Brothers bankrota, kas pilnasinīgi ievadīja daudzām paaudzēm vēl nepieredzēti smagu globālu finanšu un ekonomikas krīzi. Daudzu ekspertu teiktais liek noprast, ka pasaule no šis krīzes ir mācījusies. Eksperti neizslēdz, ka jauno problēmu iedīgļi var slēpties iepriekšējās parādu krīzes risinājumos – dāsno monetāro stimulu sekās un apstāklī, ka pieauguši daudzu varenāko pasaules valstu parādi.

«Situācija dažādās valstīs gan ir ļoti atšķirīga. Eiropas Savienībā un ASV šajā laikā banku sistēmas ir virzījušās uz ilgtspējīgāku darbības modeli. Manuprāt, tā ir arī Latvijā. Tikmēr, runājot par Ķīnu, tieši šajos gados tur noticis spēcīgs kreditēšanas bums un daudzi riski ir pieauguši,» DB skaidro DNB bankas ekonomikas eksperts Pēteris Strautiņš.