Lielākais drauds banku nozarei slēpjas pārmērīgā normatīvajā un politiskajā regulējumā, kas savulaik ieviests, reaģējot uz finanšu sektora krīzi, uzskata PwC sadarbībā ar Finanšu inovāciju izpētes centru (CSFI) pasaulē veiktā aptauja.

Latvijas banku nozarē, kas ir diezgan sadrumstalota, kā augstākie riski tika minēti rentabilitāte un riska cena, trešajā un ceturtajā vietā atstājot regulējumu un politisko ietekmi.

Respondenti min, ka regulējuma ietekme uz komercdarbību kļūst pārmērīga un apgrūtinoša, un var kaitēt bankām, kā arī bremzēt kopējās tautsaimniecības atveseļošanos.

«Pārmērīgs regulējums traucē gūt ieņēmumus ilgtermiņā un mazina biznesa procesu efektivitāti,» ir pārliecināts risku departamenta vadītājs kādā Latvijas bankā, savukārt citas bankas vadītājs uzskata, ka regulējums rada pārmērīgi augstas fiksētās izmaksas kombinācijā ar neelastīgu biznesa modeli, īpaši mazajās valstīs. Šis varētu būt viens no iemesliem, kāpēc salīdzinājumā ar citām valstīm Latvijas bankas daudz biežāk minēja jaunattīstības tirgus kā augstu risku nozares attīstībai.

Latvijas valstij raksturīgo situāciju, kad banku sektors ir sadalīts divās daļās – rezidentiem un nerezidentiem, kontekstā ar potenciālajiem riskiem, min arī viens no respondentiem: «Manas galvenās bažas ir saistītas ar ievērojami lielo banku skaitu, kuras nav skandināvu bankas, bet gan vietējās un NVS valstu izcelsmes bankas, kas lielākoties apkalpo nerezidentus. Šo fondu stabilitāte un ar naudas atmazgāšanu saistītie riski var ievērojami ietekmēt šo banku stabilitāti.»

Latvijai raksturīgs arī tas, ka lielākā daļa operacionālo risku – banku vadības centieni, īstenotā pārdošanas un komercdarbības prakse, korporatīvā pārvaldība un procesu administrēšana – vidēji tika vērtēti krietni zemāk nekā Eiropā un pasaulē.

Tehnoloģijas, kas globāli un Eiropā ir visstraujāk augušais risks, Latvijā tiek vērtēts salīdzinoši zemu – 13. vietā.

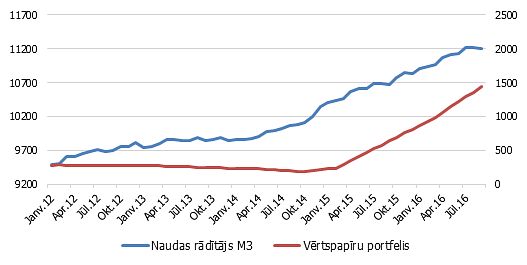

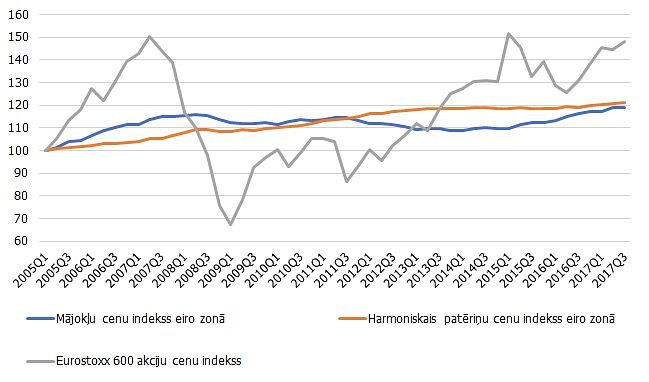

Latvijas banku sniegtās atbildes ar globālajiem rezultātiem sasaista arī PwC Finanšu un revīzijas pakalpojumu partnere Ilandra Lejiņa, uzsverot, ka Latvijas banku bažas rentabilitātes nodrošināšanā ir saistītas ar vietējā un Eiropas mēroga regulējuma radīto papildu slogu, kā arī ar ienākumu samazināšanos no eiro konvertācijām un zemās atdeves ieguldījumu iespējām valstu obligācijās. Saskaņā ar FKTK ziņojumu 2013. gadā uzlabojusies banku pelnītspēja un kredītu kvalitāte, taču bankām ir saglabājušās atmiņas par peļņas apmēriem, kas pieredzēti pirmskrīzes periodā. Iespējams, ka bankas turpina cerēt, ka šos rādītājus būs iespējams atkārtot. Papildu pelnītspēju ietekmējošs faktors ir tirgū valdošā konkurence kreditēšanas jomā, īpaši korporatīvajā segmentā, kā arī valdošās tendences noguldījumu veikšanā, kas apvienojumā ar regulējumu un atmiņām par nesen piedzīvoto krīzi liek bankām izvēlēties drošākus noguldījumus un vienlaikus būt gatavām pelnīt mazāk.

Savukārt PwC valdes priekšsēdētāja Zlata Elksniņa-Zaščirinska pauž bažas par nozares gatavību nākotnes izaicinājumiem, norādot, ka nozare Latvijā ir īpaša un neviendabīga, turklāt tā pavisam nesenā pagātnē piedzīvoja spēcīgu satricinājumu, kā rezultātā piesardzība un riska cenas pieaugums apvienojumā ar visā Eiropā valdošo regulējuma stingrību šobrīd traucē mūsu bankām pelnīt tikpat, cik pirmskrīzes periodā. Vērojama pakāpeniska pāreja no pakalpojumu sniegšanas klātienē uz tehnoloģiskiem risinājumiem, tiek pārskatīta filiāļu loma un funkcijas, pieaug bezskaidras naudas darījumi un ir parādījusies pirmā virtuālā nauda bitcoin. Līdzās alternatīvo maksājumu sistēmām finanšu sektorā būtiski palielinājusies nebanku kredītdevēju loma. Visas šīs izmaiņas rada jaunus riskus, vienlaikus norādot uz nepieciešamību pēc spēcīga attīstības redzējuma.

Globālā pētījuma secinājumi šogad balstās uz atsauksmēm no vairāk nekā 650 bankām, regulatoriem un banku nozares novērotājiem 59 valstīs. Latvijā šajā aptaujā piedalījās 13 bankas un aptaujāto vidū bija 7 banku vadītāji un valdes locekļi, kā arī finanšu departamentu direktori, 5 risku departamenta vadītāji un 2 analītiķi.