Tuvojoties gada beigām, arvien vairāk cilvēku ne tikai steidzas iegādāties Ziemassvētku dāvanas saviem tuviniekiem, bet arī papildina savu pensiju 3. līmeni, brīvprātīgi veidojot uzkrājumus vecumdienām.

Jau daudzus gadus varam novērot, ka vidējās klientu iemaksas decembrī pensiju 3. līmenī ir divas vai pat trīs reizes lielākas nekā kādā citā mēnesī. Protams, vislabāk, ja par labklājību vecumdienās rūpējamies regulāri. Tomēr, pastāv vairāki iemesli, kāpēc klientu aktivitāte šajā ziņā aug tieši gada nogalē un kāpēc vērts apdomāt un sākt uzkrāt pensiju 3. līmenī vēl šajā, 2017. gadā.

Gada nogale ir piemērots laiks veikt iemaksas pensiju 3. līmenī, jo, zinot savu gada bruto darba algu, iespējams precīzi aprēķināt veicamo iemaksu apmēru, lai jau nākamā gada sākumā par tām atgūtu iedzīvotāju ienākuma nodokli. Būtiski, ka, veicot iemaksas pensiju 3. līmenī līdz šī gada beigām, varēs atgūt iedzīvotāju ienākuma nodokļa atmaksu 23% apmērā, bet, sākot no 2018. gada, iedzīvotāju ienākuma nodokļa atmaksa būs 20% apmērā.

Tāpat šī ir arī pēdējā iespēja veikt iemaksas pensiju 3. līmenī līdz pat 10% no bruto darba samaksas, atgūstot iedzīvotāju ienākuma nodokli. No nākamā gada to varēs atgūt no iemaksām pensiju 3. līmenī un dzīvības apdrošināšanā ar līdzekļu uzkrāšanu, kas nepārsniedz 10% no bruto darba samaksas šajos abos uzkrājumu produktos, bet ne vairāk kā 4000 eiro.

Pensiju 3. līmenis ir ļoti drošs un ir pilnībā pasargāts no pensiju fonda, pārvaldītāja vai turētājbankas maksātnespējas. Pensiju kapitāls pieder tikai un vienīgi klientiem - tas glabājas šķirti no citiem klientu vai bankas līdzekļiem.

Kaut arī līdzšinējais ienesīgums nevar garantēt līdzvērtīgu rezultātu nākotnē, pensiju 3. līmeņa plāni no to darbības sākuma līdz šim ir nodrošinājuši pozitīvu sniegumu, ievērojami vairojot klientu kapitālu. Pensiju 3. līmenī ir iespēja izvēlēties sev piemērotu ieguldījumu stratēģiju, ieguldot vienā vai vairākos pensiju plānos.

Pensiju 3. līmeņa kapitāls ir mantojams. Turklāt līgumā var norādīt cilvēkus, kas saņems šo kapitālu vienkāršotā kārtībā, salīdzinot ar Civillikumā noteikto standarta mantošanas kārtību, kas mēdz būt gana sarežģīta un laikietilpīga.

Pensiju 3. līmeņa kapitāls ir pārceļams uz jebkuru citu Latvijā reģistrētu privāto pensiju fondu bez komisijas maksām. Tāpat to iespējams pārcelt arī uz citu Eiropas Savienības dalībvalstī reģistrētu pensiju fondu, ievērojot normatīvo aktu prasības. Tas ir ļoti būtiski jo klientam ir plašas iespējas izvēlēties pensiju fondu pēc saviem ieskatiem, vienlaikus nodrošinot, ka pensiju kapitāls paliek drošībā.

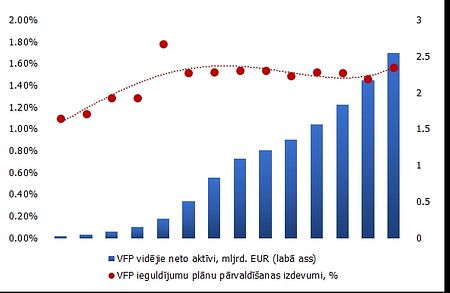

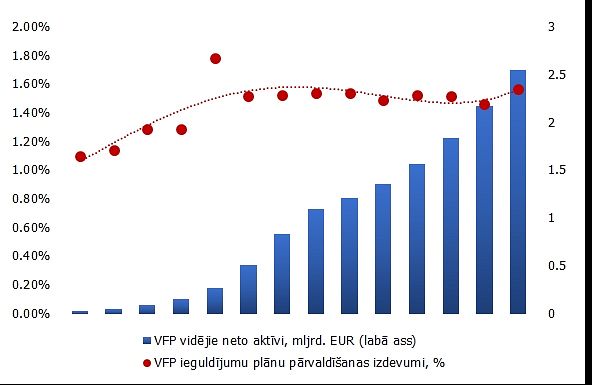

Pēc Latvijas Komercbanku asociācijas datiem pensiju 3. līmenī iesaistījies jau katrs trešais ekonomiski aktīvais cilvēks Latvijā. Taču, kā liecina attīstīto valstu pieredze, privātie pensiju uzkrājumi ir vismaz katram otrajam ekonomiski aktīvajam iedzīvotājam. Tas nozīmē, ka privāto pensiju fondu klientu pulks vēl turpinās augt, it īpaši gada nogalēs, kad cilvēki aktīvāk izrāda rūpes par savu labklājību vecumdienās. Lēmums sākt uzkrāt pensiju 3. līmenī viennozīmīgi būs būtisks papildinājums valsts nodrošinātai pensijai nākotnē, tāpēc gada beigas ir piemērots brīdis, lai sāktu krāt labākai dzīvei, ne pensijai.