Latvijas tautsaimniecībā šis gads bijis stabils, saglabājoties mērenai izaugsmei, bet gada inflācijas līmenim svārstoties ap nulles līmeni, norāda Latvijas Bankas ekonomists Vilnis Purviņš.

Arī eirozonā kopumā iekšzemes kopprodukts audzis un inflācija lielākoties bijusi tuvu nullei. Eirosistēmai turpinot atbalstošas monetārās politikas īstenošanu, nodrošināta zema finansējuma izmaksu vide, kas veicinājusi kreditēšanas atgūšanos un stimulējusi pieprasījuma izaugsmi. Lai gan ekonomisko vidi skāruši atsevišķi satricinājumi, piemēram, pašlaik aktuālie notikumi Grieķijā un tautsaimniecības stāvoklis Ķīnā, situācija šajās valstīs nav saasinājusies vēl vairāk.

Jau septiņus gadus Latvijā vērojams kredītportfeļa samazinājums, tomēr par spīti tam iekšzemes kopprodukta (IKP) kāpums pēdējos gados pašmājās bijis straujāks nekā eiro zonā kopumā un arī vairumā citu eiro zonas dalībvalstu. Arī 2015. gada pirmajos trīs ceturkšņos salīdzinājumā ar iepriekšējā gada atbilstošo periodu IKP Latvijā audzis attiecīgi par 1,8%, 2,7% un 3,3%, bet eirozonā kopumā – par 1,3%, 1,6% un 1,6% (ātrais novērtējums). Lai gan kāpums līdz šim vairāk nodrošināts ar alternatīviem resursiem, tostarp Eiropas Savienības (ES) fondiem, tālākā izaugsmes uzturēšanā bez kreditēšanas pieauguma neiztikt.

Kreditēšanas sarukums vairākus gadus, proti, no 2012. gada līdz 2015. gada vidum bija vērojams arī eirozonā kopumā un apmēram pusē tās dalībvalstu. Tomēr 2015. gadā gan visā eirozonā, gan (pagaidām vēl ne tik izteikti) arī Latvijā kreditēšanas tendences sākušas vērsties pozitīvā virzienā. Lai īstenotu cenu stabilitātes mērķi, Eirosistēma jau otro gadu aktīvi īsteno virkni nestandarta monetārās politikas pasākumu, kuriem jādod pozitīvs grūdiens tautsaimniecības izaugsmei, atvieglojot monetāros un finanšu apstākļus, tostarp nodrošinot uzņēmumiem un mājsaimniecībām piekļuvi lētākiem kredītresursiem un gala rezultātā, veicinot inflācijas atgriešanos tuvāk mērķa 2% līmenim. Liels brīvu un salīdzinoši lētu kredītresursu apjoms gan vēl nenozīmē automātisku strauju kreditēšanas izaugsmi, tādēļ ne visur atsācies vērā ņemams kreditēšanas kāpums.

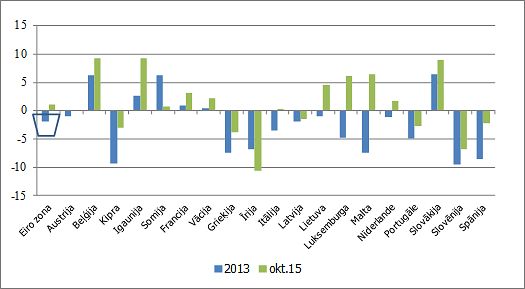

Tomēr 17 no 19 eirozonas valstīm kredītu gada pārmaiņu temps pēdējos divos gados – uzlabojies. Tostarp 12 valstīs (arī tādos eiro zonas ekonomikas vaļos kā Vācija, Francija un Itālija). Arī eirozonā kopumā kredīti auguši absolūtā izteiksmē. Savukārt sešās eirozonas dalībvalstīs kreditēšanas sarukums saglabājas straujāks nekā Latvijā.

Tā kā kreditēšanas cikls globālās finanšu krīzes un pēckrīzes periodā Latvijā bijis visai līdzīgs eirozonas tendencēm, Eirosistēmas monetārās politikas īstenošana vērtējama kā lietderīga arī Latvijas situācijā. Veiktie pasākumi uzrāda, lai arī pastarpinātu, bet tomēr pozitīvu ietekmi. Lai gan arī līdz šim brīdim lielākās Latvijas komercbankas neizjuta resursu trūkumu, lai kreditētu vēl vairāk.

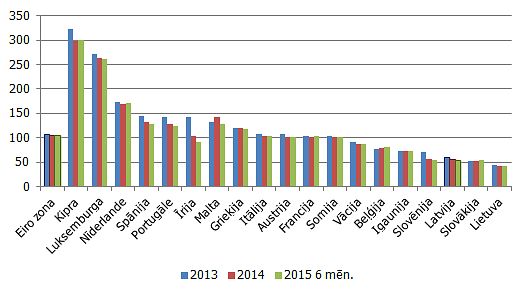

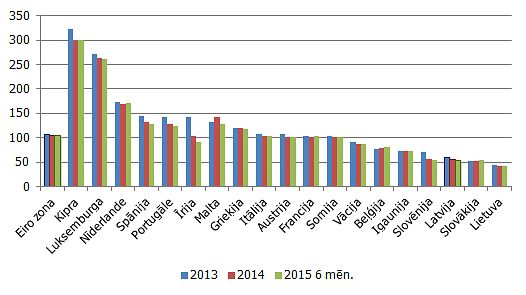

Kredītu kāpumam, aizvien atpaliekot no ekonomikas reālā sektora pieauguma, vairumā eirozonas valstu kredītu attiecība pret iekšzemes kopproduktu turpina samazināties. Kopējais iekšzemes kredītportfelis eiro zonā kopumā vēl pārsniedz iekšzemes kopprodukta apjomu, tomēr šī attiecība sarukusi no 107% 2013. gadā līdz 104,9% 2015. gada pirmajā pusē. No 19 eirozonas valstīm 11 valstīs kredītu kopapjoms pārsniedz iekšzemes kopprodukta apjomu, norādot uz kredītu lomu tautsaimniecības izaugsmē, tomēr vairumā valstu kredītu/IKP attiecība pēdējā pusotrā gadā sarukusi. Latvijā, tāpat kā pārējās pēdējā dekādē eirozonai pievienojušajās Centrāleiropas un Austrumeiropas valstīs, kredīti veido 40-80% no IKP un turpina samazināties (izņemot Igauniju, kur kredītu/IKP attiecība stabilizējusies virs 70% līmeņa un ir augstākā minēto valstu vidū).

Latvijā kredītu līmenis veido ap 55% no IKP (tikpat, cik Slovākijā un Slovēnijā), bet tomēr apsteidzam Lietuvu, kurai tie ir nepilni 45%.

Šāda kredītu un IKP attiecības dinamika norāda, ka ekonomikas izaugsmi aizvien vairāk balsta dažādi nebanku finansējuma veidi, kā arī investīcijas uz pašu uzņēmēju uzkrāto līdzekļu pamata un mājsaimniecību uzkrājumu veicināts privātā patēriņa kāpums. Tomēr kredīti tautsaimniecības izaugsmes veicināšanā ieņem un arī turpmāk ieņems nozīmīgu lomu.

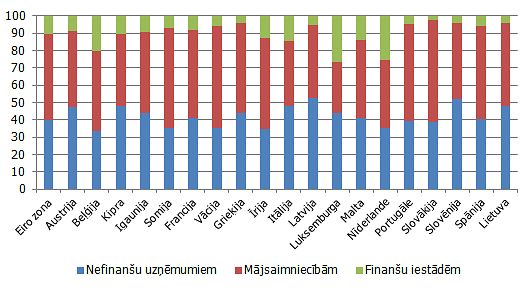

Lai gan galvenajos vilcienos gan ražotāju, gan mājsaimniecību kreditēšana ieņem līdzīgu īpatsvaru (Latvijā 2013. gada beigās kredīti nefinanšu uzņēmumiem veidoja 52%, mājsaimniecībām - 45% un nebanku finanšu iestādēm – 3% iekšzemes kredītu; 2015. gada oktobrī – attiecīgi 52%, 42% un 6%), zināms pārsvars saglabājas uzņēmējdarbības kreditēšanai. Pēdējo nepilnu divu gadu laikā kredītportfeļa sektorālais sadalījums būtiski nav mainījies. Vien neliels īpatsvara pieaugums bijis nebanku finanšu sektora kreditēšanai, kuru noteikusi relatīvi straujā līzinga sabiedrību izaugsme un nebanku kreditētāju aktivitātes, kamēr mājsaimniecību kredītportfeļa īpatsvars sarucis, pakāpeniski rūkot mājokļa kredītu atlikumam.

Arī eirozonā kopumā laikā no 2013. gada beigām līdz 2015. gada oktobrim strukturālās pārmaiņas kreditēšanā notikušas 1 procentu punkta ietvaros: mājsaimniecību kredītportfeļa īpatsvars saglabājies 49% līmenī, nefinanšu uzņēmumiem izsniegtie kredīti samazinājušies līdz 40%, bet finanšu iestādēm izsniegtie – pieauguši līdz 11% no visa kredītportfeļa. Turklāt pārmaiņas Latvijā bijušas praktiski analoģiskas eiro zonā notikušajām, mājsaimniecību un finanšu iestāžu kreditēšanai citviet eiro zonā gan saglabājot nozīmīgāku īpatsvaru.

Tomēr dažās eirozonas valstīs kredītu strukturālās pārmaiņas šajā laika posmā bijušas nozīmīgākas (4-5 procentu punkti). Piemēram, nefinanšu uzņēmumiem izsniegto kredītu īpatsvars būtiski audzis Luksemburgā, bet sarucis Slovēnijā, Slovākijā, Maltā, Īrijā un Beļģijā. Savukārt mājsaimniecību kreditēšanas daļa nozīmīgāka kļuvusi Beļģijā, Īrijā, Slovēnijā, bet sarukusi Igaunijā, kur vienlaikus būtiski audzis finanšu iestādēm izsniegto kredītu īpatsvars.

Uzņēmējdarbības kreditēšana ir tas sektors, kura atkopšanās raisa vislielākās cerības uz pozitīvu iespaidu uz Latvijas tautsaimniecību. Relatīvie rādītāji Latvijā šajā sektorā bijuši pat sekmīgāki nekā eirozonā kopumā. 2015. gada 10 mēnešos Latvijas banku kredīti eirozonas nefinanšu sabiedrībām pieauguši par 1,5%, kamēr eirozonā kopumā šis rādītājs bijis vien 0,4%.

Savukārt mājsaimniecību kreditēšanā atkopšanās eirozonā bijusi visai izteikta – kāpums šā gada 10 mēnešos par 1.9% (gada kāpuma temps 1.8%), augot gan mājokļa, gan patēriņa kredītiem, kamēr Latvijā mājsaimniecību kreditēšana turpinājusi sarukt gan 10 mēnešu laikā, gan gada izteiksmē. Sekmīgāka attīstība pēdējā laikā vērojama patēriņa kredītu izsniegšanā, tomēr kredītportfeļa kritums palēninās arī mājokļa kreditēšanā.

#1/4

Eirozonas uzņēmumiem un mājsaimniecībām izsniegto kredītu attiecība pret IKP 2013. un 2014. gadā un 2015. gada 1. pusgadā, %

#2/4

Kredītu gada pieauguma temps eirozonas valstīs 2013. gada beigās un 2015. gada oktobrī, %