Līdz ar ekonomikas izaugsmes atgriešanos pēdējā laikā arvien vairāk publiskajā telpā parādās debates par centrālo banku noteiktajām procentu likmēm. Jau ilgāku laiku tās ir bijušas rekordzemos līmeņos. Kā tas ietekmējis investorus un kā tie rīkojušies aizvadītajos gados?

Daudz plašāk publiskajā telpā runāts par to, kā zemas procentu likmes veicina ekonomikas aktivitātes pieaugumu, samazinot uzņēmēju un mājsaimniecību procentu maksājumus par kredītiem un sekmējot patēriņu. Tāpat zemas procentu likmes palīdz uzņēmumiem vieglāk un lētāk piekļūt naudas resursiem, kas veicina jaunas investīcijas un ļauj tiem straujāk attīstīties. Ilgā laika periodā mēs visi esam ieguvēji no zemākām procentu likmēm periodā, kad pēc ekonomikas kritumiem nepieciešams veicināt straujāku atkopšanos un izaugsmi, tomēr īsā laika posmā ir arī zaudētāji, un tie ir kapitāla īpašnieki, kas veic ieguldījumus fiksēta ienesīguma vērtspapīru tirgū. Kapitāla īpašnieku zaudējumi veidojas no negūtiem ienākumiem, ko tie varētu gūt, ja procentu likmes būtu augstākas.

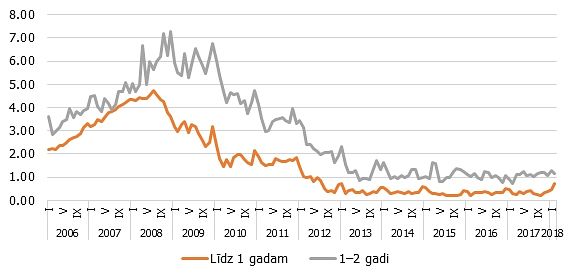

Līdzīgi kā ar kredītu likmju samazinājumu arī noguldījumu procentu likmes ir kļuvušas stipri zemākas, tāpēc izvietot uzkrājumus noguldījumos kredītiestādēs ir kļuvis mazāk pievilcīgi. Šādās situācijās kapitāla īpašniekam jeb cilvēkam, kurš veido uzkrājumus, atliek divas iespējas – vai nu samierināties ar zemāku ienesīgumu vai meklēt alternatīvas, tātad ienesīgākas, iespējas kur izvietot uzkrātos līdzekļus.

Septiņreiz nomēri - pirms rīkoties ar naudu, jāuzklausa padomi un kritiski tie jāizvērtē.

Noguldījums bankā mums visiem ir saprotamākais uzkrāšanas instruments, tomēr daudz plašākas uzkrājumu un kapitāla palielināšanas iespējas paveras vērtspapīru tirgos. Cilvēkiem, kas ikdienā nestrādā finanšu tirgos, bieži vien veiksmīgai darbībai tur ir nepieciešams profesionāls padoms.

Šoreiz runāsim par investoriem, kas darbojas finanšu tirgos. Apskatīsim, kā investori rīkojušies zemo likmju laikmetā, kādi ir negatīvie blakus efekti lētākai naudai un kādas sekas no tā izriet.

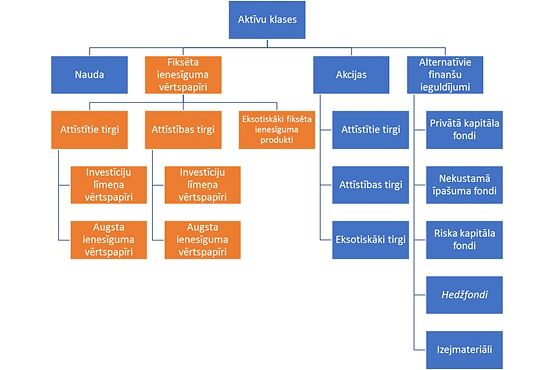

Finanšu tirgos ar ieguldījumiem lielākoties nodarbojas profesionāli aktīvu pārvaldnieki, kas veido ieguldījumu portfeļus Šajos portfeļos atbilstoši to stratēģijām tiek iegādāti vērtspapīri. Investoriem savu mērķu sasniegšanai ir pieejamas dažādas aktīvu klases, kas atšķiras pēc sagaidāmā ienesīguma un to riska. Lielākoties investori veic ieguldījumus fiksēta ienesīguma vērtspapīros – parādzīmēs un obligācijās, uzņēmumu akcijās un alternatīvajos finanšu instrumentos. Katrai no iepriekš minētajām aktīvu klasēm ir apakšklases, kas atšķiras ar to sagaidāmo ienesīgumu un risku. Mainot ieguldījumu apmērus pa aktīvu klasēm un apakšklasēm, ir iespējams koriģēt portfeļa risku un sagaidāmo ienesīgumu.

Izmaiņas fiksēta ienesīguma vērtspapīru tirgū

Līdz ar centrālo banku īstenoto stimulējošo monetārās politikas programmu procentu likmes samazinājās un aizņēmēju procentu maksājumi par aizņemtajiem naudas līdzekļiem saruka, bet naudas aizdevējiem jeb ieguldītājiem bija jāsāk domāt, kam aizdot vai kur ieguldīt, lai saglabātu līdzšinējo kapitāla atdevi.

ASV un Vācijas valdību parādzīmes tiek uzskatītas par bezriska finanšu instrumentiem un tiek izmantotas kā etaloni (benchmark) citiem fiksēta ienesīguma vērtspapīriem eiro un ASV dolāru valūtās.

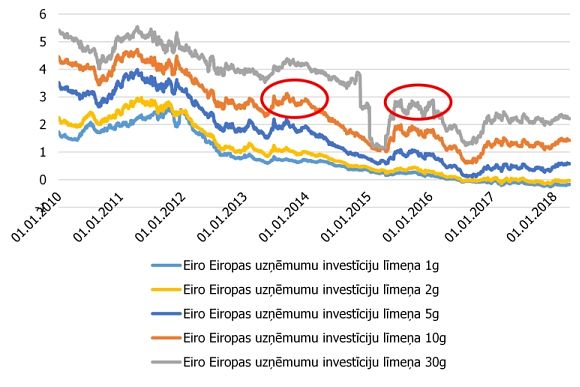

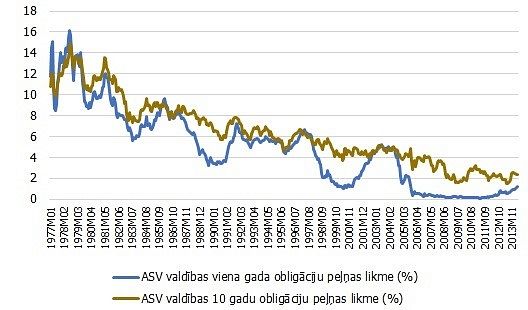

Salīdzinot ar 2010. gadu, šobrīd Eiropā valdību obligāciju likmes ir daudz zemākas gan garajos, gan īsajos termiņos, savukārt ASV tikai garā termiņa likmes ir saglabājušās zemākas. Tomēr, salīdzinot ar vēsturiskiem līmeņiem, likmes abos reģionos saglabājas zemas.

Krītot procentu likmēm, palielinās iepriekš emitēto obligāciju vērtība un samazinās no jauna emitētu fiksēta ienesīguma vērtspapīru ienesīgums. Kādas ir investoru iespējas saglabāt ienesīgumu vēsturiskajā līmenī?

Pirmā iespēja - izvēlēties garāka termiņa fiksēta ienesīguma vērtspapīrus, kas gan nozīmē, ka vērtspapīra vērtība būs jutīgāka pret izmaiņām procentu likmēs.

Investīcijas garāka termiņa vērtspapīros ir jutīgākas pret procentu likmju izmaiņām, arī kredītspēju ilgākā termiņā ir grūtāk prognozēt. Līdz ar to šādi vērtspapīri ir riskantāki un tiem ir augstāka riska prēmija, kas nozīmē, ka sagaidāmais ienesīgums ir augstāks. Lai investors saņemtu to pašu vai vismaz iepriekšējam līmenim tuvāku sagaidāmo ienesīgumu, viņam ir iespēja iegādāties garāka termiņa vērtspapīrus.

Otrā iespēja - iegādāties zemākas kvalitātes (zemāka kredīta reitinga) fiksēta ienesīguma vērtspapīrus.

Investīcijas zemākas kvalitātes vērtspapīros piedāvā augstāku ienesīgumu. Zemu procentu likmju laikmetā investoram var nākties izvēlēties zemākas kvalitātes vērtspapīrus, ja viņš vēlas saglabāt iepriekšējo sagaidāmo ienesīgumu un ja viņš var un vēlas uzņemties lielāku risku.

Trešā iespēja – iegādāties zemākas likviditātes jeb ilgākā laika periodā pārdodamus (iekšējā vērtspapīru tirgū emitētus, maza apjoma emisijas vai citā valūtā) vērtspapīrus. Zemākas likviditātes vērtspapīriem piemīt augstāks sagaidāmais ienesīgums, jo investoram tiek kompensēts risks, kas saistīts ar nepietiekamo likviditāti.

Ceturtā iespēja – iegādāties eksotiskākus fiksēta ienesīguma vērtspapīrus, piemēram, katastrofu obligācijas (risks saistīts ar laikapstākļiem un to nodarītajiem postījumiem). Tāpat var iegādāties dažādus strukturētos fiksēta ienesīguma produktus vai vēl riskantākus produktus ar iestrādātu kredīta plecu un citus finanšu produktus.

Aktīvu izvietotājiem (savstarpējie, pensiju, valsts, universitāšu dāvinājuma un daudz aktīvu fondi, apdrošināšanas uzņēmumi, bankas utt.) līdzīgi kā fiksēta ienesīguma vērtspapīru portfelī ir iespējams pa apakšklasēm koriģēt arī akciju un alternatīvo ieguldījumu portfeļus. Tas pats attiecas arī uz kopējo portfeļa struktūru, kur ir iespējams mainīt ieguldījumu īpatsvaru kopējā portfelī par labu akcijām, fiksēta ienesīguma vērtspapīriem vai alternatīvajiem ieguldījumiem. Vai konkrētais fonds to tehniski var izdarīt, atkarīgs no fonda mandāta, ko iespējams koriģēt, ja visas iesaistītās puses par to spēj vienoties. Viens no fondiem, kas veicis šādu ceļu, ir Norvēģijas valdības pensiju fonds, kas ieguva izmaiņas mandātā attiecībā uz akciju īpatsvaru kopējā portfelī un obligāciju portfeļa struktūru un tagad pamazām palielina akciju daudzumu kopējā portfelī, kā arī veic izmaiņas obligāciju portfelī atbilstoši jaunajam mandātam.

Uzņēmumu akcijas dod iespēju investoriem gūt peļņu no uzņēmuma vērtības pieauguma, kas nav nekādi ierobežots, savukārt fiksēta ienesīguma vērtspapīri paredz iespēju saņemt noteiktu maksājumu, procentus, neatkarīgi no uzņēmuma vērtības. Akcijas ir svārstīgāks finanšu instruments, savukārt obligācijas pasargā portfeli no pārmērīgām svārstībām, taču arī sagaidāmais ienesīgums tām ir zemāks nekā akcijām.

Alternatīvo ieguldījumu īpatsvars mēdz būt ievērojami mazāks[4] nekā klasiskās investīcijas akcijās un obligācijās, tomēr, jo ilgāks ir investīciju periods, jo lielākas ir iespējas palielināt fonda portfeļa ekspozīciju uz alternatīvo aktīvu klasi. Ar alternatīvo ieguldījumu tiek saprasti privātā kapitāla fondi, riska kapitāla fondi, hedžfondi, nekustamā īpašuma fondi, izpirkumu fondi un citi. Šo fondu riska pakāpe un līdz ar to sagaidāmais ienesīgums var būt ļoti atšķirīgs un ļoti augsts, tomēr vairums šo fondu ir mazāk likvīdi, jo to aktīvi mēdz būt ar ilgāku realizācijas termiņu vai vienkārši nauda tiek ieslēgta šāda tipa fondos uz noteiktu gadu skaitu, kas nepieciešams, lai realizētu izvēlēto ieguldījumu stratēģiju.

Kā rīkojušies investori fiksēta ienesīguma vērtspapīru tirgū?

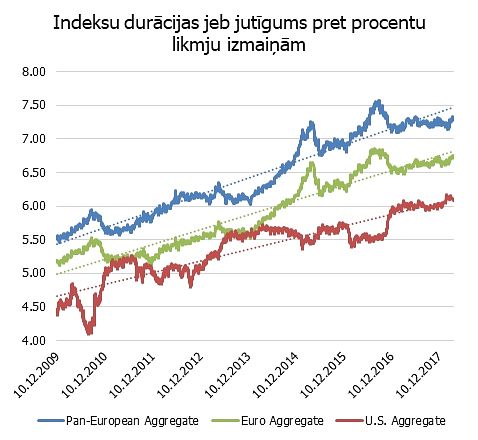

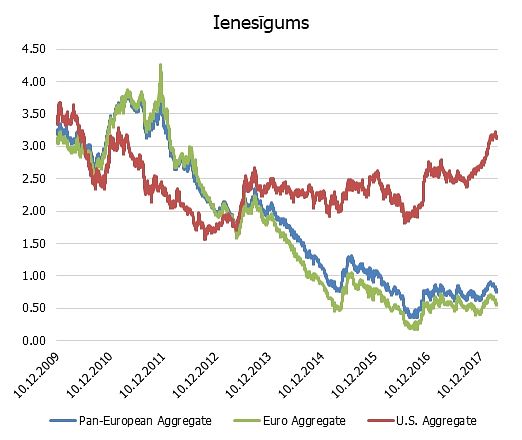

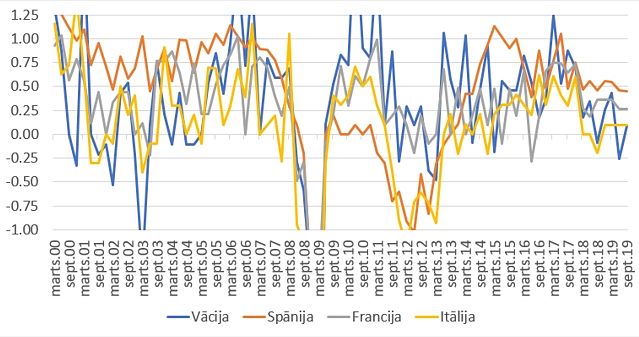

Lai noskaidrotu, vai investori sāka uzņemties augstāku procentu likmju risku, tika apskatīti ASV un Eiropas fiksēta ienesīguma vērtspapīru tirgus indeksi. Indeksi, nevis fondu portfeļi tika izvēlēti, jo tie parāda tirgu kopumā, nevis kādu investoru grupu. Ja garāka termiņa vērtspapīrs tiek izlaists tirgū, tad var pavisam droši teikt, ka kādam šis lielākais procentu likmju risks ir jāuzņemas. Pat, ja fondi izvēlas šo risku hedžēt[5], tik un tā darījuma otrā pusē ir jābūt kādam, kas šo risku uzņemas. Tika apskatīti šādi indeksi: Pan-European Aggregate[6] indekss, kas atspoguļo investīciju līmeņa fiksēta ienesīguma vērtspapīru tirgu Eiropā, Euro Aggregate Bond[7] indekss, kas parāda investīciju līmeņa eiro valūtā emitēto fiksēta ienesīguma vērtspapīru tirgu, un US Aggregate Bond[8] indekss, kas parāda investīciju līmeņa ASV dolāros emitēto fiksēta ienesīguma vērtspapīru tirgu. Kopš 2010. gada sākuma visu šo indeksu durācija[9] ir palielinājusies, kas rāda, ka indeksi ir kļuvuši jutīgāki pret izmaiņām procentu likmēs. Pie zemākām likmēm aizņēmēji izvēlas aizņemties uz ilgāku termiņu, kas ir redzams arī indeksos, turpretim investoram iegādājoties garāka termiņa obligācijas, nākas uzņemties augstāku risku. Apskatot ienesīgumu 5. attēlā, ir secināms, ka Eiropā ienesīgumu kritums ir bijis lielāks nekā ASV, tomēr arī ASV likmes nonāca vēsturiski zemos līmeņos.

Tālāk apskatīts ASV dolāros emitētu fiksēta ienesīguma attīstības valstu vērtspapīru tirgus, ko reprezentē Emerging Market Hard Currency Aggregate indekss.

Attīstības valstu ASV dolāros emitēto fiksēta ienesīguma vērtspapīru tirgus ir kļuvis gandrīz trīs reizes lielāks kopš 2010. gada. Neskatoties uz to, ka tirgus ir strauji audzis, sagaidāmā ienesīguma tendence ir bijusi lejupvērsta, kas liecina par spēcīgu investoru pieprasījumu. Tajā pašā laikā indeksa durācija ir samazinājusies, kas varētu liecināt par to, ka vērtspapīru emitenti izvēlas aizņemties uz īsāku laika periodu. Šādu situāciju var izskaidrot ar to, ka investori nevēlas aizdot naudu uz ilgāku termiņu vai arī prasa augstāku ienesīgumu, nekā aizņēmējs ir gatavs piedāvāt. Investora risks veidojas no tā, ka attīstības valstīs uzņēmumi vairumu savu ieņēmumu gūst citās valūtās. Sekojot Federālās Rezervju sistēmas likmju paaugstinājumam, rodas spiediens uz vietējām valūtām. Spēcīgāks ASV dolārs nozīmē, ka parāda izmaksas aizņēmējam kļūst lielākas vietējo valūtu izteiksmē un līdz ar to atmaksāt parādus kļūst grūtāk, kas savukārt norāda uz to, ka risks palielinās.

Neskatoties uz to, ka kopumā indeksā ietilpstošie parāda vērtspapīri ir ar mazāku jutību pret procentu likmju izmaiņām, vairāki plašsaziņas līdzekļi ziņo, ka valdību obligācijas ar 10+ gadu termiņu tiek emitētas aizvien vairāk. Tādas attīstības valstis kā, piemēram, Krievija, Saūda Arābija, Ēģipte un Kuveita 2017. gadā emitēja 30 gadu obligācijas. Arī Argentīna, kas 2001. gadā piedzīvoja maksātnespēju, pagājušā gadā spēja emitēt gadsimta obligācijas 2.75 miljardu ASV dolāru apjomā. Bez zemām procentu likmēm attīstītajās valstīs tas, visticamāk, nebūtu iedomājams un tikai parāda investoru alkas pēc ienesīguma.

Raizes raisa fakts, ka attīstības valstu emitentu kredīta reitingi kopš 2012. gada ir pazeminājušies. Tas nozīmē, ka palielinās risks, ka aizdevumi netiks atmaksāti.

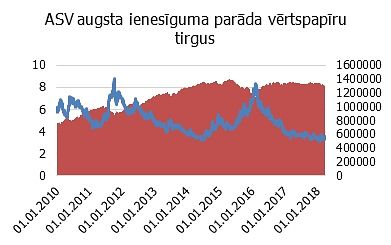

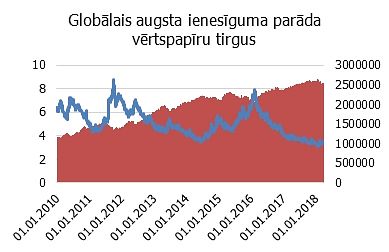

Zemo procentu likmju laikā strauji ir palielinājies augsta ienesīguma parāda vērtspapīru tirgus. Līdzīgi kā investīciju līmeņa fiksēta ienesīguma vērtspapīru tirgū, arī augsta ienesīguma tirgū, neskatoties uz to, ka parāda vērtspapīru tirgus palielinājās, ienesīgums kopš 2012. gada ir samazinājies. Šāda situācija liecina, ka investoru pieprasījums pēc zemākas kvalitātes vērtspapīriem ar relatīvi augstāku ienesīgumu bija ļoti augsts. ASV kā lielākais augsta ienesīguma vērtspapīru tirgus nosaka arī globālā tirgus tendences. Ienesīgumu kāpums 2015. gada beigās skaidrojams ar naftas cenu kritumu un tam sekojošu ASV naftas ieguvēju pelnītspēju un sekojošo parāda vērtspapīru vērtības kritumu, kas ne visai precīzi atspoguļoja investoru interesi par pārējo tirgu.

Citas fiksēta ienesīguma vērtspapīru apakšklases ir eksotiskākas un vairāk nišas produkti, bet to izaugsmi, var droši apgalvot, turpina veicināt zemo procentu likmju laikmets un sagaidāmā ienesīguma medības. Dažas no šādām apakšklasēm ir, piemēram, nākamās paaudzes attīstības tirgi (Frontier markets) un katastrofu obligācijas.

Nākamās paaudzes attīstības tirgi ir pārsvarā valstis ar zemāku attīstības līmeni. Šajā aktīvu apakšklasē ietilpst, piemēram, Argentīna, Ekvadora, Urugvaja, Angola, Kongo, Ēģipte, Etiopija, Serbija, Baltkrievija, Azerbaidžāna un Vjetnama. Zemā bāzes efekta dēļ šo valstu ekonomikas attīstās straujāk, tāpēc nepārsteidz, ka to kapitāla tirgi, lai gan pagaidām mazāk likvīdi, arī attīstās. Taču tas notiek ne bez zemo procentu likmju palīdzības attīstītajos tirgos. Tomēr šādas investīcijas lielajiem investoriem daudz nepalīdz, jo tirgus apjoms vairāk līdzinās kriptovalūtu tirgus kapitalizācijai, kas ir ap 400 miljardiem ASV dolāru jeb aptuveni 5% no attīstības valstu fiksēta ienesīguma vērtspapīru tirgus kapitalizācijas, nerunājot par attīstīto valstu tirgiem.

Katastrofu obligācijas, kur investori tirgo dabas katastrofu risku, arī pēdējos gados ir izpelnījušās investoru ievērību - tās ļauj iegūt augstāku sagaidāmo ienesīgumu un vienlaikus nekorelē ar pārējo tirgu, tādā veidā veicinot portfeļa diversifikāciju. Pēc Aon Benfield datiem katastrofu obligāciju tirgus ir izaudzis no 17 miljardiem ASV dolāru 2006. gadā līdz 89 miljardiem 2017. gada pirmajā pusē. 2017. gada vidū aptuveni 15% no visa pārapdrošināšanas kapitāla nāca no pensiju, dāvinājumu un valstu labklājības fondiem. Tomēr ar šāda veida obligācijām saistīts ļoti augsts risks, ko pēc nesenās viesuļvētras Irma Karību salu reģionā jaunie investori izjuta.

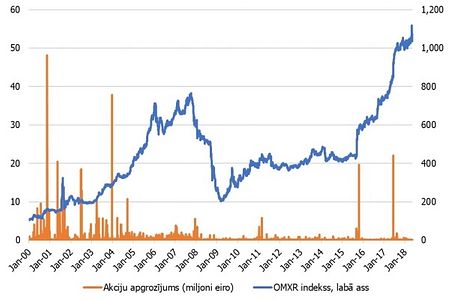

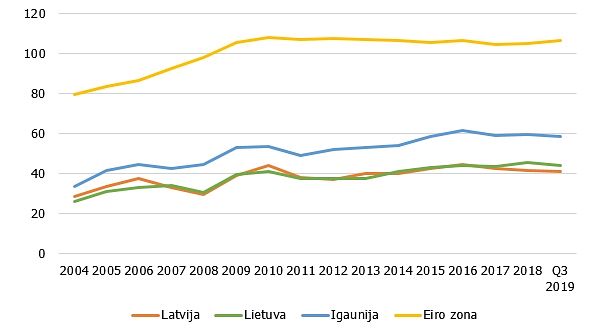

Arī Latvija nav izņēmums un līdzīgi kā citviet pasaulē, lai nodrošinātu augstāku ienesīgumu investoriem un aktīvu pārvaldniekiem, ir nācies meklēt alternatīvas ieguldīšanas iespējas.

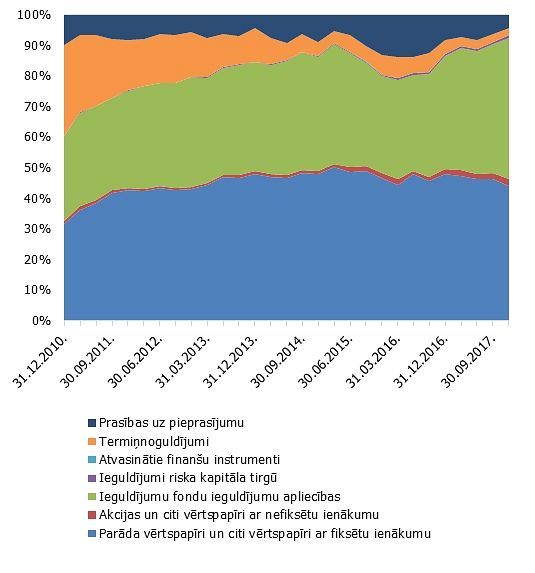

Latvijā lielākie aktīvu pārvaldnieki ir pensiju kapitāla pārvaldītāji, kas veic ieguldījumus kapitāla tirgos. Apskatot Latvijas pensiju kapitāla pārvaldītāju rīcību laika periodā no 2010. gada beigām līdz 2017. gada pēdējam ceturksnim, redzams, ka zemo procentu likmju iespaidā ir strauji samazinājušies termiņnoguldījumu ieguldījumi. Līdzīgi arī īstermiņa noguldījumi jeb prasības uz pieprasījumu ir samazinājušās pēdējos ceturkšņos, lai gan 2015. gada sākumā tās bija relatīvi augstas, kas liecina par to, ka pārvaldnieki turpināja pielāgoties zemākām procentu likmēm un meklēja ienesīgākas ieguldījumu iespējas. Arī riska kapitāla ieguldījumi, lai gan aizņem relatīvi mazu portfeļa daļu, ir palielinājušies.

Tāpat Latvijas Bankas dati liecina, ka mājsaimniecības, kas tradicionāli ir konservatīvi ieguldītāji, kopš 2014. gada ir palielinājušas ieguldījumus fiksēta ienesīguma vērtspapīru tirgos. Līdzīgi rīkojušies arī nefinanšu uzņēmumi, palielinot ieguldījumus obligāciju tirgos. Arī kopējās mājsaimniecību un nefinanšu uzņēmumu investīcijas ieguldījumu fondos ir palielinājušās. Šādu mājsaimniecību un nefinanšu uzņēmumu rīcību, izvēloties daļu no uzkrājumiem izvietot fiksēta ienesīguma vērtspapīru tirgū vai veicot investīcijas ieguldījumu fondos, ir sekmējušas zemās procentu likmes un Eiropas Centrālās bankas (ECB) aktīvu pirkšanas programma.

Lētākas naudas negatīvie blakusefekti

Zemo procentu likmju laikmetā investori, kas vēlas sagaidāmo ienesīgumu tuvāku vēsturiskajam, izvēlas uzņemties augstāku risku. Par šādu investoru rīcību liecina izmaiņas indeksos, kas atspoguļo tirgus izmaiņas. Investori, meklējot augstāku ienesīgumu, izvēlas garāka termiņa vērtspapīrus. Vienlaikus uzņēmumi, redzot zemās likmes un augsto pieprasījumu, izvēlas izlaist garāka termiņa obligācijas. Tāpat redzams, ka strauju attīstību ir piedzīvojis augsta ienesīguma vērtspapīru tirgus, kas arī vedina domāt, ka fondu fiksēta ienesīguma portfeļu kredīta kvalitāte pēdējos gados ir pasliktinājusies. Lētāka nauda liek investoriem pakļaut savu kapitālu aizvien lielākiem riskiem.

Centrālās bankas var samazināt bāzes procentu likmi ātri un viegli. Šobrīd ir redzams, ka transmisija aizvadītajos gados ir darbojusies, bet atgriezties pie neitrālas monetārās politikas un augstākām likmēm varēs tikai ļoti lēni. Procentu likmēm atsākot kāpt, fiksēta ienesīguma vērtspapīru sagaidāmais ienesīgums palielinās, bet iepriekš emitēto parāda vērtspapīru vērtība samazinās. Tomēr, kā jau ECB daudzkārt ir teikusi un atkārtojusi, pāreja uz neitrālu monetāro politiku būs lēna un pakāpeniska, kas nozīmē, ka nenotiks straujš likmju pieaugums.

#1/15

Mājsaimniecību un nefinanšu uzņēmumu eiro noguldījumu vidējās svērtās gada procentu likmes jauniem darījumiem Latvijas kredītiestādēs

#4/15

Eiropas uzņēmumu investīciju līmeņa eiro obligāciju ienesīgumu likmes

#5/15

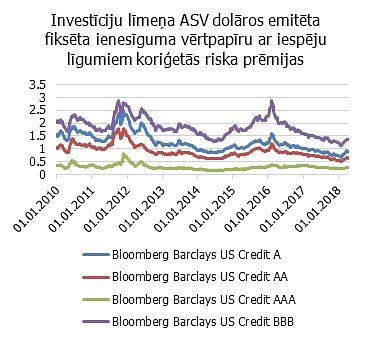

Investīciju līmeņa fiksēta ienesīguma vērtspapīru indeksu ienesīgumi pēc to kvalitātes jeb kredītreitinga

#7/15

Eiropas un ASV fiksēta ienesīguma investīciju līmeņa vērtspapīru indeksi