ASV dolāru Libor ceļo arvien augstāk; Euribor pagaidām uz vietas.

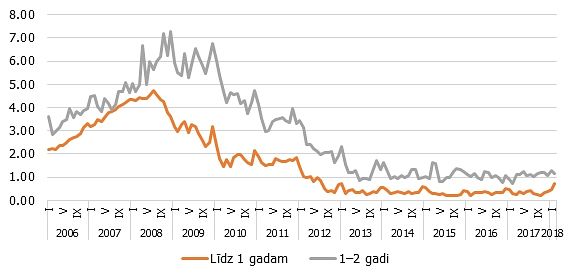

Kopsolī ar ASV Federālo rezervju sistēmas (FRS) soļiem monetārās politikas sabardzināšanas ziņā uz arvien augstākiem līmeņiem tiecas dolāru starpbanku likmes. Piemēram, trīs mēnešu termiņa ASV dolāru Libor likmes vērtība šonedēļ pakāpusies līdz 2,45% atzīmei, kas ir augstākais līmenis 10 gadu laikā. Pirms iepriekšējās globālās finanšu krīzes šīs likmes vērtība gan bija krietni augstāka – 2007. gada augustā tā atradās pie 5,6%. Kopš tā brīža gan bija vērojams ASV dolāra starpbanku likmju brīvais kritiens. Pakāpeniski tās sāka palielināsies vien 2015. gadā, kad trīs mēnešu Libor bija pietuvojies 0,2% atzīmei.

Neskatoties uz regulatoru alkām pēc skandāla ar Libor manipulēšanu šai likmei meklēt aizvietotāju, šīm likmēm pasaulē joprojām ir milzīga nozīme. Libor likmēm piesaistīts milzīgs skaits un apjoms jau esošu finanšu instrumentu, kas kādu pāreju uz kaut ko jaunu padara sarežģītu. Tā joprojām ir galvenā likme, kas tiek piemērota ASV dolāru aizdevumiem.

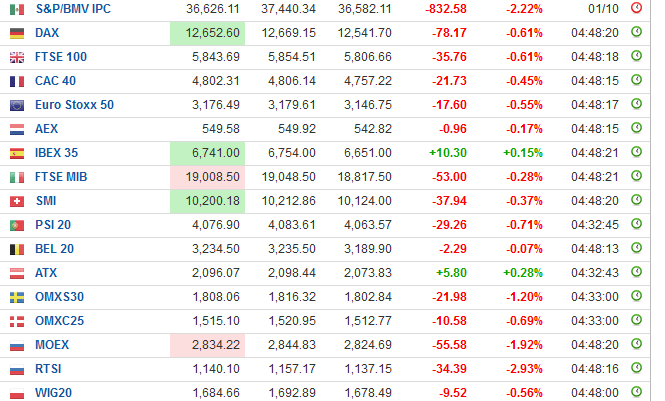

Krietni sāpīgāks šo likmju kāpums būs tiem, kam jau ir lieli parādi un, augot aizdevumu maksājumiem, nav savestas kārtībā finanses. Jau ziņots, ka ASV dolāros populāri aizņemties daudzās attīstības valstīs. Tās šogad jau tā smacējis ASV dolāra vērtības pieaugums, kas nozīmē, ka par aizdevumiem šajā valūtā tām norēķināties mēdz būt krietni dārgāk. Papildu izmaksas nozīmē arī Libor likmju pieaugums. Daži eksperti uzskata - šāda aina daļēji atbildīga par šobrīd augošo investoru nervozitāti. «Attīstības valstu tirgiem šo likmju pieaugums ir svarīgs, lai gan vēl daudz lielākā mērā tos iespaido ASV dolāra cenas palielināšanās. Bet vairāk tomēr esmu satraukts par to, ko Libor kāpums varētu nodarīt ASV kompānijām, sevišķi mazajiem uzņēmumiem, kuriem ir lieli parādi,» Bloomberg teic ASV finanšu uzņēmuma Bleakley Financial Group eksperti.

Visu rakstu Nauda sadārdzinājusies lasiet 19. oktobra laikrakstā Dienas Bizness.

Pērc un lasi laikraksta Dienas Bizness šīs dienas numuru elektroniski!