Pie mums ir pieņemts nemitīgi par kaut ko «cepties». Pērn vasarā lija – slikti, pļavas ar labību pludo. Šogad ilgi gaidītais karstums – atkal slikti, pļavas pārkaltušas. Vēl piemēri. Bedres – nu, kad beidzos salabos. Ceļu remonts – tik un tā neder, jo traucē normāli braukt. Un tad vēl tam visam pa virsu «ātrie kredīti».

Tie besī ārā nu tik ļoti, ka viena no Latvijas vadošajām partijām, kas raujas uz 100 gudro galvu krēsliem, padarījusi tos par savas priekšvēlēšanu kampaņas faktiski centrālo elementu, visādiem veidiem cenšoties parādīt, ka šīs darba vietas veidojošās, nodokļus maksājošās un eksportspējīgās nozares (to viņi kaut kā nepamana) iznīdēšana atrisinātu teju visas Latvijas problēmas.

Ažiotāža ap nebanku sektoru šobrīd ir sacelta ne pa jokam liela. Tik liela, ka par šo tēmu nerunā nu jau tikai retais. Un diemžēl šajā ieinteresēto pušu informācijas jūrā gadās arī pa kādai sabiedrību dezinformējošai ziņai. Tā nesen manā redzes lokā nonāca viens Banku augstskolas profesora Jāņa Graša, kurš, starp citu, ir tās pašas partijas Saeimas deputāta vietas kandidāts, raksts, kuru izlasot radās iespaids, ka uz visas šī saceltās brēkas fona viņš vairs nespēj vai arī negrib domāt akadēmiski profesionālā veidā. Jo kā gan var iedomāties ilustrēt ilgtermiņa aizdevumu ar īstermiņa kredīta nosacījumiem nepārliecinoties par to, vai izvēlēts korekts piemēra avots? Un pēc tam vēl vairāk cenšoties uzkurināt tēmu, brīnoties par to: «nu, kā pie mums «ātros kredītus» vispār var ņemt, bet redzies Nīderlandē visi baigie malači, jo neņem!»

Šādi izteicieni diemžēl parāda, ka profesors neaptver, ka Latvijā, atšķirībā no Nīderlandes, kur ir viens no augstākajiem dzīves līmeņiem (IKP uz vienu iedzīvotāju pēc pirktspējas prioritātes Nīderlandē ir 131, kamēr Latvijā 64), lielai daļai cilvēku nav iespējas aizņemties lielākas naudas summas, tāpēc arī eksistē dažādi kredīti dažādiem patērētāju segmentiem. Cilvēks, kurš kaut nedaudz saprot finanses, šādas aplamības nepateiktu, jo tas ir līdzvērtīgi kā likt vienādības zīmi starp viena brauciena autobusa biļeti un mēnešbiļeti. Tā ir klaja dezinformācija jeb tā saucamās «fake news», negodprātīgi un, iespējams, pat savtīgos nolūkos izmantojot sabiedrības uzticamību pārstāvētajai profesijai un institūcijai.

Otrajā plānā novirzot politiskos zemtekstus, šādai profesora rīcībai varētu būt tikai viens skaidrojums – viņam, tāpat kā daudziem citiem sociāli aktīviem un atbildīgiem pilsoņiem, un arī man tajā skaitā, rūp Latvijas iedzīvotāju labklājība. Vienīgi man ar nožēlu jāatzīst, ka šajā pirmsvēlēšanu drudzī par Vislatvijas problēmu likstu ir pasludināti distances kredīti. Kāpēc? Jo nebanku sektorā gluži kā telekomunikāciju nozarē ir augsta konkurence un zema klientu lojalitāte, tāpēc nākas ieguldīt reklāmā. Un, kā zināms, vieglāk nopelt ir to, kurš augumā mazāks un vizuāli atšķirīgāks, nevis kādu ar «pelēko masu» saplūstošu milzeni.

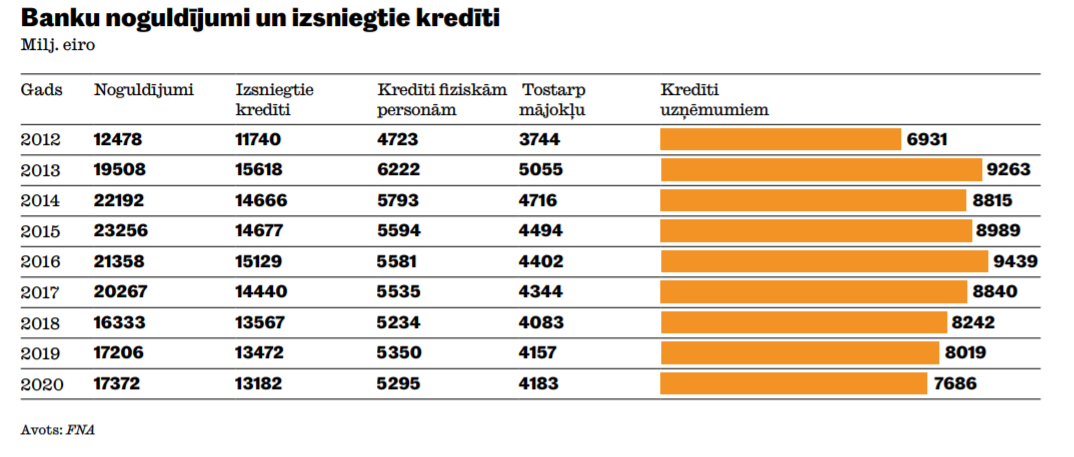

Diagrammas, procenti un cipari visiem sen jau apnikuši, tomēr labākai situācijas izpratnei gribu piedāvāt vienu nelielu, bet uzskatāmu piemēru. Latvijā īstermiņa kreditēšanas bizness jeb «ātrie kredīti» veido, uzmanību, knapi 2,1% no visiem privātpersonām izdotajiem kredītiem. Viss pārējais apjoms ar hipotekārajiem kredītiem priekšgalā ir komercbanku varā. Redzot šos ciparus, vai tomēr neizskatās, ka īstās problēmas, kuras vajag risināt, ir citas? Kaut vai aplokšņu algu jautājumu, kas ir «brīvi peldošā» (lasiet – ar nodokļiem neapliktā) skaidrā nauda, un kas vēl aizvien turpina kurināt ēnu ekonomiku?